El 11 de septiembre el Banco Central emitió un nuevo comunicado de política monetaria, en el que se decidió mantener al 60% la tasa de las Letras de Liquidez con vencimiento a 7 días. Según se comunicó, esa tasa va a mantenerse sin variaciones hasta fin de año. Las graves condiciones económicas que está sufriendo el conjunto de las unidades, que progresivamente van cayendo del entramado productivo, seguirá profundizándose con el correr de los días. Se nota a la legua que el Banco Central no tiene plan, ni capacidad de proyectar una estrategia en términos de política monetaria orientada siquiera al cumplimiento de alguno de los objetivos previstos en la Carta Orgánica. No logró reducir inflación, proyecto que paso a mejor vida ni bien se comprobó el desacierto del esquema de metas. Tampoco logra estabilizar el tipo de cambio, que durante esta semana volvió a reactivarse a raíz de la mayor demanda que sigue produciendo el desarme de LEBACs. Las reservas internacionales siguen cayendo, en lo que va del mes una cifra de 2.658 millones de dólares, colocándose el monto total de reservas informadas por la autoridad monetaria en 50.003 millones.

El martes 18 habrá vencimientos de las letras del Banco Central por el orden de los 400.000 millones de pesos. De acuerdo al cronograma de cancelación elaborado por su titular, del total de letras (actualmente en torno a los 600.000 millones de pesos), se ofrecerán hasta 150.000 millones para ser suscriptas por entidades no bancarias (fondos de inversión, empresas y personas físicas), sobre la base de un total de 300.000 millones en manos de no bancos; es decir que la apuesta proyectada será cancelar una mitad y renovar la otra. Para los bancos, se ofrece la misma medicina que en la anterior operación de canjes: optar por una nota a un año de plazo (NOBAC) o volcarse masivamente a la Letra de Liquidez (LeLiq) con vencimiento a una semana. En paralelo, el cronograma de canje aclara que el Tesoro emitirá Letras para ser suscritas por los tenedores de LEBACs a modo de inversión sustituta, pero aclarando que "el BCRA y el FMI han acordado modificaciones al programa que permiten la disponibilidad de recursos adecuados en moneda extranjera para asegurar el buen funcionamiento del mercado de cambios a lo largo de esta operación. En el caso de que sea necesario, el BCRA ofrecerá dólares de sus reservas mediante subastas” (http://www.bcra.gob.ar/Noticias/Comunicado-lebac.asp).

La tensión cambiaría se va a profundizar. Los datos del informe monetario del BCRA al 13 de septiembre indican que las LEBACs vienen bajando agresivamente pero esa dinámica se traslada rápidamente en presiones al tipo de cambio. En simultáneo el stock de letras de liquidez ya alcanza los 243.727 millones de pesos, que a un tipo de cambio de 40 representan unos 6.000 millones de dólares, es decir aproximadamente el 38% de las reservas netas del Banco Central. Mientras este stock crece, también aumentan las presiones frente a las renovaciones semanales, que a su vez se intensifican si se tiene en cuenta que al Tesoro le cuesta cada vez más caro renovar vencimientos de LETES. Esta semana el Tesoro pactó tasa del 7% anual, la más alta de toda la serie de emisiones de este instrumento, pero no obtuvo resultados satisfactorios: solo se renovó un 65%.

La gravedad de la situación golpeó a Nicolás Dujovne, que terminó internado en una clínica con controles médicos. Pero Luis Caputo habló en la Convención Anual del IAEF y suelto de cuerpo sostuvo que el mercado había “exagerado con la corrida”, pero luego de la intervención de la mesa de operaciones del viernes 7 de julio entendió y se calmó. La calma duró menos que “chicha y limonada”, porque esta semana volvió la corriente compradora presionando sobre el umbral de los 40 pesos. Por más que el gobierno realice esfuerzos, se telefonee con Trump o con Merkel, la fragilidad financiera que atraviesan las cuentas externas sumada al peso que continúan adquiriendo los intereses de la deuda externa, es tan aguda que difícilmente el deseo de déficit cero permita ocultar que el país no va a salir de la crisis si no cambia drásticamente de estrategia.

En el gobierno lo saben pero están presos de la alianza de intereses que los llevó al poder. El campo no permite el uso de un esquema de derechos de exportaciones porque limita su tajada en la renta agropecuario-financiera. Los bancos, especialmente aquellos de capital extranjero, tampoco están dispuestos a aceptar que el gobierno establezca medidas de orientación del crédito y controles cambiarios. Su negocio es dolarizar y fugar. Este esquema puede estar precedido por inversiones en instrumentos del Banco Central o por adquisiciones directas de dólares a precio subsidiado. En cualquier de sus formas, la dinámica está orientada a la colocación de esas divisas en plazas financieras del exterior. El sector energético tampoco va a permitir que los precios en boca de pozo vuelvan a expresarse en pesos, a pesar de que el petróleo y gas estén bajo suelo argentino.

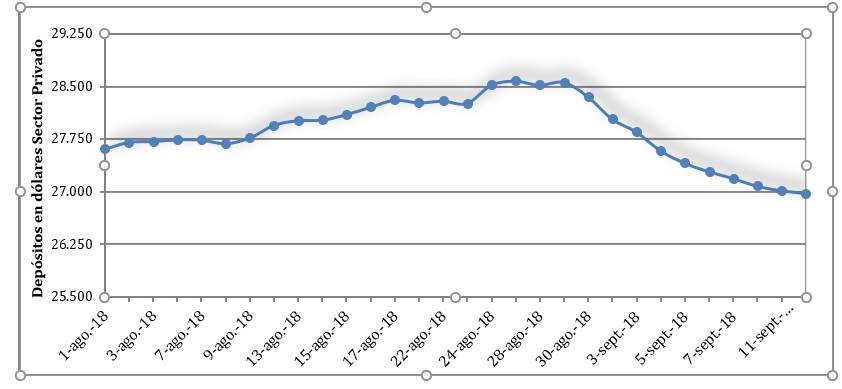

En el mercado nadie da por cerrada la batalla del dólar contra el peso. Mientras la inestabilidad cambiaría siga generando turbulencias, difícilmente se puedan sentar las bases para el rediseño de un plan de gobierno en materia económica. El mejor equipo de los últimos 50 años trabaja bajo un plan de emergencia permanente. Esto se nota cada vez más y profundiza la dinámica de la crisis que desde inicios de septiembre comenzó a pegar en los depósitos en dólares, que sufrieron una caída total de 1.354 millones (480 millones del sector público y 874 millones del sector privado). Es una cifra que hay mirar con atención. Podría profundizarse ante eventos climáticos adversos.

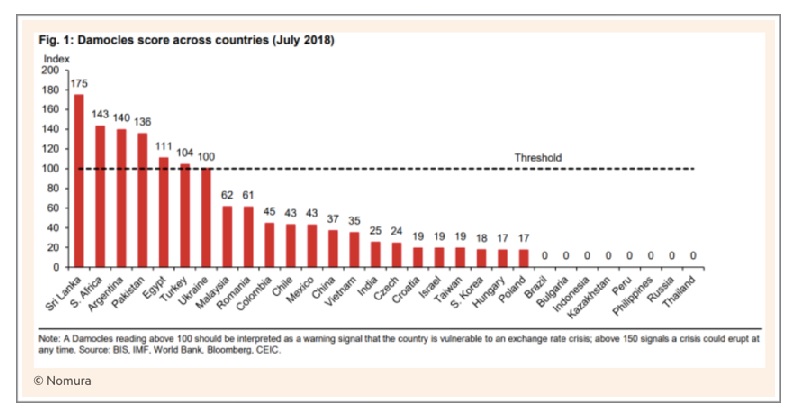

El indice del Banco Namura

Recientemente el Financial Times publicó una nota sobre exposición al riesgo cambiario en mercados emergentes, dando cuenta de la publicidad del Índice Damocles elaborado por el Banco Namura (en la ilustración principal de esta nota). El país más expuesto a sufrir corridas cambiarias es Sri Lanka, ubicada al sur de la Inda y conocida como la isla de los mil nombres. El segundo país es Sudáfrica, cuyo Presidente del Banco Central se desmarcó de la situación de fragilidad financiera que vive nuestro país hace unas pocas semanas. Y a nosotros nos tocó el tercer lugar, con un puntaje de 140 sobre 200, que mide la máxima exposición (referencialmente, 100 es el umbral que diferencia la región entre economías emergentes con baja y alta exposición). Turquía quedó muy por detrás, es decir que la verdadera tormenta la causó el gobierno argentino.

La moneda de Sri Lanka cerró el viernes en torno a los 163,8 por dólar. El 13 de septiembre de 2014, es decir hace cuatro años, cotizaba en torno a las 132,25 rupias por dólar. La variación de la moneda frente al dólar alcanzó una depreciación del 23,6% durante ese lapso. País tormentoso, pero no tanto como el nuestro. Sri Lanka tiene en común con nuestra economía un fuerte grado de exposición externa causado por el desequilibrio en la cuenta corriente cuyo déficit ronda el 2,2% del PBI, mientras que la relación de deuda externa sobre producto bruto es del 77%, el más endeudado de los países asiáticos. A diferencia de nuestro país, que ha caído bajo las garras norteamericanas en el conflicto geopolítico financiero y comercial con China, Sri Lanka recibe fondos financieros del gigante asiático (que han sido utilizados para obras de infraestructura), al tiempo que muestra cierta aversión a tomar fondos del FMI, que, por su lado, le recomendó la venta de empresas públicas como receta para resolver los problemas de déficit externo. En medio de este proceso, ese país está ensayando reformas orientadas a mejorar la capacidad tributaria del país. El Financial Times remarca que Sri Lanka ha caído bajo la dependencia de China.

Nuestro país está atrapado en el entramado de las habas que se cuecen en el seno del FMI y en medio de una guerra de monedas global en la cual las potencias más importantes están actuando mientras nuestro país permanece desnudo y sin defensas, debido a que optó por eliminar todos los controles prudenciales al movimiento de capitales.

El pasado

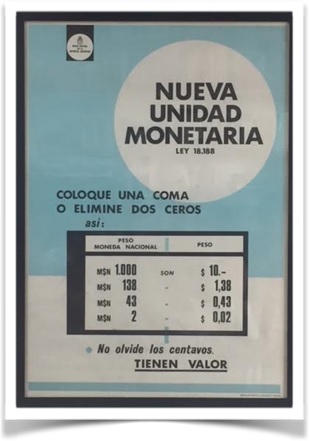

El gobierno se empecinó en seguir una estrategia conocida por su doloroso fracaso: el déficit cero, cuyo cumplimiento pleno implicaría un esfuerzo fiscal por el orden de los 6.000 millones de dólares, de los que 1.000 millones se intentan pasar en el proyecto de presupuesto para este año y el resto en el del año próximo. El proyecto es inviable políticamente siquiera en términos de establecer alguna previsibilidad de tipo de cambio promedio que funcione para los próximos cinco meses. Los gobernadores lo saben, el parlamento y el FMI también. El camino del déficit cero nos enfrenta a los escenarios más crudos de la crisis social y también al resurgimiento del dilema monetario que padecen todas las economías emergentes, cuando la crisis financiera revela su costado más dependiente del poder global. Ese dilema se resume en crear una nueva moneda o adoptar directamente el dólar como unidad de cuenta, reserva de valor y medio de pago. La primer variante del experimento, es decir el cambio de moneda por otra emitida nacionalmente, se ensayó en varias oportunidades a lo largo de la historia monetaria argentina. El peso moneda nacional (convertible con peso oro, excepto en períodos en los que se decretó la inconvertibilidad monetaria: 1885, 1899, 1914) fue sustituido por el peso argentino, introducido mediante sanción de la ley 18.188. De este modo, M$N 1.000 pasaron a equivaler a $10; M$N 50 eran $0,50; es decir, el remplazo implicaba colocar una coma o eliminar dos ceros. Como muestra el afiche publicitario del Banco Central emitido en aquellos años, los centavos volvían a tener valor.

El 15 de junio de 1985 Alfonsín lanzó el Plan Austral, que modificó la moneda nacional a razón de 1 Austral por cada $1.000. Esta vez fueron tres ceros. La escalada hiperinflacionaria asociada a la devaluación de la moneda destruyó rápidamente ese ensayo, que fue reemplazado por el peso convertible al dólar. Cavallo introdujo el modelo como una experiencia intermedia entre cambiar la moneda o adoptar localmente una de corte mundial. Fundó esa concepción en la idea de darle libertad al público para elegir en que moneda moverse; la contratacara de la pesificación forzada, es decir la inconvertibilidad monetaria. Ninguno de estos caminos resolvió el problema de la inflación, cuya génesis hasta ahora no ha sido comprendida en sus reales dimensiones. Salvo contadas excepciones como fue el Programa Precios Cuidados, el abordaje de este asunto deja siempre de lado el factor formador de precios que opera a lo largo de las cadenas de producción y distribución dentro de la economía. Esta dimensión enfrenta a los expertos de la economía y las finanzas con el poder económico, algo que los incomoda mucho porque pondría a crujir las bases de sustentación de una gran mayoría de tecnócratas.

El segundo camino, es decir la dolarización plena —que consistiría en sacar de circulación el peso y reemplazarlo por un nuevo Dólar Argentino—, hasta ahora no ha sido intentado. Esta es la verdadera espada de Damocles que pende sobre las fuerzas vivas del trabajo, la producción y la clase media. Sectores del establishment verían con buenos ojos esta idea, promovida localmente por algunos miembros del CEMA y expresamente por Guillermo Calvo y Exturzenegger, quien cabildeó fuerte, primero en los '90 y luego como Presidente del BCRA.

En el año 1983, las asociaciones de bancos ADEBA, ABIRA (Asociación de Bancos del Interior de la República Argentina) y FaBa (Federación de Asociaciones de Bancos Argentinos), realizaron la Primera Convención de Bancos Privados Nacionales. En esa oportunidad presentaron un documento titulado “Lineamientos generales para un sistema financiero”, donde sostenían que “si en una sociedad las tensiones de su sistema económico son tan intensas que sólo son posibles tasas de interés real muy elevadas, deberá concluirse que esa sociedad no puede tener un sistema financiero viable en su propia moneda”. Desde aquellos años ya está vigente en el país una oleada de pensamientos que presionan por eliminar la soberanía monetaria y reemplazar el Banco Central por un Currency Board que, yendo a los bifes, implicaría delegar la política monetaria en manos de la Reserva Federal de los Estados Unidos.

Las palabras del jefe de asesores de la Casa Blanca, Larry Kudlow, revelan que en la comunicación telefónica entre Macri y Trump se analizaron otras alternativas además de un desembolso de dinero que los Estados Unidos no está dispuesto a realizar, excepto bajo la forma de una exportación de dólares argentinos que el gobierno nacional utilizaría para reemplazar el peso por un nuevo dólar con curso legal. Esto sería asumir el camino de la dolarización estricta, es decir una propuesta más radical incluso que la adopción del modelo de convertibilidad planteado por Cavallo. Este nuevo modelo dolarizador, sería compatible con un tipo de cambio flotante, tal como tienen otros países también dolarizados (Ecuador).

La dolarización no resuelve ninguno de los problemas estructurales que generó Macri como resultado de la desregulación cambiaria, el acelerado endeudamiento y la desregulación financiera. En el blog de Domingo Cavallo se puede leer una entrevista que el periodista Fernando Laborda le realizó en el CEMA. Allí sostuvo que el gobierno se apuró en liberar los controles de cambios y recurrir al endeudamiento externo https://www.youtube.com/watch?v=FCV1GQzGV8E&t=56s.

Tomando el dato de Base Monetaria + LEBACs + LeLiq / Reservas Netas, si el gobierno decidiera mañana avanzar por este sendero debería llevar el tipo de cambio a 133 pesos por dólar (232% de devaluación). Este escenario provocaría mayor recesión y un impacto inflacionario mucho más grave que el actual. Parte del sistema bancario sufriría un golpe explosivo por el lado del riesgo de crédito como resultado del cierre de empresas. En el hipotético contexto de bancos en crisis (situación que hoy no está planteada), capitales internacionales podrían regresar al país para comprar activos de bancos, generando una mayor concentración en el sector, especialmente sobre bancos nacionales y del sector de banca especializada. El camino de la dolarización aumenta además las exigencias de ingreso de divisas y no resuelve el estructural problema del endeudamiento externo. Genera mayor fragilidad financiera, pauperización social y beneficios para un pequeño grupo de empresarios ligados al capital externo, especialmente el norteamericano, dado que los costos de transacción tenderían a ser más bajos.

Con menos rigorismo, si el cálculo se hiciera sobre reservas brutas, el tipo de cambio daría en 42 pesos, pero quedarían atrapados los depósitos en dólares. Entonces, como me dijo un joven dirigente sindical del Ministerio de Economía: “Hay dos estafas diferentes: o toman netas y generan un genocidio social o miden sobre brutas y confiscan depósitos”.

De nuestro lado, el país pierde la soberanía monetaria y la capacidad del Banco Central de actuar como prestamista de última instancia. Una opción alternativa que podría estar en carpeta sería la redefinición del acuerdo con el FMI para que el desembolso financiero conforme un fondo intangible que facilite una relación de conversión a una tasa de cambio menor.

Sin embargo, nada de esto podría tener lugar por fuera de los marcos políticos del Honorable Congreso de la Nación, entre cuyas atribuciones se encuentra la de emitir moneda (75.6 CN), fijar su valor y el de las extranjeras (75.11 CN). Pero además el Congreso de la Nación es el responsable de “proveer lo conducente al desarrollo humano, al progreso económico con justicia social, a la productividad de la economía nacional, a la generación de empleo, a la formación profesional de los trabajadores, a la defensa del valor de la moneda, a la investigación y al desarrollo científico y tecnológico, su difusión y aprovechamiento” (CN 75.19); atribuciones suficientemente poderosas y legitimas como para frenar cualquier desaguisado que se esté tramando en torno al cambio de moneda.

En América Latina existen pocas experiencias dolarizadoras. Panamá, la más antigua. Salvador y Ecuador son casos más modernos. Algunos estudios empíricos realizados por el Banco Central de Guatemala (que no es la FED, ni ningún otro banco central de los que gustan citar los expertos en finanzas) muestran que el país centroamericano que peor respondió a los efectos de la crisis del 2008 fue precisamente el dolarizado (https://www.banguat.gob.gt/Publica/Conferencias/cbanguat255.pdf). La siguiente nota muestra cómo percibe la sociedad Salvadoreña los efectos de la dolarización. No están conformes: https://www.laprensa.hn/honduras/apertura/394474-98/dolarizacion-en-el-salvador-cumple-13-anos-con-exiguos-resultados. Estos simples elementos evidencian que dolarizar la economía no garantiza ni mayores tasas de crecimiento, ni reducir los impactos de la volatilidad externa.

El fin de los derechos

15.000 pacientes con HIV están en peligro como efecto del ajuste que está aplicando el gobierno como contratara del proceso de valorización financiera y fuga de capitales. Este costado de la crisis muestra que frente al poder financiero y el poder político que acumulan los CEOs, es necesario diseñar nuevos controles constitucionales que garanticen el respeto pleno de derechos económicos y sociales. El impacto de la crisis también afecta los derechos de libertad individual por el grado de perjuicios ocasionados a las familias. En este contexto, la Presidencia de la Corte Suprema pasó a estar en manos de un jurista formado en la defensa de los intereses económicos de las grandes corporaciones. Bajo este esquema, el desafío por establecer controles sobre el abuso de las finanzas se vuelve una tarea más difícil y a su vez un campo de disputa más necesario que nunca.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí