Cuando el gobierno de Mauricio Macri presentó los resultados del “Sinceramiento Fiscal” efectuado durante finales de 2016 y comienzos de 2017, sus funcionarios destacaban su éxito comparando los montos exteriorizados con los dos blanqueos implementados durante las presidencias de Cristina Fernandez. Mientras que estos últimos habían alcanzado los U$S 4.700 y U$S 2.600 millones respectivamente, el blanqueo del macrismo alcanzó los U$S 116.800 millones. Más aún, en aquella exposición se destacaba que ese proceso de exteriorización de activos se trataba de un récord internacional en materia de recaudación, si lo producido se estandarizaba por el PBI de cada uno de los países que habían impulsado este tipo de amnistías fiscales.

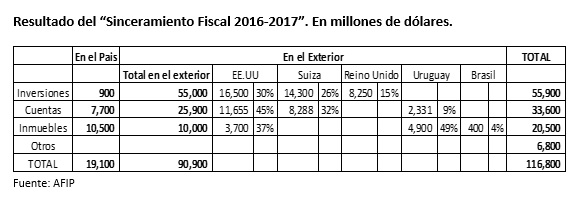

A partir de los datos publicados por la AFIP es posible determinar algunas características relevantes sobre la composición de los activos declarados en esa oportunidad. El primer aspecto destacable es que la mayor parte (U$S 93.300 millones) estaba radicada en el exterior. En segundo lugar, aproximadamente tres de cada cuatro de esos dólares tienen que ver con depósitos en cuentas, inversiones, participaciones en sociedades y derechos (U$S 80.900 millones). Finalmente, del total de esta clase de activos en el exterior, dos países (Estados Unidos y Suiza) concentraban el 63%.

Una interpretación bastante difundida por aquellos días sobre el éxito de este blanqueo sostenía que el nuevo gobierno había generado un clima de confianza en la economía y por ese motivo los sectores de alto poder adquisitivo se mostraban dispuestos a exhibir ante el fisco por lo menos una parte de los activos que hasta ese momento permanecían ocultos. A esto se agregaban las condiciones ventajosas en materia de penalidades por los delitos cometidos y cierta flexibilización de la normativa, cuyo episodio más renombrado fue la posibilidad de que accedan al blanqueo familiares de quienes ocupaban cargos ejecutivos en el gobierno nacional.

Sin embargo, es muy posible que hayan tenido una incidencia más significativa los avances observados en materia de cooperación internacional en la lucha contra la evasión tributaria. Particularmente en lo que refiere al intercambio de información sobre cuentas financieras cuya titularidad pertenece a personas que son residentes fiscales en otros países.

La mayor participación de inversiones y cuentas (aproximadamente 75%) en relación a los inmuebles (aproximadamente 10%), sobre el total blanqueado en el exterior, puede ser un indicio de las dificultades para ocultar aquella clase de activos.

Hace unos días, Alejandro Bercovich, en su programa Brotes verdes, dio a conocer la existencia de un reporte en poder de la AFIP acerca de 950 cuentas no declaradas de residentes fiscales argentinos en el exterior, por un monto aproximado de U$S 2.900 millones. A su vez, el periodista señaló que el organismo tenía a su disposición estos datos desde 2017 pero el gobierno de Mauricio Macri decidió no utilizarlos. La Argentina recibió esta información por ser parte de un primer grupo de firmantes del Common Reporting Standard (CRS), un acuerdo de cooperación en el marco de la OCDE. A continuación se exponen algunas de las principales características de este acuerdo a los efectos de dimensionar su potencialidad como herramienta para combatir la evasión tributaria a través de cuentas financieras en el exterior.

El Acuerdo Multilateral de la OCDE

En un mundo en el que las fronteras entre países continúan operando, en buena medida, como compartimientos estancos de información fiscal, y en donde la apertura de cuentas offshore se ha flexibilizado incluso a través de Internet, la utilización de estos instrumentos para la evasión tributaria ha puesto de manifiesto la necesidad de cooperación entre los países. La dificultad de fiscalización sobre los activos radicados en el exterior representa un grave problema para las jurisdicciones de todo el mundo, incluso para los países desarrollados, más aún cuando los entramados societarios actuales permiten la creación de múltiples personas jurídicas con la finalidad de generar “cascaras” que impidan detectar con facilidad quienes son las verdaderas personas controlantes de esas sociedades. Por este motivo el intercambio de información entre las administraciones tributarias se muestra cada vez más relevante para velar por la integridad, la eficacia y la equidad de los sistemas impositivos.

En este marco, en 2010 se aprobó en los Estados Unidos la Ley de cumplimiento tributario de cuentas en el extranjero (FATCA), que habilitaba la firma de acuerdos intergubernamentales entre el resto de los países y el International Revenue Service (IRS), la autoridad fiscal de ese país, o bien entre instituciones financieras extranjeras y este organismo, con el objetivo de obtener información de las cuentas en el extranjero de contribuyentes estadounidenses. A partir de este impulso inicial, otros países mostraron su intención de extender el intercambio al mayor número de jurisdicciones posibles. Fue así que la Organización para la Cooperación y el Desarrollo Económico (OCDE) asumió la iniciativa de promover una norma única internacional para el intercambio de información sobre cuentas financieras y elaborar un marco de carácter multilateral, automático y estandarizado. A principios de 2014, la OCDE publicó el Modelo de Acuerdo para la Autoridad Competente y el Standard común de Reporte (CRS). El 29 de octubre de 2014, 51 países y jurisdicciones, entre ellos la República Argentina, firmaron en Berlín el Acuerdo Multilateral de Autoridades Competentes sobre Intercambio Automático de Información de Cuentas Financieras. En la actualidad más de 100 países participan de este Acuerdo.

El Standard Común de Reporte, CRS por sus siglas en inglés, obliga a los países a instruir a las entidades financieras para que estas informen a los organismos tributarios locales cierta información referida a aquellos clientes que tengan residencia fiscal en el exterior, tanto personas humanas como personas jurídicas que tengan como controlante final una persona humana con residencia fiscal en el exterior. A su vez las autoridades fiscales recolectan todos los informes emitidos por las entidades financieras, compilan esta información —cumpliendo con los standards indicados en cuanto al formato e información requerida— y posteriormente la remiten a la base de datos del CRS.

Este reporte se hace en el mes de septiembre, y se registra la información del año anterior. De tal forma, que la información disponible a septiembre de 2017 corresponde a los activos financieros reportados al último día hábil de 2016. A su vez, la OCDE reenvía estos reportes a las autoridades fiscales de todos los países adheridos al CRS. Mientras cumpla con las condiciones del acuerdo, todo país recibirá, automáticamente, dentro del plazo estipulado, la información recopilada en los demás países suscriptores. Nótese que no se trata de una entrega a requerimiento, por ese motivo la AFIP lo recibe durante la gestión macrista, a pesar de su escaso interés en el combate de la evasión tributaria.

La normativa del CRS clasifica las cuentas financieras según los montos registrados. De esta forma, serán consideradas “Cuentas de Alto Valor”, todas aquellas pertenecientes a personas que registren una posición mayor a U$S 1.000.000 en una entidad financiera y serán consideradas “Cuentas de Bajo Valor” todas aquellas que registren un monto inferior a U$S 1.000.000. Por lo tanto se puede inferir que, si bien el informe de Bercovich habla de 950 cuentas de más de U$S 1.000.000, la cantidad de cuentas no declaradas seguramente será mayor, habida cuenta de la muy probable existencia de “Cuentas de Bajo Valor” en el reporte en poder de la AFIP.

A modo de ejemplo, si un contribuyente argentino abrió una cuenta en un banco de Grecia durante 2019, esa entidad financiera le habrá consultado respecto de su residencia fiscal. Esta persona, si actúa de buena fe, habrá informado ser residente fiscal de la Argentina e integrado su número de CUIT en los formularios pertinentes. El banco de Grecia debería haber informado el saldo de las cuentas de ese cliente a fin de 2019 a la autoridad fiscal griega (“la AFIP de Grecia”). A su vez, dicha autoridad fiscal enviará esa información a la OCDE, y posteriormente la OCDE, en el mes de septiembre de 2020 remitirá, en forma automática, esa misma información a la AFIP. De esta forma, esta última podrá verificar si el contribuyente argentino declaró los fondos depositados en esa cuenta en el pago de Bienes Personales correspondiente al año 2019.

Las entidades financieras locales, como sujetos obligados ante sus autoridades fiscales, tienen la responsabilidad de obtener la declaración jurada de residencia fiscal en el exterior de todos sus clientes. También deben realizar acciones de debida diligencia que tienen que ver con la recolección de determinados datos que podrían servir de indicios de una eventual declaración falsa por parte del cliente. En caso de que la entidad no pueda verificar dicha declaración con un nivel mínimo de confianza deberá cerrar la cuenta o exponerse a posibles sanciones por parte de la autoridad local. A su vez también deben hacer las diligencias a su alcance para determinar que personas humanas son los controlantes finales de aquellas entidades clasificadas como “no financieras pasivas” las cuales el régimen caracteriza como el tipo de vehículo más utilizado para el ocultamiento de activos financieros.

La información que las entidades financieras reportan a las autoridades fiscales consiste en:

- la identificación de la persona o de la sociedad titular de la cuenta y eventualmente la persona controlante (denominación, dirección, número de identificación fiscal y fecha de nacimiento o constitución),

- el número de la/s cuenta/s y

- el saldo al fin del año calendario, así como la cantidad bruta de ingresos por dividendos, intereses, venta y amortización de activos financieros. El intercambio de información solo alcanza a los activos financieros, por lo cual no aporta datos sobre otro tipo de activos como inmuebles, embarcaciones o automóviles.

Transparencia y secretismo en Estados Unidos

Actualmente en el sistema financiero argentino conviven dos regímenes de intercambio de información de cuentas financieras. Uno es el que hasta ahora hemos venido describiendo, el CRS de la OCDE con la AFIP como ente de control y fiscalización de su debido cumplimiento. Por otro lado también se encuentran operativos los acuerdos privados que la mayoría de las entidades financieras locales han asumido con el IRS de Estados Unidos, obligándose respecto del cumplimiento de la Ley FATCA y sus procedimientos de debida diligencia. Es por esta razón que, adicionalmente a lo dispuestos por AFIP a través de la RG 4056/17, la mayoría de las entidades financieras de la República Argentina solicitan a sus clientes al día de hoy que estos declaren si son o no “Personas Estadounidenses”, y en caso de serlo, les solicitan una autorización especial para remitir en forma directa, sin previa vista de AFIP o de ninguna autoridad nacional, la información de sus cuentas al IRS.

Estados Unidos consigue esta información a través de una “invitación” a las entidades financieras argentinas para que celebren un acuerdo en forma directa con su autoridad fiscal, bajo la advertencia de que en caso de no hacerlo podrían ser considerados como “no participantes” o “no colaboradores con la transparencia fiscal y el combate del lavado de dinero”. En caso de no participar, tendrán limitaciones operativas para ejecutar operaciones de comercio exterior habida cuenta de que los bancos de Estados Unidos obviamente están regulados por FATCA y prestan servicios esenciales de corresponsalía. Como consecuencia de esto, y de que el propio acuerdo supone restricciones para operar con otras entidades “no participantes”, la mayoría opta por remitir la información demandada por el IRS, incluso con el riesgo potencial de estar incumpliendo la legislación local.

A diferencia de otros países la Argentina no ha firmado un acuerdo Intergubernamental con los Estados Unidos. (IGA). Esto supone que las entidades financieras (públicas y privadas) de nuestro país reportan información sobre contribuyentes estadounidenses al IRS sin que la Argentina reciba algo como contrapartida. A su vez, Estados Unidos no participa del acuerdo de la OCDE, por lo tanto en la base de datos de CRS no encontraremos cuentas de contribuyentes argentinos radicadas en ese país. Vale recordar que según el ranking elaborado por Tax Justice Network, Estados Unidos es la segunda jurisdicción más relevante, en cuanto su opacidad financiera, en el año 2020, solo superada por las Islas Caimán (una dependencia de la City de Londres). Su posición en el ranking deriva de la posibilidad de ocultar activos que permiten sus leyes y del extraordinario peso que tiene su sistema financiero a nivel mundial.

Algunas conclusiones

El caso de las 950 cuentas comentado más arriba demuestra que la Argentina se ha podido beneficiar de la cooperación internacional para detectar la existencia de activos en el exterior que no habían sido declarados ante la AFIP. Esto le permitirá cobrar impuestos de acuerdo a la verdadera capacidad contributiva de esos contribuyentes, acorde a la normativa impositiva actual.

Resulta imperioso que las sanciones que recaigan sobre quienes han infringido las leyes tributarias argentinas sean de una magnitud tal que desestimulen la reiteración de estas prácticas. Esto implica que no tenga sentido la especulación del contribuyente sobre un eventual descubrimiento, en cuanto a los costos asociados a las penalidades y los beneficios derivados de los años de ocultamiento de activos que deberían haber tributado. Si las leyes actuales no permiten garantizar una sanción de este tipo debiera analizarse la posibilidad de reformar la legislación vigente.

En segundo lugar también se muestra imprescindible que la AFIP haga un seguimiento más exhaustivo de la forma en que las entidades locales están dando cumplimiento a la debida diligencia derivada del CRS. Durante el gobierno anterior se fueron relajando sensiblemente estos controles y consecuentemente es posible que se haya deteriorado la capacidad de recolectar información. La verificación por parte de otros países de deficiencias graves podría interpretarse como un incumplimiento del acuerdo y de esta forma la Argentina podría perder una herramienta muy útil contra la evasión tributaria.

Finalmente, también debe mencionarse la dificultad que supone para nuestro país la negativa de Estados Unidos de adoptar plenamente el acuerdo CRS, habida cuenta de la importancia que tiene esa plaza financiera como destino de fondos que pretenden escapar del control del fisco local, lo cual quedó evidenciado a partir de los datos del último blanqueo presentados más arriba. Actualmente los bancos argentinos le reportan directamente al IRS información sobre contribuyentes estadounidenses y la Argentina no recibe nada a cambio. Si bien la asimetría de poder en una eventual negociación es evidente, parece poco probable un estado de situación peor que el actual.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí