Estados Unidos, uno de los contrincantes de la pugna por el poder hegemónico mundial, ha registrado esta semana un duro golpe surgido en las entrañas de su propio territorio: la debacle de tres entidades bancarias, que ha dado lugar a la caída generalizada de las acciones de ese sector en el país y que se ha extendido rápidamente a Europa.

Esta crisis se ha hecho visible con la reciente intervención de dos entidades bancarias: el Silicon Valley Bank –empresa que financiaba emprendimientos vinculados a tecnología, las denominadas startups– y el Signature Bank, uno de los principales prestamistas del sector inmobiliario de Nueva York, que en los últimos años se había dedicado a la inversión en criptomedas. Asimismo, el Silvergate Capital, un banco especializado en negocios de criptomonedas, también radicado en Nueva York, había anunciado su liquidación días antes.

El salvataje

Ante estos hechos, la Reserva Federal, el Departamento del Tesoro y la Corporación Federal de Seguro de Depósitos (FDIC) se vieron obligados a garantizar todos los depósitos, más allá del límite legal de 250.000 dólares de los ahorristas, del Silicon Valley Bank y del Signatura Bank. El gobierno ha informado que la diferencia con el tope establecido legalmente no le costará nada al contribuyente, toda vez que cualquier pérdida del fondo de seguros de la FDIC sería compensada por una tarifa adicional que se cobrará a los bancos. Las medidas pretenden evitar un retiro masivo de los ahorros, al prometer que los depósitos de los ahorristas serán protegidos; no así las entidades bancarias.

Las tres quiebras también impactaron sobre las acciones de los bancos de mayor tamaño, los denominados too big to fail (muy grandes para caer) y obligaron a que el Presidente Joe Biden dirigiera un mensaje a la Nación el lunes para informar que el sistema financiero estadounidense es sólido y seguro. La historia demuestra que ese tipo de declaraciones solo echan más leña al fuego. Las autoridades han anunciado un plan intervencionista y mayores regulaciones a la actividad financiera.

🇺🇸 Esto llevará a que el presidente estadounidense, Joe Biden, salga a hablar en la mañana del 13 de marzo, tan solo una hora después de la apertura de la bolsa, asegurando que el sistema bancario estadounidense es seguro. pic.twitter.com/tw2knBTqsX

— Descifrando la Guerra (@descifraguerra) March 15, 2023

Este tipo de medidas se instrumentaron en el gobierno de Barack Obama durante la crisis financiera y económica iniciada en 2008 con la quiebra del banco Lehman Brothers. Sin embargo, fueron flexibilizadas durante el mandato de Donald Trump. Como se recordará, esa crisis financiera y bancaria se extendió a la economía real del mundo entero, que frenó la economía en seco con una caída global de 2%.

El economista Nouriel Roubini, conocido como el Doctor Catástrofe, fue uno de los pocos que anticipó aquella crisis, la primera del milenio. Roubini ha señalado, en coincidencia con el presidente de la Reserva Federal, Jerome Powell, que la FED necesitaría elevar las tasas de interés muy por encima del 6% para poder vencer a la temida inflación y lograr el objetivo del 2%. Cuando Powell señaló hace unos días que las tasas de interés deberían llegar al 5,6% en septiembre, se produjo una caída generalizada en los mercados de valores.

La diferencia con Powell es que Roubini considera que si las tasas se incrementaran a esos niveles se produciría una tormenta perfecta, toda vez que se desencadenarían dos detonantes: estanflación (inflación con recesión) –lo que nos llevaría a un escenario como el de los ‘70, con las crisis generadas por las alzas en los precios del petróleo– y otra impulsada por impagos de deuda. Ambas tendrían un efecto dominó e impactarían en todo el planeta. Roubini cree que la recesión llegaría entre junio y agosto y por eso considera que la única opción que le queda a la FED es retroceder en la lucha contra la inflación y dejar que los precios se descontrolen.

La inflación en Estados Unidos no ha podido retornar a los niveles del 2% a pesar del colosal incremento de las tasas de interés de 0% al, 4,5% en un año. Si bien esta se ha reducido de niveles anualizados que superaron el 9%, se mantiene tercamente a una tasa anualizada del 6%. Es decir, el incremento de las tasas de interés no ha logrado controlar la inflación y está afectando al sistema bancario y a la economía real.

Como se sabe, uno de los rubros elegidos como inversión por los banqueros con los depósitos de los ahorristas consiste en la adquisición de bonos del Tesoro estadounidense, que ofrecen seguridad y rentabilidad. Pero al haberse ofertado bonos nuevos con tasas de interés altas, el valor de los emitidos anteriormente –con tasas cercanas al 0%– se deprime, lo que trae aparejado una pérdida para los bancos si necesitaran liquidez y se desprenden de estos antes de su plazo de vencimiento.

El contagio

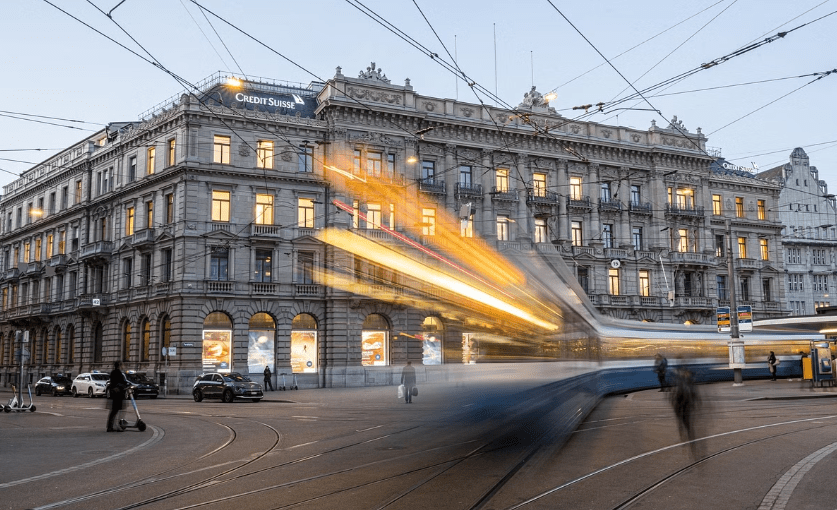

La crisis bancaria ya se ha extendido a sus aliados europeos. El miércoles, por indicación del Banco Central de Suiza, el Credit Suisse Group AG suspendió por algunas horas sus operaciones debido a la caída de sus acciones y el retiro en masa de sus depósitos. La corrida se profundizó después de que su principal inversor, el Banco Nacional Saudí, anunciara que no invertiría más en ese banco. La corrida bancaria se replicó, aunque con menor intensidad, en otros bancos europeos.

Al día siguiente, cuando se esperaba que el Banco Central Europeo (BCE) no incrementaría sus tasas de interés, a su presidenta Chistine Lagarde no se le ocurrió mejor idea que aumentarlas en 50 puntos básicos (0,5%) hasta 3,5%. Es cierto que la tasa de inflación anualizada en esa región registra un 8,5 % y, también, que Europa tardó demasiado en incrementarla mientras que Estados Unidos lo hizo al galope en ocho oportunidades desde marzo de 2022. Ello produjo una salida de euros hacia la moneda estadounidense, que se revaluó frente a la europea.

En este complejo escenario, la decisión del BCE de elevar las tasas de interés dio lugar a una reunión de emergencia entre este y las autoridades monetarias de los países de esa región para evaluar la situación financiera y la medida adoptada. El foco de la reunión se centró en el banco Credit Suisse, el segundo más importante de Suiza y uno de los mayores de Europa, y en el impacto que puede tener el alza de las tasas de interés en los bancos de la región. Según el BCE, no se esperan contratiempos en la eurozona toda vez que los depósitos se mantienen estables en la mayoría de bancos y, más bien, tienen exceso de liquidez. Tal afirmación no parece ser tan cierta puesto que en tal caso no se hubiera convocado a una reunión de emergencia.

Mientras esta reunión tenía lugar en Europa, en Estados Unidos se anunció que once importantes bancos se comprometieron a invertir 30.000 millones de dólares en el californiano First Republic Bank de Nueva York para no dejarlo caer. En realidad, más que salvarlo, lo que intentan es rescatar la confianza en el sistema bancario y frenar el efecto dominó que estos sucesos suelen generar. Este clima de inestabilidad dio lugar a que las bolsas de Estados Unidos y las de nuestra región registraran, en general, una fuerte caída después de que se conociera un informe sobre los bancos que están imponiendo restricciones a las operaciones con el Credit Suisse, a pesar de que el Banco Central de Suiza lo intervino con un préstamo de apoyo el día anterior. Estos hechos abonan el temor de una recesión global, más aún si consideramos que el Wall Street Journal ha informado que existen 186 instituciones bancarias en una situación similar a la del Silicon Valley Bank.

Muchos consideran que la actual situación no es comparable con la crisis financiera de 2008, aunque tienen al menos dos denominadores comunes: los supervisores estadounidenses han vuelto a fallar y las autoridades de la todavía primera potencia mundial carecen de la capacidad para diagnosticar, y menos pronosticar, su propia economía. Recordemos las palabras de Powell, quien luego de terminada la pandemia aseguraba que la inflación era solo un fenómeno coyuntural. Nada más lejos de la realidad.

En el afán de controlar la inflación, la FED no pensó que la velocidad del alza de las tasas de interés podría impactar en el sistema bancario, que haría necesario el endurecimiento de las normas crediticias y enfrentar rescates bancarios, con el consiguiente impacto en la economía real. El martes la FED celebrará su próxima reunión y probablemente su presidente Jerome Powell deba desdecirse de sus afirmaciones de hace menos de dos semanas, advirtiendo que las tasas subirían.

Entre tanto China, el otro contrincante de esta pugna por el poder hegemónico mundial, ha continuado reduciendo el ratio de reservas que deben mantener los bancos, requerido por las autoridades. Con esta flexibilidad, el gobierno chino se adelanta a la eventual falta de liquidez que pudieran enfrentar las entidades bancarias de ese país. Finalizado el confinamiento de la población por la Covid-19, China registra un repunte del crecimiento económico. Además, la intermediación de su Cancillería entre los embajadores de Arabia Saudita e Irán, acreditados en Pekín, ha derivado en la reanudación de relaciones diplomáticas entre ambos países, interrumpidas desde hacía siete años. El país se erige como un interlocutor internacional y representa un golpe para Estados Unidos.

En el plano militar ha dicho que enviará armamento a Rusia si el gobierno estadounidense continúa haciéndolo a Taiwán. Las tensiones son crecientes y las salidas imprevisibles. A los conflictos derivados de la guerra, se suma ahora la crisis bancaria y financiera generada en la potencia del norte, que amenaza contagiar el planeta.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí