El conflicto entre la UOM y las empresas bajo control de Paolo Rocca son un adelanto alarmante de lo que se viene en materia salarial. Por otro lado, la paralización de las cuatro plantas de Acindar resulta una foto contundente de la acelerada caída de la actividad industrial en los primeros meses de 2024. La siderurgia, un subsector adentro de la metalurgia, es uno de los sectores más relevantes del aparato productivo argentino: chapas para construcción en manos de Siderar, tubos con costura en Tenaris SIAT, tubos sin costura en Tenaris-Siderca, barras de acero en Acindar. Producen los insumos difundidos de la línea blanca, la electrónica de consumo, maquinaria agrícola, equipamiento médico, sectores de la construcción, automotriz y petrolero.

Si el estándar salarial siderúrgico es bajo ¿qué les espera a los demás?

Refrescando la historia

La Argentina es uno de los contados países en el mundo que produce acero. Está en el puesto número 32, con 5,1 millones de toneladas anuales, cifra muy poco significativa si se compara con las 35 millones de toneladas anuales que produce Brasil, pero sustancial considerando que nuestro país se encuentra entre el selecto puñado de 35 países que producen el 96,3% de acero en el mundo [1].

No es una industria cualquiera, ya que significa un costo hundido muy elevado en instalación de plantas fabriles. El origen de la siderurgia argentina derivó de decisiones estratégicas y soberanas que impulsó el militar nacionalista Manuel Savio, no sólo creando Sociedad Mixta Siderúrgica Argentina (SOMISA), cuya construcción inició el gobierno de Perón, sino también Fabricaciones Militares. La Argentina contaba, a mediados del siglo XX, con posibilidades de extracción de hierro (en los yacimientos ferríferos jujeños), lo que le otorgaba una ventaja relativa frente a los vecinos (ventaja hoy ya perdida, dado que la importación del mineral de hierro se realiza desde Brasil).

Lo relevante de esta historia es que tanto la familia Acevedo (fundadora de Acindar con su primera nave en Rosario en 1949, luego en Villa Constitución) como la familia Rocca (fundadora de Techint, con su nave en Dálmine Siderca en 1954, homónima a la italiana) construyeron sus fábricas como resultado de la decisión estatal de montar SOMISA. La fórmula es conocida: primero el Estado, con fundición básica e incentivos industriales, luego los privados como laminadores. La Ley Savio impedía que pudieran montar sus propias acerías, precisamente para que SOMISA fuera la que garantizara el abastecimiento y el Estado manejara un sector clave. Pero esta norma se rompió por decisión del ex CEO de Acindar, José Alfredo Martínez de Hoz, durante la dictadura.

De allí en adelante se inició una declinación fuerte de SOMISA (Acindar y Techint construyeron sus plantas integradas en 1979 y 1981, respectivamente, y redujeron su demanda de palanquilla), y ello fue la base de sustentación argumental para su privatización en 1992. Con este hito se conformó un mercado siderúrgico con los dos jugadores repartiéndose los segmentos productivos, es decir, con monopolios por producto. Si Techint siguió en manos de la familia Rocca (incluso avanzando sobre nuevas pantas, como SIAT), el caso de Acindar muestra la cara de la extranjerización: en el año 2000 pasó a manos de la brasileña Belgo Mineira, y en 2007 de la india Arcelor Mittal. Sobre esta concentración productiva, reflejada en la Cámara Argentina del Acero, es que a la UOM le toca negociar los salarios siderúrgicos. Se trata de actores de extrema complejidad: de un lado, el empresario más poderoso del país, del otro, la principal multinacional productora de acero, poco interesada en los enredos de una economía que entra en recesión.

Caída de la actividad y suspensiones

La Cámara Argentina del Acero (CAA) publicó el 22 de marzo la caída en la producción de acero crudo y laminados en sendos gráficos que se ven a continuación. El mes de febrero, coloreado de amarillo, da cuenta, en todos los casos, de una caída en nivel de actividad en términos interanuales que asciende a 45,5% para los laminados y 21% para acero crudo. A la par de este proceso, la CAA utilizó el reporte de prensa para criticar la medida de fuerza gremial, producto del retraso salarial, pero nada dijo del impacto de las medidas económicas de Milei que produjeron la retracción de la producción.

La cámara empresarial, con ascendencia de Paolo Rocca, pinta el panorama económico del gobierno de su aliado Milei con sugestiva claridad. Sólo se salva el sector energético, donde los negocios diversificados de Techint encontraron resguardo y disociación del ciclo a través de Tecpetrol.

El reporte, publicado el pasado viernes, desagrega la realidad sectorial para la demanda de acero:

- “El sector de la construcción continuó su declinación durante el mes de febrero. Los despachos de cemento mostraron una caída del 10,8% respecto de enero último y una caída del 23,4% interanual.

- El sector automotor registró en febrero una baja del 19% con respecto al mismo mes del año anterior. Comparando el bimestre del 2024 con respecto al 2023 se registró una baja del 18,2%.

- Maquinaria e implementos agrícolas con expectativas por la nueva cosecha no muestra aún señales de recuperación.

- El sector de la energía mantiene expectativas para 2024.

- En el mercado de consumo masivo, se mantiene la caída de los despachos a los fabricantes de electrodomésticos, mientras que el sector de envases mantiene el nivel de actividad de la mano de las ventas de aerosoles y alimentos”.

Lo cierto es que el impacto de esta caída en el mercado interno ya se tradujo, en Acindar Arcelor Mittal, en la paralización de sus cuatro plantas (Rosario, Villa Constitución, Mercedes y Tablada) luego de una caída de 40% en las ventas de acero en enero. A excepción de la pandemia, que contó con razones sanitarias, es la primera vez que se frena la producción por parte de la empresa en todas las fábricas del grupo, incluyendo el apagón de la acería. Imposible no conectar este impacto con la paralización de la obra pública que anunció el ministro Luis Caputo el 12 de diciembre y el encarecimiento de precios de insumos para la construcción privada.

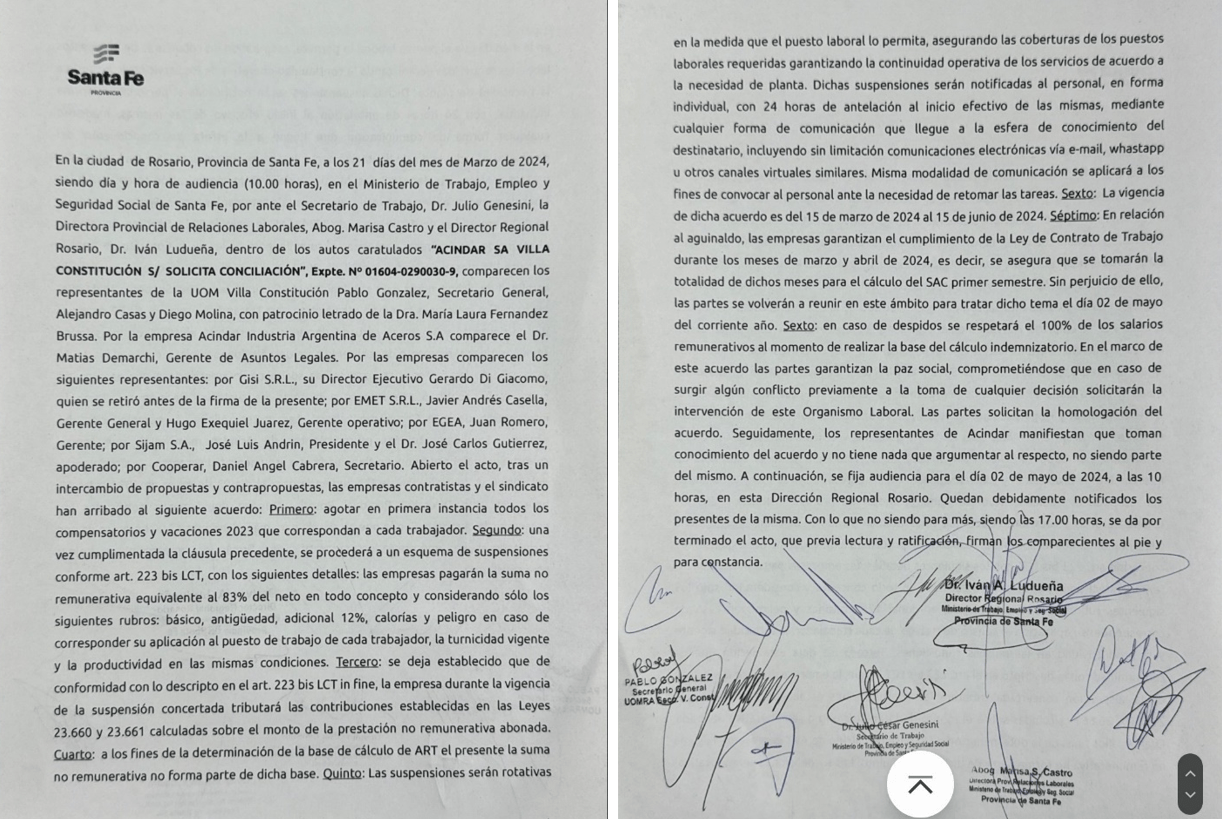

Las suspensiones no tardan en llegar y afectan, siempre primero, a los contratistas. En efecto, para estos momentos está prevista la contratación bajo la forma de tercerización laboral. Es un fenómeno harto extendido en siderurgia, que hoy alcanza a un total de 1.750 trabajadores de Acindar; la otra parte (unos 1.200) son directos. Desde el 22 de marzo cobrarán 83% del salario hasta el 15 de junio, como se ve en el acta firmada en el Ministerio de Trabajo de la Provincia de Santa Fe. La empresa Arcelor Mittal pretendía pagar sólo el 60% del salario en las suspensiones.

Conflicto por la paritaria

En este contexto, hace 90 días que se extiende un conflicto salarial por la paritaria en la siderurgia y la última semana la UOM convocó al paro por tres días.

La paritaria en discusión refiere a lo que se denomina Rama 21 en el Convenio UOM, mientras que la metalurgia en general se encuadra en la Rama 17. Esta última registró aumentos que acumulan 178% entre abril y enero. Sin embargo, la siderurgia tuvo su último tramo pagado en noviembre, y no pudieron sentarse a negociar nuevamente dada la resistencia de la empresa. Hoy el pedido de los trabajadores siderúrgicos es recomponer con la inflación: 25,5% en diciembre, 20,6% enero y 13,5% en febrero, acumulativos.

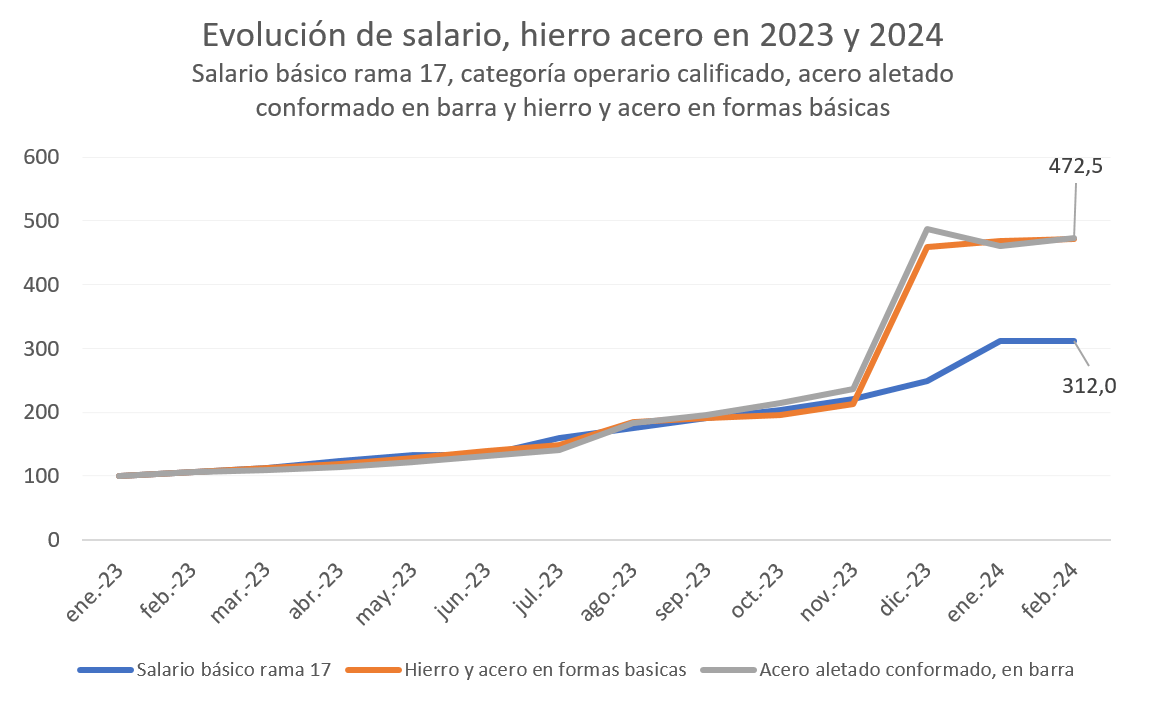

Techint pretendió siempre que los salarios se muevan por debajo de la inflación. Desde el inicio de la disrupción salarial a la actualidad, la inflación fue de nada mas y nada menos que 71,3%, considerando los precios de diciembre, enero y febrero. Para compensar el 25,5% de diciembre, la empresa propuso 15% de incremento sobre salario de noviembre, y para compensar el 20,6% de enero y 13,2% de febrero propusieron un 13%, pero sobre salarios de noviembre (no acumulativos) para cada mes. En la práctica, la empresa aplicó un aumento unilateral de 15% en diciembre y el 13% en enero. Incluso, el sindicato pidió acompañar la inflación al menos para el segmento de trabajadores ingresantes, cuyo salario se ubica en torno a los $ 300.000, lo cual niega la empresa. La propuesta, como se refleja en los gráficos a continuación, confronta con la evolución de precios del sector y de los resultados de sus operaciones.

El secretario general de la UOM, Abel Furlán, indicó además que la Secretaría de Empleo dejó en claro que no iban a homologar nada por encima de 12%, en sintonía con la estrategia de la empresa. Frente a este escenario, no sólo se posicionó la UOM Zárate-Campana, sino que del reclamo frente a Tenaris participaron las seccionales de La Matanza, San Nicolás, Luján, Quilmes, Villa Constitución, La Plata, Bragado, Morón y Vicente López. Furlán sostuvo el miércoles 20 de marzo: “Porque aprietan, literalmente, al resto de las cámaras para que no accedan a nuestro pedido, que es recuperar los salarios. Están jugando, de verdad, a que los trabajadores naturalicemos salarios de hambre”. Esa presión no es menor: como se dijo, la empresa es monopólica en sus segmentos de tubos (Siderca) y chapas (Siderar, ex SOMISA). Los clientes de Techint que saquen los pies del plato reciben una respuesta en clave comercial: Techint no les vende.

Salarios de metalúrgicos

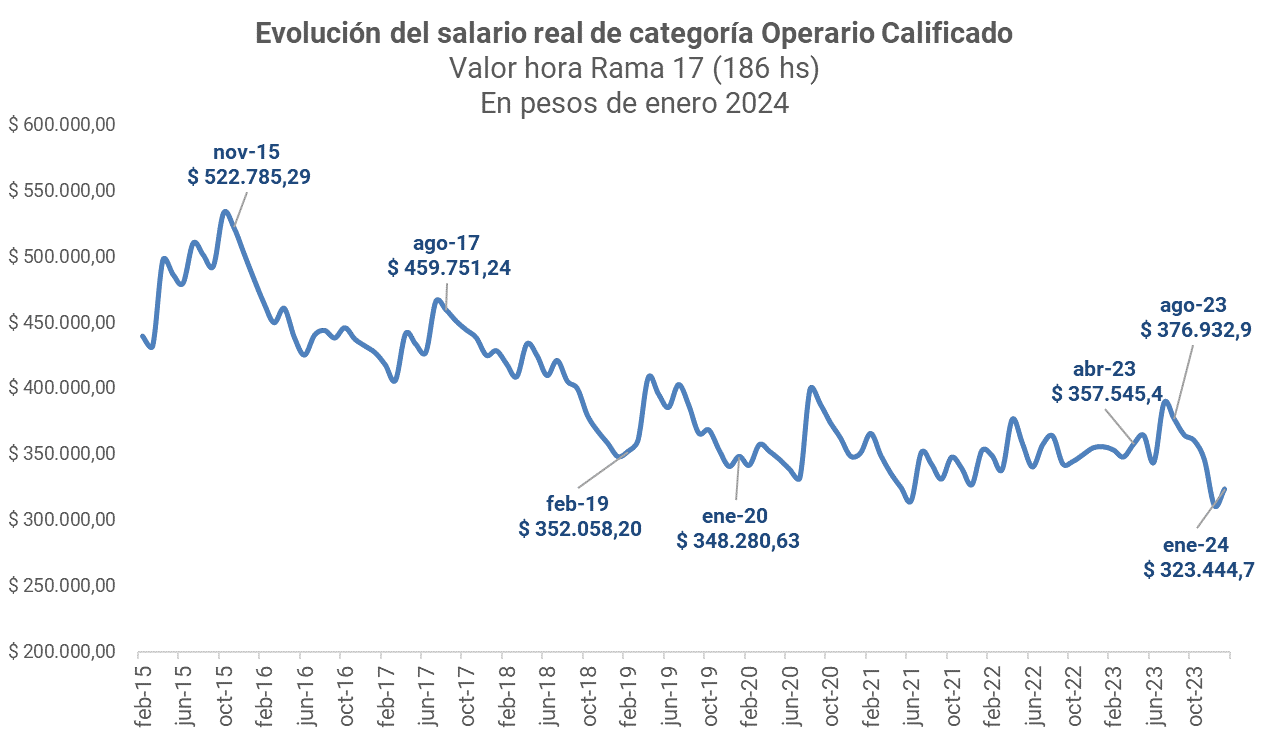

El salario básico que negocia la paritaria UOM –en este caso la categoría Operario Calificado– es prácticamente la mitad del que regía en 2015. Multiplicando el valor-hora por las 186 horas correspondientes a la mensualización que se estila para el sector, arroja un básico de $ 323.444 a enero de 2024 (considerando el aumento recibido por la Rama 17, metalúrgica, de 25,5% en enero, pero no avalado para lo siderúrgicos de la Rama 21, a quienes les ofrecen incluso menos).

Considerando que el grafico que sigue está realizado a valores constantes de enero de 2024, este mismo salario básico metalúrgico equivalía a $ 522.785 pesos a noviembre de 2015. Hoy los metalúrgicos ganan cerca de 40% menos que a fin de 2015. Respecto de noviembre de 2019, el salario fue entonces de $ 343.000 a pesos de hoy, por lo que la caída a enero 2024 es de 8,4%.

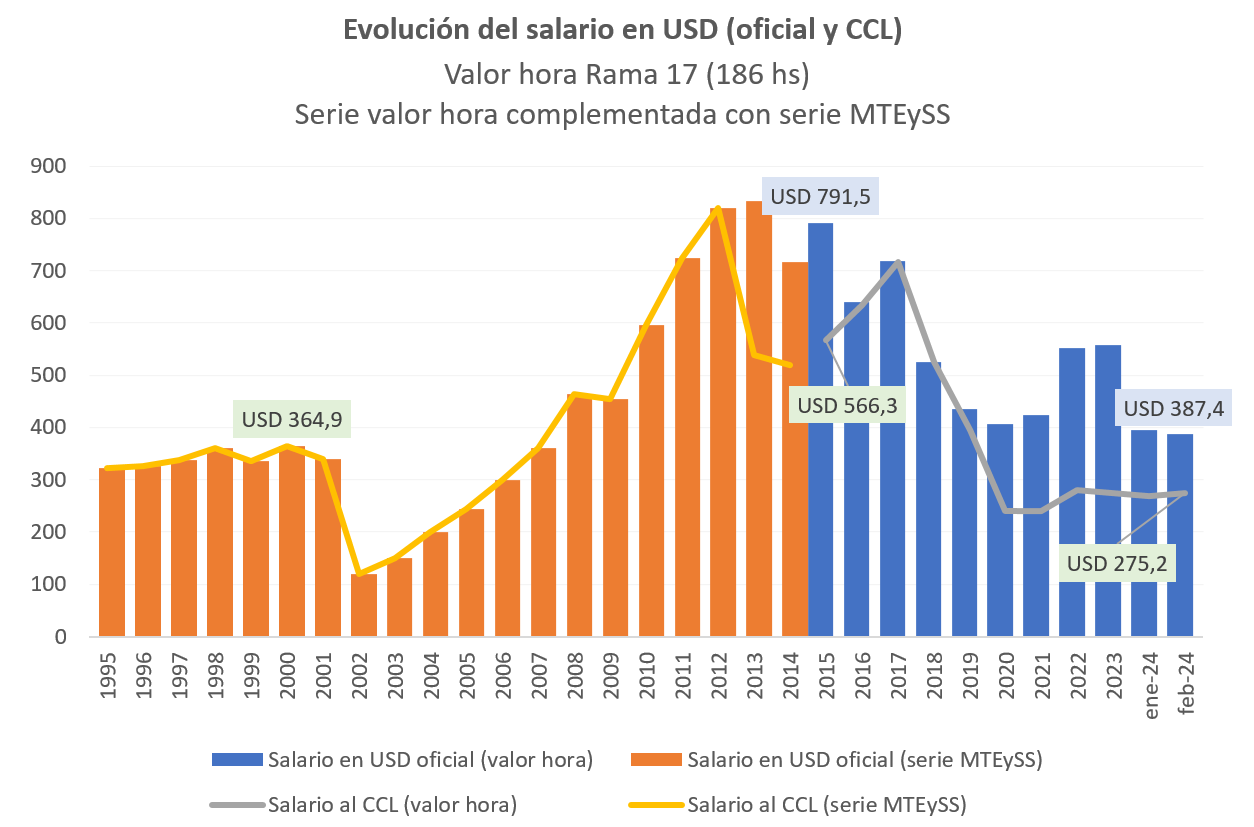

El análisis del salario metalúrgico en dólares resulta particularmente ilustrativo. En el gráfico a continuación se observa:

- La reciente caída brutal del salario al dólar oficial, que llevaron al nivel actual salarial a USD 387.

- El nivel salarial actual, medido al CCL, en USD 275 (referencia en caso de eliminación de restricciones cambiarias).

- La reducción sensible desde 2015, donde el nivel salarial alcanzaba los USD 791 para la misma categoría.

- La similitud del salario actual, al USD oficial, con la década del ‘90. Si se compara al CCL, el nivel a febrero de 2024 resulta incluso 25% inferior al promedio de la década del ‘90.

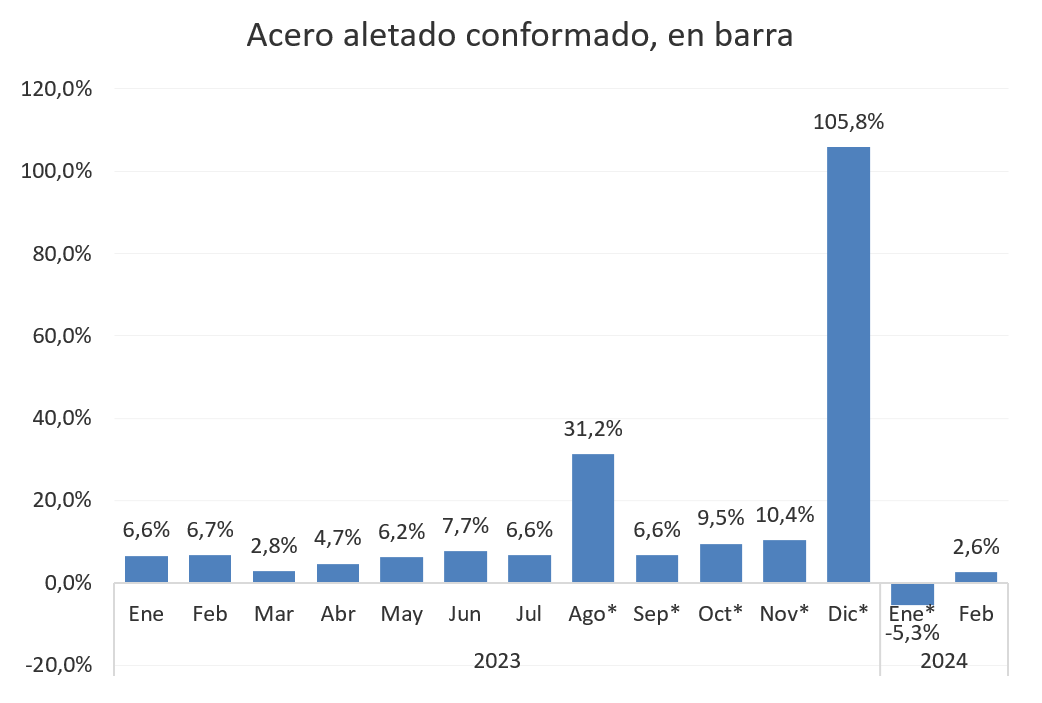

Los precios del acero

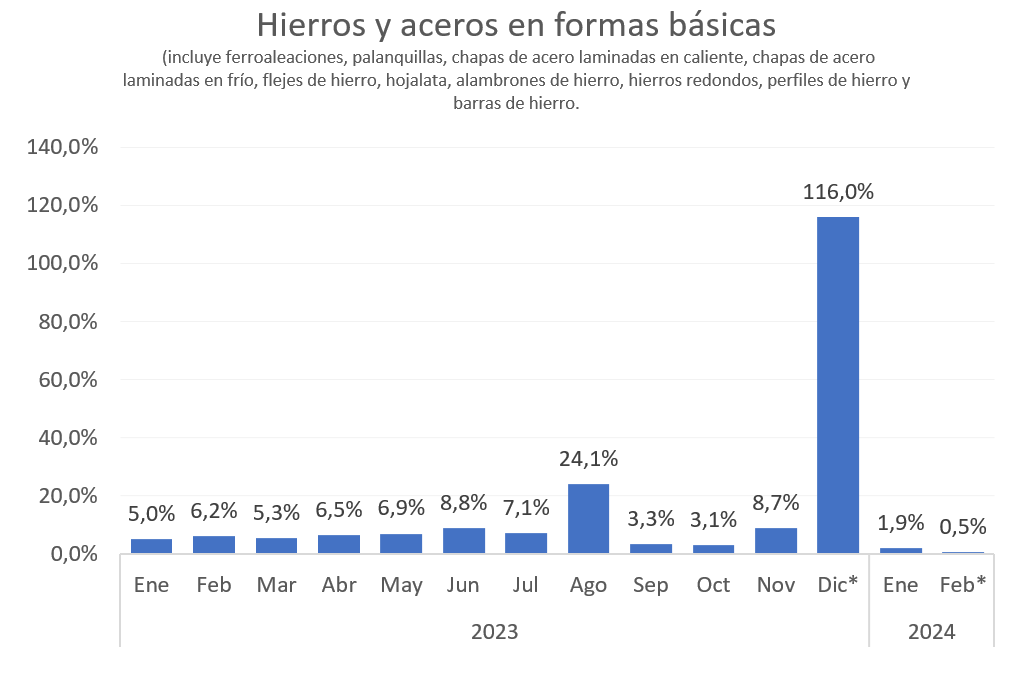

A contramano de los salarios, los precios de hierro y acero, perfiles y acero aletado aumentaron más de 300% en 2023 (enero a diciembre) y más de 100% desde la asunción de Milei, tal como publica el propio INDEC en sus precios mayoristas. Es un aumento de precios al mercado interno que se ubica más de 100 puntos por encima de la paritaria de la UOM para sus salarios básicos.

En el periodo en que la reapertura paritaria se “frenó” por Rocca, coinciden los aumentos más significativos:

- Acero aletado conformado en barra: 120,8% entre noviembre y febrero;

- Hierros y aceros en formas básicas: 140,4% entre noviembre y febrero;

El resultado de la diferente evolución de precios y salarios se percibe con claridad en el siguiente gráfico. A partir de noviembre, los salarios dejan de acompañar la evolución de precios, generando un diferencial de 51%.

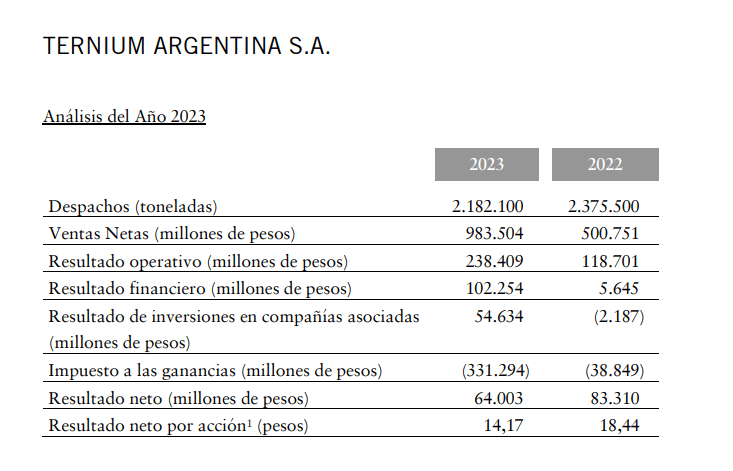

Complementariamente, los resultados de los estados contables de, por ejemplo, Ternium Argentina, muestran un desempeño superlativo: facturó en 2023 unos $ 983.000 millones, con una rentabilidad operativa de casi 240.000 millones. El balance de Tenaris Siderca no es público.

La fructífera relación de Rocca con el gobierno de Milei

Cualquier razonamiento lógico indicaría que el principal empresario industrial del país debería defender un modelo que permita la expansión industrial. Eso no ocurre con Paolo Rocca. Se trata de un abierto contra-sentido, pero que tiene explicaciones claras si uno revisa los beneficios específicos que obtiene del gobierno de Milei.

- Horacio Marín, ex directivo de Tecpetrol (Grupo Techint), es el nuevo presidente de YPF. Nicolas Gallino, otro hombre de Techint, es vicepresidente de infraestructura de la petrolera, puesto clave para las ambiciones de Tecpetrol sobre Vaca Muerta.

- En este mismo sentido, la desregulación del sector hidrocarburífero beneficia a Tecpetrol.

- La eliminación de la doble imposición con Luxemburgo, donde tiene su casa matriz el Grupo Techint.

- El nuevo director del Instituto Nacional de Educación Tecnológica es Ludovico Grillo, que anteriormente se desempeñaba como director de la Escuela Rocca de Techint.

- En la Subsecretaría de Hidrocarburos asumió Luis de Ridder, ex gerente de Petróleo de Tecpetrol.

- En el DNU 70/23, a partir de la eliminación de la responsabilidad solidaria para la tercerización laboral, se beneficia al Grupo Techint, que tiene como práctica habitual la tercerización de sus trabajadores y es una reivindicación que se sostiene desde el intento de reforma laboral de Macri en 2017.

Estos beneficios explican, en buena medida, su escaso cuestionamiento a la política anti-industrial de Milei y la defensa de su gobierno. Sobre el gobierno de Milei, sostuvo desde Houston el 20 de marzo: “En lo personal, creo que el programa será exitoso. La Argentina necesita esto. Es muy importante para abrir nuevas oportunidades”. También enfatizó que “la Argentina puede jugar un rol extraordinario del mercado energético global”. “Si el país encara una reforma fiscal, cambios regulatorios para los hidrocarburos y una ley de grandes proyectos (en referencia al Régimen de Incentivo a las Grandes Inversiones, RIGI, incluido en la Ley Bases) aprobada por el Congreso, aún con los ajustes que sean necesarios, creo que se abrirá para la Argentina un espacio muy relevante de atracción y de inversión por parte de nuestra empresa seguramente, pero también de otras compañías domésticas e internacionales”.

Rocca ¿ejemplo de empresario nacional?

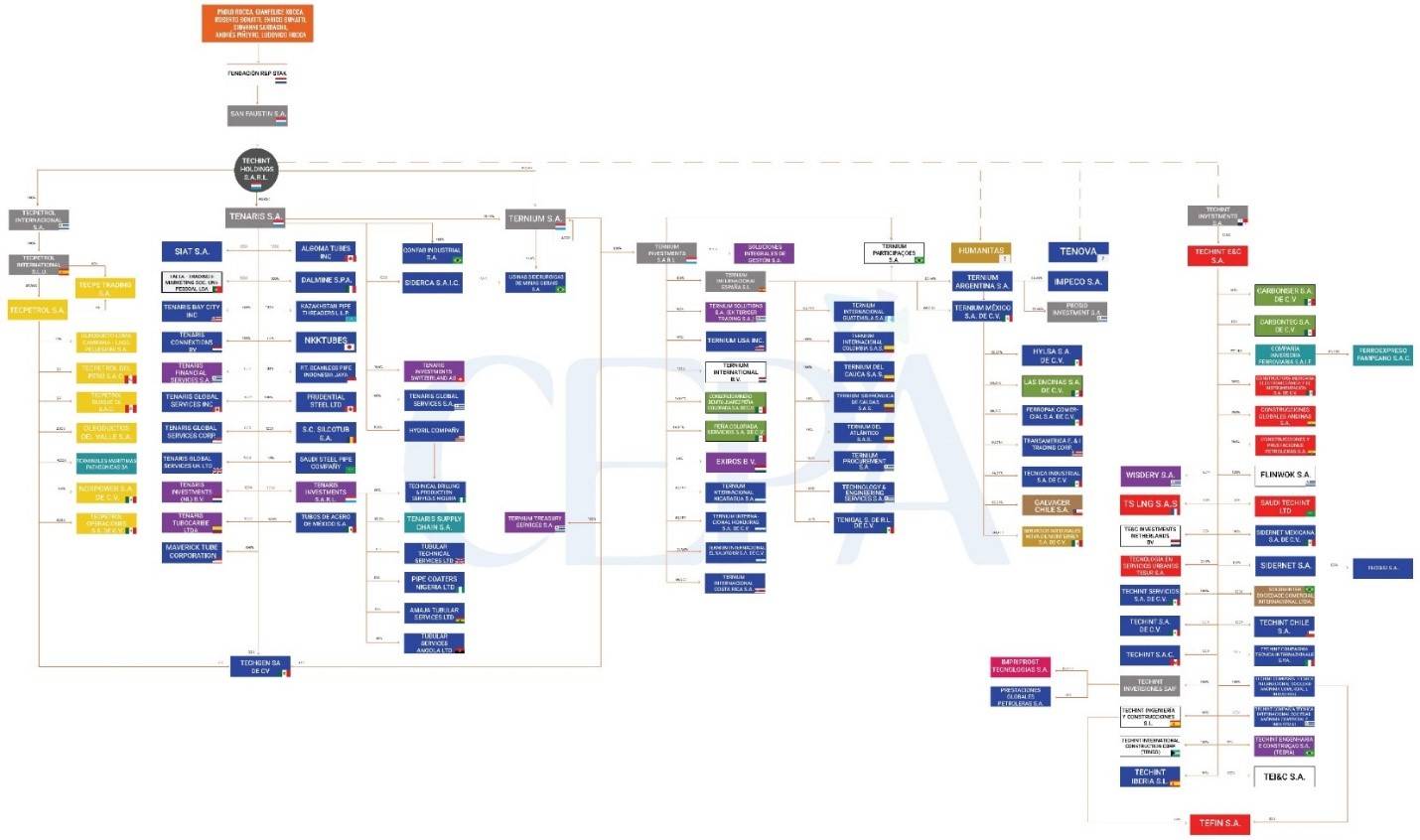

En marzo de 2022, en un trabajo conjunto entre CEPA y FES, elaboramos los principales entramados de los ricos de la Argentina. El caso Techint es llamativo por su gran complejidad, y por iniciarse con una fundación en Holanda.

La estructura empresarial del Grupo Techint consta de 120 sociedades identificadas, organizadas en un entramado en el que se multiplican las cáscaras vacías con el objetivo de blindar la participación societaria y esconder las participaciones accionarias de las familias.

El entramado tiene origen en una fundación con fines benéficos situada en Países Bajos, denominada R&P STAK (por Rocca and Partners Stichting Administratiekantoor Aandelen San Faustin), una entidad privada holandesa que tiene entre sus miembros a Paolo Rocca, Gianfelice Rocca, Roberto Bonatti, Enrico Bonatti, Giovanni Sardagna, Andrés Piñeyro y Ludovico Rocca. En su estatuto indica poseer las acciones de sus depositantes y distribuir dividendos entre ellos (SEC, 2011), aunque informa que “no existen personas o grupo de personas controlantes de R&P STAK”, es decir, no tiene un beneficiario o dueño identificado. Esta sociedad posee las acciones de San Faustin SA, con sede en Luxemburgo en número suficiente para controlarla (52%). San Faustin controla Techint Holding SARL y, de allí, al resto de las sociedades del Grupo. A partir de este eslabón, el Grupo se estructura en cuatro grandes empresas que son Tecpetrol International SA, radicada en Uruguay, Tenaris SA y Ternium SA, ambas con sede en Luxemburgo, y Techint Investments SA, con sede en Panamá.

En efecto, lo saliente del Grupo Techint no es tanto su internacionalización, explicable por el fenomenal e impactante despliegue productivo, sino el entramado societario en la cabeza de este. En el año 2001 se observa el claro desplazamiento hacia Luxemburgo con la finalidad de adoptar una nueva figura, Stichting, que refiere a una fundación holandesa, con el presunto objetivo de evadir impuestos. Esto se debe a que Stichting es una sociedad sin fines de lucro y con impuestos cero. Esta es una de las sociedades que aparece en la cabeza del Grupo, combinada con otra radicada en Luxemburgo. Estas dos capas de sociedades no son, entonces, sociedades anónimas, sino que el tipo societario es la fundación. Y a su vez, están radicadas en lugares particularmente opacos, tal como lo determinan los trabajos de Tax Justice Network [2].

En cuanto al segmento de fabricación y distribución de tubos de acero, aparece un entramado vinculado a Tenaris SA que tiene sede en Luxemburgo y cuyas acciones cotizan en la Bolsa de Buenos Aires, la Bolsa de Italia y la Bolsa de México, mientras que las American Depositary Shares (“ADS”) de la sociedad cotizan en la Bolsa de Nueva York. Tenaris SA es la cabeza de la que se desprende un conjunto de sociedades adquiridas o constituidas en distintos países vinculadas a la fabricación de tubos sin costura, como por ejemplo Estados Unidos, Arabia Saudita (clave en lo relacionado con petróleo), Angola, Nigeria, Reino Unido, Japón, Italia, Brasil, Canadá, Colombia, Ecuador, Indonesia, Japón, México y Rumania. Tenaris SA, además, tiene la propiedad al 100% del capital accionario de Siderca SAIC, la empresa más importante del Grupo en la Argentina, que a su vez está asociada a USIMINAS (Usinas Siderúrgicas de Minas Gerais SA, con sede en Brasil), la cual integra el otro holding, de aceros planos, Ternium SA.

Ternium SA, por su parte, está ubicada también en Luxemburgo y es controlada por Techint Holdings SARL y Tenaris SA. Ternium como holding siderúrgico ejerce el control de las distintas sociedades que operan en el rubro de aceros planos. Ternium posee asimismo dos grandes holdings: Ternium Investment, con sede en Luxemburgo y con una gran cantidad de sociedades internacionales controladas, y Ternium Internacional España SL (cuya propiedad pertenece a Ternium Investment), también con una numerosa cantidad de sociedades en México, Sudamérica, Estados Unidos y Uruguay, entre ellas Ternium Argentina. Justamente, y según la información expresada en los balances Ternium Argentina [3], Ternium Internacional España posee operaciones siderúrgicas en la Argentina y adicionalmente participaciones no controlantes en las empresas siderúrgicas Ternium México, con operaciones en México, y Ternium Participaçoes SA, con operaciones en Brasil [4].

La característica principal del entramado de sociedades de Rocca es que la actividad real arranca en el cuarto o quinto eslabón. Previo a ellos, aparecen sociedades como Tenaris o Ternium, que cotizan en los mercados internacionales y se constituyen como mamushkas o cáscaras vacías de una parte importante del Grupo.

La estructura empresarial tiene una lógica fundamental que consiste en poder “cortar” −como si fuera un racimo de uvas− a alguna sociedad sin afectar el entramado general. Adicionalmente, el esquema de integración vertical en distintas partes de la estructura permite subcontrataciones intra-grupo con sociedades que prestan servicios de construcción, de obras civiles, de tecnología, de impresiones –que pueden ser sólo de servicios, pero incluir mano de obra, como los trabajos con la chatarra en siderúrgicas– y que permite ubicar la rentabilidad en distintos eslabones del grupo.

A pesar de la compleja estructura mencionada, el grupo no se privó de constituir sociedades en paraísos fiscales no declaradas, de fugar dinero cada vez que pudo y de blanquear los recursos no declarados.

- En los Pandora Papers aparece un complejo fideicomiso denominado Margot Trust, que operó desde 2013 con sede en Nueva Zelanda. El administrador del fideicomiso es la compañía Auckland Sourcing Trust Limited, de Nueva Zelanda. El fideicomitente es BSI Trust Corp Limited, una compañía del banco suizo en la isla de Malta. A su vez, esta compañía de Malta es la propietaria/fideicomisaria de otra estructura: Agomar Settlement, cuya beneficiaria principal también es Elena Bonatti (hija del cuñado de Paolo, primer empleado del grupo en 1976 y director de Tenaris) y el abogado Fernando Mantilla (histórico abogado del grupo), su protector [5].

- Los integrantes de la familia de Paolo Rocca figuran con sus sociedades controladas en el listado de mayores compradores de dólares correspondiente al año 2001, con las sociedades Siderar SAIC con USD 49.845.151 (puesto 75) y Tecpetrol SA con USD 38.343.812 (puesto 99); en el listado correspondiente al periodo 2008-2009 aparece Siderar SAIC con USD 81.400.000 (puesto 9); en las listas correspondientes al año 2011 figura Siderar SAIC y Tecpetrol SA con USD 19.360.000 (puesto 6) y USD 17.150.000 (puesto 31), respectivamente, y en el periodo correspondiente a los años 2015-2019 aparecen nuevamente ambas sociedades con USD 315.607.456 en total: USD 222.980.456 (puesto 36) correspondieron a Siderar SAIC y USD 92.627.000 (puesto 86) a Tecpetrol SA.

- El Grupo fue uno de los mayores beneficiarios del blanqueo de capitales de Macri. Se puede mencionar que Marcela Rocca participó del blanqueo por una suma de $ 6.900 millones; Daniel Agustín Novegil, presidente de Ternium, fue partícipe por un monto de $ 557 millones; Luis Betnaza, directivo de Techint, blanqueó la suma de $ 61.108.616; el primo de Paolo Rocca, Roberto Bonatti, ingresó al blanqueo por un monto de $ 1.876.822.790; y los directivos de Tecpetrol, Marcelo Martínez Mosquera y Carlos Bacher, ingresaron al blanqueo por un monto de $ 122.657.948 y $ 104.315.601, respectivamente.

El conflicto en la siderurgia es el paradigma del país de Milei. Si Rocca mostró que su intención es topear los salarios metalúrgicos en dólares, el caso de Arcelor Mittal revela que la tercerización es la variable de ajuste laboral en tiempos de crisis.

Si se pretende que la Argentina se convierta en un país industrial, con fuerte base siderúrgica e incorporación tecnológica en todas las ramas metalmecánicas, se necesita un sujeto empresarial que tenga intención de encarar y liderar este proceso. Y que lo haga con los trabajadores organizados, no sin ellos.

[1] Al año 2022 según la World Steel Association.

[2] Descriptos en la metodología de la presente investigación.

[3] Las acciones de Ternium Argentina se encuentran listadas en Bolsas y Mercados Argentinos (BYMA).

[4] Página web Ternium, Gobierno Corporativo Ternium Argentina.

[5] Ver artículos en Bloomberg, elDiarioAR e Iprofesional.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí