El mundo no es ciego ante nuestra vulnerabilidad financiera

“…el capitalismo nunca ha sido liberal,

siempre ha sido capitalismo de Estado”.

Gilles Deleuze - Derrames I

El informe de los que mandan

El Instituto de Finanzas International (IIF) es una asociación que suministra informes económicos y financieros a sus asociados (500 aproximadamente), en cerca de 70 países. El 52% de sus miembros son bancos de primera línea: prácticamente todos los denominados internacionalmente activos, además de calificadoras de riesgo, administradores de fortunas privadas, compañías de seguros y oficinas de alto nivel de sector público.

La proyección y envergadura del IIF es un reflejo fiel del modo en que el poder financiero global estudia, analiza, clasifica y evalúa tanto las proyecciones de la economía, como los ciclos relacionados con los flujos financieros y también las condiciones de certidumbre/incertidumbre que ofrece cada país, frente a opciones de inversión. Se trata, entonces, de un instituto que conforma el general intellect de los que mandan. Es decir, una corriente de información sobre la cual se constituye la inteligencia colectiva de quienes deciden, al nivel del los flujos financieros globales.

El último 13 de diciembre se distribuyó un estudio denominado Heat Map of Emerging Market Vulnerabilites: un mapa de riesgo para medir las principales vulnerabilidades económico- financieras que los países emergentes presentaron como saldo final, durante 2017. A través de una calibración que va de cero (nivel mínimo) a uno (nivel máximo), el mapa mide 20 indicadores distribuidos en tres índices de vulnerabilidad: vulnerabilidad financiera externa, vulnerabilidad financiera domestica y, por último, grado de estabilidad política.

Los resultados reflejan un diagnóstico que no escapa a ningún mortal que habite nuestro suelo. Argentina obtuvo un 0.87 en vulnerabilidad financiera, superado levemente por Turquía con una puntuación del 0.89. En niveles mínimos de vulnerabilidad, Corea del Sur y Brasil registran un 0.2 y 0.22 respectivamente.

Esta puntuación de riesgo se explica por la convergencia de varios factores, entre ellos el desbalance de cuenta comercial, la sequía de inversiones y el atraso del tipo de cambio real. Mal que le pese a las autoridades del BCRA (que se esfuerzan por mostrar pruebas de que el tipo de cambio real multilateral es competitivo), no deja de estar apreciado si se tiene en cuenta a los otros dos socios comerciales de la Argentina, es decir China y los Estados Unidos, que lucen muy por debajo del promedio, tal como refleja el siguiente gráfico disponible en el sitio oficial del banco.

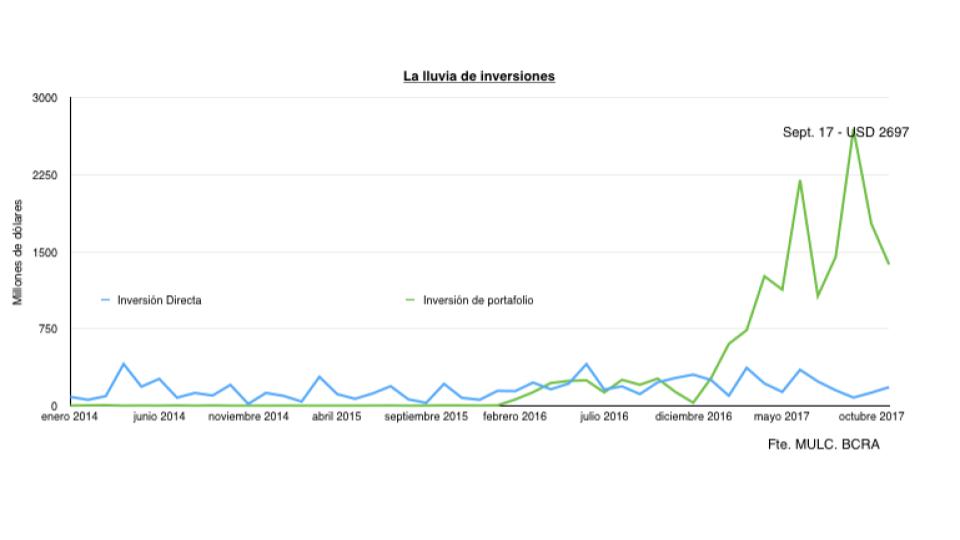

La llamada “lluvia de inversiones” no fue más que un furcio, propio del entusiasmo de un gobierno que llegó al poder ganando elecciones por derecha y que se llena la boca diciendo que viene a modernizar el país, a sacarlo del atraso, a reinsertarlo al mundo; slogans, todos, que ya han sido utilizados por las fuerzas del orden a lo largo de la historia de nuestro país. El siguiente gráfico compara las inversiones directas versus las inversiones de portafolio. Desde el mes de enero de 2016, estas últimas tomaron cada vez mayor preponderancia, acumulando unos U$D 16.500 millones frente a unos escasos U$D 4.817 millones ingresados por inversiones directas, si se toma el período diciembre de 2015 - noviembre 2017.

Estos datos de inversión directa ofrecen débiles esperanzas, ante el deficit comercial que acumula el país. Más que un vector de entusiasmo de un gobierno entrante, la mal llamada lluvia de inversiones pareciera haber sido el reflejo de una política de mala fe, frente al conjunto de los argentinos, a quienes se les dijo —hasta el hartazgo— que aquellas llegarían al país con la eliminación de los controles a los flujos de capital. Lo único que llegó fue la especulación a través de dólares financieros, cuando en realidad, tan sólo para tomar un dato relativamente reciente, la inversión directa global fue de apenas el 8% del total de flujos financieros globales, durante el periodo 2000/2008.

La República Argentina ha ingresado plenamente al mundo: al mundo de la financierización subordinada, donde la especulación financiera y la valorización de activos sintéticos en mercados poco transparentes y desregulados toma protagonismo, frente al trabajo y la producción que se deterioran progresivamente.

El déficit comercial en el corazón del modelo

El análisis desagregado de este índice permite visualizar que, para los que mandan en las finanzas globales, el balance de cuenta corriente de nuestro país es de extrema preocupación. Se trata del indicador peor calificado en el mapa, a raíz del abultado déficit comercial que el país logró acumular como resultado de una gestión que implantó un modelo de tasas de especulación, desregulación financiera y plena apertura exportadora. Según datos del INDEC, el saldo del comercio internacional para el mes de noviembre arrojó un déficit de U$D 1.541 millones, mientras que el saldo deficitario para el acumulado Nov. 2016/Nov.2017 fue de U$D 7.656 millones, marcando un cambio de tendencia en la relación del país dentro del comercio internacional. Si algo hemos consolidado, es el sendero del desequilibrio comercial negativo.

En noviembre, nuestros principales socios comerciales (tomando en cuenta la suma de exportaciones e importaciones) fueron Brasil, China y Estados Unidos, en ese orden. Las exportaciones a Brasil alcanzaron 842 millones de dólares y las importaciones desde ese país 1.672 millones de dólares. El saldo comercial fue defcitario en 831 millones de dólares. Las exportaciones a China alcanzaron 223 millones de dólares y las importaciones 1.178 millones de dólares. El déficit comercial en este caso fue de 955 millones de dólares. Las exportaciones a Estados Unidos sumaron 435 millones de dólares y las importaciones desde ese país 722 millones de dólares. El déficit con Estados Unidos fue de 287 millones de dólares. Estos tres países sumados absorbieron 32,5% de las exportaciones de Argentina y abastecieron 58,1% de las importaciones.

Neoliberalismo de Estado

La vulnerabilidad financiera de la economía argentina es el resultado de decisiones de liberalización adoptadas por el gobierno, bajo el justificativo de aumentar las inversiones, volver más competitivo al sector externo e insertar al país en tramas de integración comercial alineadas en el eje norteamericano, justo en el momento en que ese país decide volcarse hacia el proteccionismo. Los resultados obtenidos son negativos: seguimos discutiendo si el tipo de cambio está atrasado a pesar de sucesivas devaluaciones, el ritmo de exportaciones cae, el ritmo de importaciones crece, la deuda externa crece, el déficit financiero crece, el deficit fiscal también. Tampoco ingresan al país dólares genuinos. Es el resultado del neoliberalismo de Estado, es decir de una política adoptada por las autoridades económicas que está orientada a favorecer negocios financieros a costa de mayor inestabilidad y fragilidad financiera. Un breve recorrido por las comunicaciones del Banco Central refleja ese derrotero.

La Com A. 5850, denominada de “Flexibilización de las normas cambiarias”, dio inicio a la desregulación de normas relacionadas con el funcionamiento del mercado de cambio, el seguimiento de sus operaciones y los requisitos solicitados para dar respaldo al tráfico documental que envuelve las operaciones realizadas en compra-venta de divisas. A través de aquella comunicación se facilitó la compra de dólares para tenencia personal y se aumentaron los cupos de compra hasta la suma de U$D 2 millones por mes calendario. También se eliminó el requisito de validación y registro en el Programa de Consulta de Operaciones Cambiarias de la AFIP, para efectuar transacciones en el mercado de cambios, y el requisito de encaje no remunerado del 30% para operaciones de ingreso de capitales. Esta última medida puso fin a un criterio prudencial orientado a evitar los efectos negativos de la volatilidad de capitales de corto plazo.

A través de las Com A 5955, 5963 y 5964 se liberaron los pagos de nuevas importaciones de bienes y servicios; se estableció transitoriamente un cronograma tendiente a regularizar importaciones pendientes de pago. También se fijó cronograma para el pago de deudas de servicios. Se dispuso también que todo nuevo ingreso de fondos del exterior tenga derecho a la libre salida por igual monto. (Medida que tuvo impacto directo sobre las operaciones de endeudamiento financiero con el exterior, la repatriación de inversiones directas y de portafolio de no residentes.) También se liberó la compra de moneda externa para formación de activos externos, incrementando el tope máximo mensual de 2 a 5 millones de dólares. Todos contentos.

La Com A 6003 simplificó requisitos burocráticos y redujo costos operativos para actuar en el mercado de cambios. También eliminó la obligación de justificar con documentación de respaldo las operaciones realzadas. (El requisito se sustituyó por la simple presentación de una declaración jurada, indicando concepto por el cual se realiza cada transacción.) Se derogó el tope mensual de U$D 5 millones para compras de atesoramiento. También se incrementó el límite para compras de efectivo de U$D 500 a U$D 2.500 mensual. Luego, a través de la Com A 6037, se dispuso el fin de las normas regulatorias en materia de cambios relacionadas con aspectos remanentes del mal llamado “cepo cambiario”.

A través de otras disposiciones, se permitió a bancos y casas de cambio que elijan libremente el horario para operar en internet y se eliminó la exigencia de que la cuenta de destino en una transacción de cambios con no residentes, deba estar a nombre del operador local. Mediante la Com A 6038, se fijaron lineamientos para concertar operaciones de futuros, “forwards” y otros productos derivados con contrapartes del exterior.

La Com 6088 introdujo modificaciones a los límites de la Posición General de Cambios, con miras a facilitar la adecuación de la posición de tenencia de dólares de los bancos en el marco del blanqueo impositivo. Otras modificaciones terminaron por eliminar esos límites prudenciales. Hoy los bancos pueden estar posicionados en dólares, sin límite alguno. Si quisieran, tendrían capacidad para fijar el ritmo del mercado de cambios, provocando rápidamente una corriente compradora que sería difícil de revertir.

Por medio de la Com A 6094 se flexibilizaron los requisitos para el funcionamiento de casas de cambio, agencias y oficinas, simplificándose las exigencias para apertura de entidades de camino e instalación de sucursales. También se redujeron los requisitos de garantías y capitales mínimos. Adicionalmente se autorizó la apertura de sucursales en hoteles y agencias de turismo.

Junto a estas medidas se adoptaron otras orientadas a favorecer la dolarización a través del canal crediticio. La Com A 5908 incorporó la posibilidad de financiar en dólares a exportadores de servicios (como programas informáticos, o centros de atención telefónica), a exportadores en sentido amplio y con independencia de que el préstamo esté, o no, destinado a prefinanciar una exportación. Esta norma incluyó —progresivamente— a proveedores de exportadores, incluso proveedores de servicios, siempre que puedan mostrar un flujo de ingresos por ventas acorde con el valor del crédito.

Esta medida implica un mayor riesgo de cambio. En igual sentido, vía la Com A 6105 se incorporó la posibilidad de dar financiamiento en moneda extranjera a proveedores de bienes y/o servicios que formen parte del proceso productivo de mercaderías fungibles con cotización, en la medida que cuenten con contratos de venta en firme de esos bienes y/o servicios en moneda extranjera y/o en dichas mercaderías.

Este recorrido sobre alguna de las normativas adoptadas por el Directorio del BCRA en materia de desregulación cambiaria, estructura el escenario de vulnerabilidad financiera que atraviesa el país. Así lo he sostenido en diferentes votos realizados en oposición a dichas normas, contrarias al espíritu de la Carta Orgánica del Banco Central, cuya principal misión es promover la estabilidad financiera; y a normas específicas que imponen la obligación de fiscalizar el mercado de cambios y llevar adelante una política cambiaria, hoy abandonada por completo.

El proceso político orientado a reinstaurar el más férreo neoliberalismo en el país ha tomado tal magnitud, que incluso ha llegado a dictar la Com. A. 6244, con vigencia a partir del 1 de julio de 2017, que permite a quien opere en cambios declarar la operación bajo el código N01, “concepto no informado por el cliente”. Una sutil paradoja, destinada a burlar las obligaciones estadísticas y de fiscalización en esta materia. Desde la vigencia de esta comunicación se han fugado por este canal unos U$D 2773 millones: en julio 534, agosto 549, septiembre 495; octubre 547 y noviembre 640.

El neoliberalismo en versión criolla no puede desconocer que depende del Estado.

Conocimiento y voluntad

El informe del Instituto de Finanzas Internacional establece índices de vulnerabilidad ante escenarios de mayor aversión al riesgo, como podría ser un shock externo causado por factores imprevistos o una suba de la tasa de interés de los Estados Unidos, tal como indica el escenario actual de la política monetaria del FED y también de otros bancos centrales, como el del Inglaterra y el Central Europeo.

Ante mis reiterados intentos de advertir al Presidente del BCRA de riesgos cambiarios y financieros provocados por shock externo, se me dijo que en el país no había fuga de capitales sino algo muy distinto: ingreso y salida de divisas, es decir libertad financiera.

Al cierre de este artículo el dólar volvió a cerrar en alza, está vez en 18.88, marcando una suba de 25 centavos respecto del inicio de la jornada. El día jueves el Tesoro emitió deuda por 9.000 millones de dólares y sin embargo no pudo apagar la sed compradora. Todo indica que el mercado pide más tasa. Son algunos síntomas adicionales, frente a los cuales las autoridades del BCRA continúan actuando con conocimiento y voluntad.

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí