Esta semana el gobierno nacional envió el Capitulo Fiscal de la Ley Bases a la Cámara de Diputados. La propuesta contiene, centralmente, cuatro grandes ejes de orden tributario-fiscal:

- Blanqueo y moratoria

- Bienes Personales

- Impuesto a las Ganancias

- Monotributo

En esta nota detallamos la reforma propuesta y analizamos cada punto, en base a la información que el propio gobierno brindó en la sesión de Diputados el jueves 18 de abril.

Blanqueo laxo y generoso

Cuando se desarrollaron las sesiones de enero sobre la Ley Bases, el diputado Miguel Pichetto sostuvo que “un blanqueo y una moratoria no se le niega a nadie en la Argentina, alguno asume una sociedad de fomento y le dan un blanqueo y una moratoria”. Uno podría decir que cualquier blanqueo conlleva una contradicción porque implica un beneficio para el incumplidor. Pero no es menos cierto que una decisión de ese tipo debe ser sopesada con la necesidad coyuntural de recaudación o divisas.

El blanqueo de Milei difícilmente mejore la recaudación, ya que es de muy bajo costo (dada la reducción casi absoluta de la carga tributaria), ni asegure la significativa provisión de divisas al no exigir repatriación (la misma es optativa, con cero carga tributaria, siempre que se deposite el dinero en una Cuenta de Regularización local). Además, es extremadamente laxo, lo cual se mueve en márgenes dudosos. Podríamos decir que se mueve bajo la premisa libertaria de atraer inversiones mediante una generosidad impositiva absoluta y el impulso de una herramienta a medida de los grandes evasores.

Pero, ¿de qué se trata la propuesta del blanqueo? Veamos:

- Resulta muy amplia en relación a los sujetos alcanzados: incluye a residentes y a no residentes (sólo por las rentas obtenidas en la Argentina), e incluso a “ex residentes” que quieran volver a serlo. También incluye a quienes ya han blanqueado en el gobierno Macri. Sólo excluye a funcionarios de los últimos cinco años, sus cónyuges y convivientes (o ex en el mismo plazo) y los ascendientes y descendientes en primer grado, por consanguinidad o afinidad.

- Supone fuertes beneficios impositivos:

- Hasta USD 100.000 declarados, a tasa cero;

- Si el dinero se deposita en una ALyC (Agente de Liquidación y Compensación) tampoco debe pagarse el impuesto especial. Pero en este caso ni siquiera tiene límite. La única exigencia es mantener el dinero bajo titularidad del contribuyente hasta el 31 de diciembre de 2025.

- Alcanza a cualquier tipo de activo: se puede regularizar dinero en efectivo o inmuebles, acciones, títulos, FCI, bienes muebles, créditos e incluso criptoactivos. Excluye tenencias en países señalados por el GAFI como de alto riesgo.

Este blanqueo, así propuesto, supone un nulo/muy bajo costo para declarar activos. En efecto, y como se mencionó, el blanqueo resulta gratuito hasta U$D 100.000, y aplica una alícuota de 5%/10%/15% (tres etapas según el momento de ingreso) para los blanqueos superiores a esa cifra.

Por otro lado, este esquema permite que pueda realizarse un “blanqueo por grupo familiar gratis”, fragmentando los montos entre los miembros de la familia para no superar los 100.000 dólares. El incentivo principal para dividir montos es que este mecanismo no exige repatriación, a diferencia del depósito del dinero declarado en una ALyC, que no tiene límites pero que implica la repatriación e inmovilización por un determinado período.

Fue sorprendente escuchar al Secretario de Hacienda, Carlos Guberman, quien asistió para defender el proyecto oficial, señalar que este problema no existiría en la medida en que ese límite de U$D 100.000 no existe si el dinero se deposita en una ALYC: “Vos podés declarar 1 millón de dólares vos solo, depositarlo en el banco y no pagás”. La respuesta del funcionario, más que rebatir, confirmó el sentido laxo y generoso de la propuesta oficial.

Como mencionamos al inicio, si bien “un blanqueo no se le niega a nadie”, no todos los blanqueos son lo mismo. Y esto es válido no sólo para las alícuotas aplicables sino también para los requisitos exigibles. El proyecto del gobierno anterior, elevado al Congreso en julio de 2023, en ningún caso era gratuito (la tasa general arrancaba en 5%). Aquella propuesta tenía una excepción: las personas humanas podían blanquear pagando 1,5%. Pero en ese caso se exigía que “exterioricen tenencia de moneda nacional y/o extranjera y el monto no supere el 35% de los ingresos anuales promedio de los últimos tres períodos fiscales“, o el tope de activos declarados no debía ser mayor a USD 50.000. Esto permitía evitar que el blanqueo se convirtiera en lavado. Ahora la alícuota es cero y no existe ningún control cruzado. La incorporación de criptoactivos en el blanqueo preocupa en el mismo sentido, ya que bordea la falta de controles anti-lavado y permitiría declarar dinero proviene de actividades ilícitas. Todo ello ocurre mientras la Argentina se encuentra bajo evaluación del GAFI.

Si bien no es un tema que ingrese en el Capítulo Fiscal, cabe conectar estas singularidades del blanqueo con la reciente eliminación de los controles para la constitución de SAS (Sociedades de Acción Simplificada) por parte de la Inspección General de Justicia (resoluciones 11 y 12 publicadas en Boletín Oficial el pasado 11 de abril). Se trata de una decisión que desregula la inscripción societaria de forma preocupante. Las SAS ya no están obligadas a:

- suscribir la firma digital de todos sus integrantes;

- aportar un capital mínimo significativo;

- demostrar la existencia y veracidad de su domicilio;

- presentar sus estados contables por medios digitales;

- especificar su actividad económica;

- informar en qué sociedad local destinan inversiones;

- contar con organismos de fiscalización;

- realizar los trámites registrales con dictamen de un profesional.

Estos requisitos, exigidos por Ricardo Nissen al frente la IGJ, permitían ejercer un control de constitución fundamental para evitar lavado de dinero y fraude.

En la exposición en comisión de Diputados, a pesar de ser consultados por estos temas (laxitud y falta de controles en el blanqueo, criptoactivos y menor control en la constitución de las SAS) los funcionarios no ahorraron gestos y muestras de compromiso para evitar que las actividades ilícitas se vean favorecidas, aunque tampoco clarificaron cómo se lograría con la redacción propuesta.

La vieja receta de reducir impuestos a los ricos

En Bienes Personales, se proponen dos regímenes.

Por un lado, se implementa un nuevo régimen optativo que adelanta el pago del impuesto por cinco años. En concreto, se calcula el valor de bienes de hoy, se multiplica por cinco y se paga anticipadamente, pero con una alícuota común de 0,45%. Para el contribuyente, el atractivo principal es que otorga estabilidad fiscal (pagará por IIBP 0,25% hasta 2038 y no podrá sufrir ningún aumento en este u otro impuesto patrimonial similar), mientras que para el fisco implica adelantar ingresos (incluso afectando la recaudación del próximo gobierno).

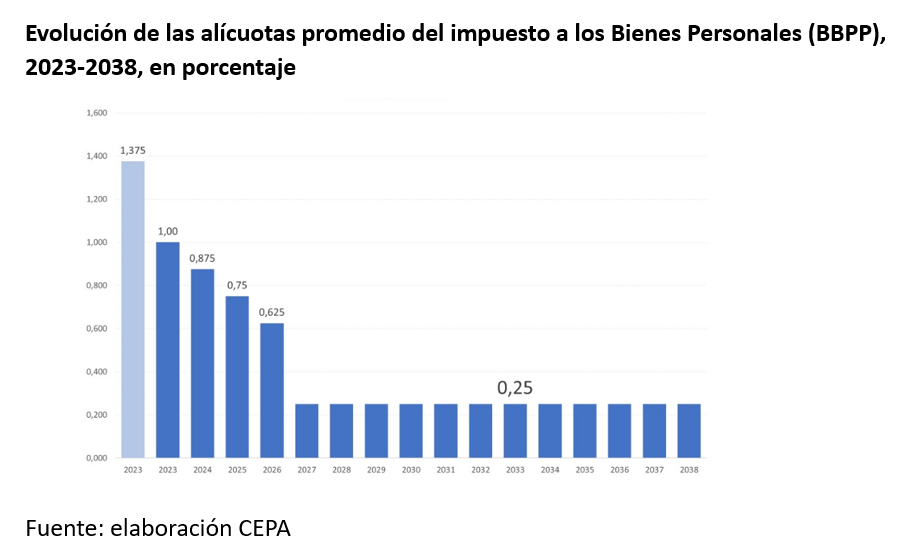

La segunda propuesta es la modificación de la ley vigente con beneficios en materia de reducción de alícuotas. Esto implica los siguientes aspectos:

- Incremento del Mínimo No Imponible de $ 11 millones a $ 100 millones;

- Incremento de la deducción por vivienda familiar aumenta de $56 millones a $350 millones;

- La reducción progresiva en las alícuotas hasta el año 2027:

- Alícuota vigente: 0,5 al 2,25%;

- En el proyecto:

- Para 2023: 0,5% a 1,5%

- Para 2024: 0,5% a 1,25%

- Para 2025: 0,5% a 1,0%

- Para 2026: 0,5% a 0,75%

- Para 2027 y hasta 2038: 0,25%

- La eliminación de la distinción de alícuotas para bienes el exterior, que se había establecido en diciembre de 2019.

Estas modificaciones que impulsa el gobierno de Javier Milei son similares a las registradas durante el gobierno de Mauricio Macri, ya que suponen la cuasi-eliminación del impuesto, llevándolo a una alícuota de 0,25%.

Esta reducción impositiva se plantea como encastre con el blanqueo, como incentivo para quienes declaren en la Argentina, que pasarían a tributar una alícuota menor. En el gráfico que se observa a continuación podemos visualizar la reducción de alícuotas propuestas entre 2023 y 2027, y luego el congelamiento en 0,25% con estabilidad dispuesta hasta el año 2038.

Por cierto, la consultora Price Waterhouse Coopers (PwC) publica los países en donde se tributan impuestos patrimoniales, entre los que se encuentran –con diversas alícuotas– Francia, España, Italia, Bélgica, Luxemburgo, Noruega, Colombia, Bolivia, entre otros. En general, los análisis serios sobre la composición de las estructuras tributarias proponen una ponderación mayor de los impuestos patrimoniales. Recorrer el camino inverso significa hacer aún más regresiva nuestra estructura tributaria.

¿Milei se cortará un brazo?

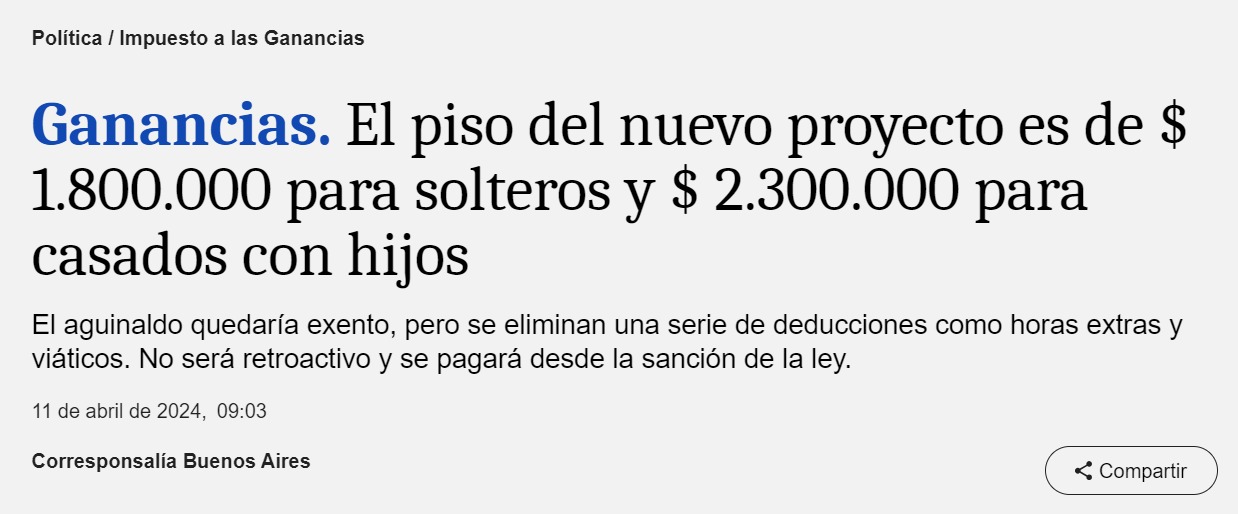

“Antes de subir un impuesto, me corto un brazo”, sostuvo el actual Presidente en 2021. Sin embargo, la propuesta del gobierno implica la restitución del pago del Impuesto a las Ganancias a la cuarta categoría, pero con una serie de modificaciones. A continuación, las principales.

¿Qué salarios se encuentran alcanzados? La presentación que el gobierno realizó en los medios sostuvo que se empezará a pagar el impuesto con salarios de $ 1,8 millones para un soltero y de $ 2,3 millones para una persona casada con dos hijos. Sin embargo, los números son inexactos. Una persona soltera empezará a pagar con un ingreso neto mensual de $ 1.236.700 (lo que equivale a un sueldo bruto de $1.490.000 más el proporcional de aguinaldo) y una persona casada con dos hijos empezará a pagar desde un neto de $ 1,7 millones mensuales (que equivalen a $ 2.018.000 bruto más el proporcional de aguinaldo).

¿De dónde proviene la confusión? La razón principal es que, si bien se incorpora una deducción especial plus, se elimina la eximición del aguinaldo del impuesto. De hecho, esa deducción especial plus es la doceava parte de la suma de deducciones de la persona alcanzada [1] (es decir, pretende emular, por el lado de las deducciones, al SAC o aguinaldo). Dicho de manera sencilla, podríamos aproximarnos a los valores que dejaron trascender si, por ejemplo, un casado con dos hijos tuviera el SAC exento pero, a la vez, pudiésemos detraer la deducción especial plus.

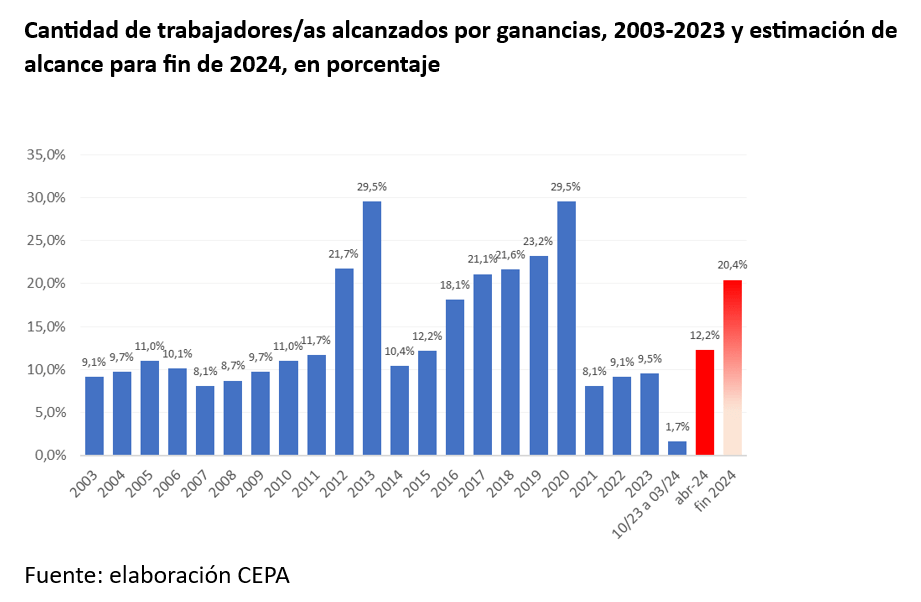

¿Qué pasa con las deducciones? El proyecto del gobierno establece que las deducciones y las escalas del Impuesto a las Ganancias se actualizarán una vez al año por IPC, a partir de enero de 2025 (con inflación interanual de octubre). Si bien se faculta al Poder Ejecutivo para actualizarlas durante 2024, la actualización sólo prevista a partir de 2025 implicaría la incorporación progresiva de trabajadores y trabajadoras al impuesto, llegando a más de dos millones a fin de año.

Adicionalmente, no se actualizan los importes de las deducciones tales como gastos de automóvil, sepelio, intereses hipotecarios, etcétera, y se eliminan eximiciones que explican buena parte de los ingresos de los trabajadores/as:

- horas extras gravadas;

- bono por productividad, fallo de caja o conceptos similares;

- Sueldo Anual Complementario;

- guardias para el personal de salud;

- gastos de movilidad, viáticos y otras compensaciones análogas (transporte);

- adicional por material didáctico;

- sumas abonadas por provisión de ropa de trabajo o de cualquier otro elemento vinculado a la indumentaria y al equipamiento del trabajador para uso exclusivo en el lugar de trabajo;

- sumas por pago de cursos de capacitación o especialización;

- gastos de guardería y/o jardín materno-infantil, y provisión de herramientas educativas para los hijos e hijas del trabajador;

- el incremento del 22% en las deducciones para los trabajadores y jubilados que residen en la zona patagónica. Esto afecta a los trabajadores y jubilados de la provincia de La Pampa, Río Negro, Chubut, Neuquén, Santa Cruz, Tierra del Fuego, Antártida e Islas del Atlántico Sur y el partido de Patagones de la provincia de Buenos Aires.

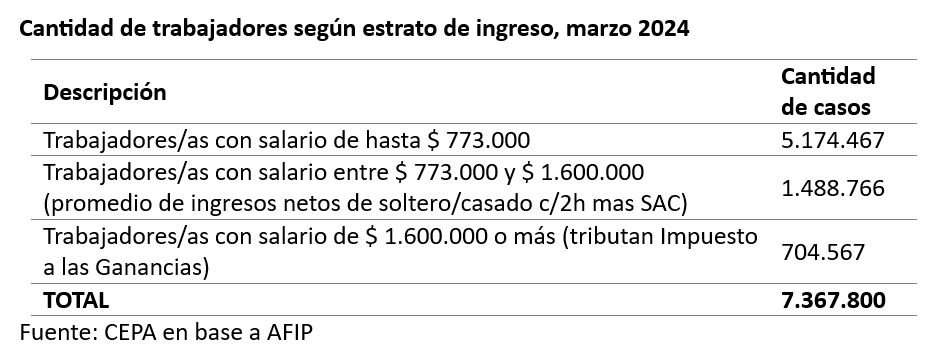

¿Cuántos vuelven a pagar? Se deja de gravar con un impuesto cedular a las mayores remuneraciones y a las jubilaciones y pensiones de privilegio que superen el equivalente a 15 SMVM mensuales ($ 3.042.000) y se establecen valores sensiblemente menores. Esto implica que pagarían 12,2% de las y los trabajadores registrados al momento de su aplicación, aunque esa cantidad podría aumentar hasta el 20,4% a fin de 2024 por la no actualización de los valores de referencia.

Resulta llamativo que, de prosperar esta propuesta, en la Argentina hay muchas más posibilidades de integrar un hogar pobre o tributar Impuesto a las Ganancias que de quedar fuera de ambos universos. Sólo a efectos ilustrativos, si se comparan los ingresos de un hogar tipo 2 con los ingresos de los trabajadores/as registrados, sólo un millón y medio de ellos no serían pobres ni tributarían Ganancias.

Cambios en el Monotributo

La actualización del Monotributo resulta imprescindible. El retraso implicó que muchas personas quedaran en categorías más altas o saltaran al Régimen General como resultado del incremento sensible de la inflación y la no actualización de los segmentos a la par de la misma.

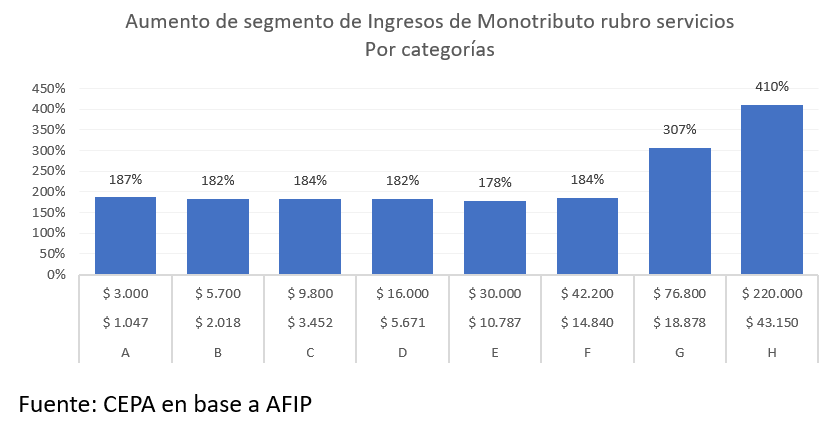

Los cambios en las categorías. Se unifican las categorías de servicios y venta de cosas muebles, es decir, se incorporan tres categorías de ingresos más altas dentro de servicios. En términos generales, el incremento promedio de los montos de facturación de las categorías asciende a 230%. Sin embargo, mientras que la categoría A se multiplica por tres, la categoría K se multiplica por cuatro, beneficiando así a estos últimos, de mayores niveles de facturación.

Sobre los montos a pagar. Los incrementos de las cuotas, en promedio, alcanzan el 160/170%. Sobresale el incremento sensible de la cuota impositiva en servicios en las categorías G y H.

¿Actualización? El nuevo proyecto no contempla un factor de actualización trimestral por IPC, que se supone que quedaría cubierto con el incremento más que proporcional del parámetro ingresos. Sin embargo, es de imaginar que estos parámetros queden retrasados y que los monotributistas queden alcanzados por categorías mayores del régimen (o peor aún, ingresando al Régimen General) sólo por la no actualización de esos parámetros.

Eliminación del monotributo social. Es el punto más regresivo del capítulo. El gobierno propone la eliminación del monotributo social, que opera para la categoría más baja y dispone el pago de sólo el 50% de la Obra Social. Ello contiene un fuerte carácter regresivo para los sectores de menores ingresos ya que implica un aumento superlativo para este segmento. Ello podría producir el proceso contrario al generado por el Monotributo, que al tratarse de un acceso simplificado y de menor costo para la registración, permitió la regularización de un número importante de personas, lo cual fue el espíritu original del encuadre. Con este cambio, quienes hoy pagan $ 3.230 al mes pagarían $ 26.600, registrando un aumento de 724%.

En el estribo. El proyecto no hace referencia al reingreso al Monotributo para quienes quedaron excluidos durante el último tiempo. Además, en la reunión de la Comisión de Presupuesto hubo diputados que plantearon la posibilidad de revisar el hecho de que las personas no puedan derivar valores del componente obra social del Monotributo a prepagas e incluso puedan no pagar esa porción como un remedio a este impacto.

¿Qué cambió respecto de enero?

A todas luces, el gobierno no retrocede en lo que hace al corazón de sus objetivos tributarios: blanqueo y rebaja de bienes personales son beneficios a quienes no han declarado activos en el país y a los contribuyentes de mayor patrimonio, que pagan la alícuota de 2,25% y que alcanza a sólo 125.000 personas.

Un ejemplo sencillo: una persona que tiene un inmueble en Miami o inversiones financieras en cualquier parte del mundo, y que adquirió esos activos con ingresos no declarados, se ve premiado con un perdón fiscal absoluto, que incluye todos los tributos no aportados al fisco (incluso, por el Aporte de Grandes Fortunas), la no exigencia de repatriación de fondos, la reducción a una tasa mínima del Impuesto a los Bienes Personales (de 2,25% en el segmento más alto a 0,25%) y, si participó del nuevo régimen de IIBP, la garantía de estabilidad fiscal hasta 2038.

La pérdida de recaudación vía Bienes Personales (de 0,68% del PBI a 0,19% en los próximos cinco años, según la Oficina de Presupuesto del Congreso) y la generosidad excesiva del blanqueo contrasta con el objetivo de déficit cero, que –cada día queda más claro– se sustenta en el recorte de erogaciones a la amplia mayoría de trabajadores y jubilados (en esta misma norma les vuelve a aplicar Ganancias).

[1] El texto indica: “Se añadirá como deducción especial la DOCEAVA (1/12) parte del total de deducciones resultantes de la suma de los incisos a), b) y c), apartado 2, de este artículo”.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí