En casi todos los sistemas impositivos del mundo existe un gravamen sobre la tenencia de activos de personas humanas no afectadas a actividades productivas, comerciales o de servicios. Los regímenes tienen excepciones, activos no gravados o diferencia de tratamiento para cada tipo de bienes. En algunos casos, armonizados con los gravámenes sobre las herencias y aquellos sub nacionales sobre inmuebles. Tales activos incluyen a los terrenos, inmuebles rurales y urbanos, vehículos, aeronaves, embarcaciones, acciones, títulos públicos, títulos privados, derechos, tenencia de moneda en efectivo, depósitos bancarios, obras de arte, oro, participación en sociedades, bienes del hogar, etcétera.

El 1 de agosto de 1991 fue sancionada en la Argentina la Ley 23.966, que en su título VI creaba el impuesto sobre los bienes personales no afectados al proceso económico. Se trata de una ley que abarcó varios aspectos y cuya denominación así lo expresa: “Financiamiento del régimen nacional de previsión social. Afectación del IVA. Impuesto sobre combustibles líquidos y gas natural. Modificaciones a la ley del fondo nacional de la vivienda. Derogación de regímenes de jubilaciones especiales. Impuesto sobre los bienes personales no incorporado al proceso económico. Destino de los recursos de privatizaciones. Modificación de la ley de tasas judiciales”. Una ley ómnibus vinculada con el proceso de transformación previsional y privatización impulsado durante el Gobierno de Menem. Este impuesto fue originalmente creado por el término de nueve años, pero ha sido recurrentemente prorrogado. A la fecha de emisión del presente informe, la ley tuvo trescientas diez modificaciones, muchas de ellas vinculadas con el impuesto del título VI.

Recaudación del impuesto

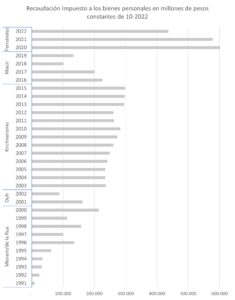

La creación del gravamen fue tardíamente acompañada por el desarrollo de capacidades de fiscalización de la AFIP, tarea recién encarada una vez transcurridos los primeros años del ciclo político del kirchnerismo. Eso puede observarse en la recaudación tendencialmente creciente para la franja temporal 2003-2015, aunque esta también se explica por el retraso de la actualización del mínimo no imponible. Durante el gobierno de Macri, de la mano de modificaciones normativas y el anuncio de la implementación de un blanqueo, la recaudación del impuesto tuvo una caída pronunciada, repuesta a partir de la asunción del Gobierno de Alberto Fernández, si bien con tendencia a la caída. El peso de lo recaudado en este gravamen nunca fue de gran envergadura. La siguiente tabla exhibe la participación del impuesto en la recaudación total de AFIP.

| 2015 | 1,1% |

| 2016 | 0,9% |

| 2017 | 0,8% |

| 2018 | 0,4% |

| 2019 | 0,6% |

| 2020 | 2,9% |

| 2021 | 2,3% |

| 2022(*) | 2,0% |

(*) El año 2022 incluye la información de los primeros diez meses.

El gráfico siguiente comprende la historia de lo recaudado desde la creación del gravamen. Los montos están expresados en millones de pesos constantes, actualizados por la variación del índice de precios al consumidor. Para ello se utilizó una serie compuesta hasta diciembre de 2006 por las publicaciones de INDEC nacional, de enero de 2007 a julio de 2012 con el índice 9 provincias, de agosto de 2012 a diciembre de 2016 con el IPC elaborado por la CABA y desde enero de 2017 en adelante por el índice nacional publicado por INDEC. El año 2022 incluye la recaudación de enero a octubre.

Montos mínimos

La pertinencia del pago del impuesto sobre los bienes, además de los activos no gravados, se vio sujeta a los mínimos establecidos en el gravamen. En 1991, el primer año de vigencia, el mínimo no imponible fue fijado en $100.000, entre 1992 y 2006 el monto se elevó a $102.300. En 2007 el gobierno nacional sustituyó el mínimo no imponible por el mínimo exento, vigente hasta 2015 inclusive por valor de $305.000. En 2016 se volvió a incorporar el mínimo no imponible como concepto, fijándose en $2.000.000. La diferencia de trato es clara porque en caso de estar alcanzado por el impuesto se pagaría sobre el excedente quedando liberado ese mínimo, según la modificación para el período 2007-2015. En 2019 se incorporó otra modificación: la eximición del pago por los inmuebles destinados a casa habitación en la medida en que el valor no supere ciertos rangos. Estos fueron de $18.000.000 para 2019 y 2020, elevándose a $30.000.000 para las declaraciones juradas del período fiscal 2021. Hasta tales montos los inmuebles con ese destino no estarían alcanzados por el impuesto.

Las alícuotas aplicadas siempre fueron bajas, oscilando, según los períodos, entre un mínimo de 0,25 % y un máximo de 1,75 %.

Contenido de las declaraciones juradas

Durante la vigencia de este impuesto, la recaudación estuvo apoyada centralmente en la decisión personal de las personas contribuyentes; primero, en declarar y, después, en establecer criterios de valorización de ciertos activos. AFIP construyó equipos de trabajo y administración inteligente de bases de datos para concluir aquello que en el sitio oficial del organismo se conoce hoy como nuestra parte, sección en la que se informa qué datos dispone el fisco sobre el contenido de la declaración jurada a completar. No obstante, queda buena proporción de los datos a declarar en función de la voluntad de la persona contribuyente cuando los activos están radicados fuera del territorio nacional o dentro de él, pero fuera de los circuitos tradicionales de registro. Esto permite inferir que lo declarado es solo una parte de los activos sujetos al gravamen.

El siguiente cuadro expresa una primera aproximación al contenido de las declaraciones juradas del impuesto, para los últimos diez años.

| Monto total de bienes personales declarados radicados en el país y en exterior | ||||||

| Año | Expresados en millones de $ corrientes | Expresados en millones de USD | ||||

| Total | En el País | En el Exterior | Total | En el País | En el Exterior | |

| 2011 | 563.152 | 498.359 | 64.793 | 130.868 | 115.811 | 15.057 |

| 2012 | 734.958 | 655.611 | 79.347 | 149.686 | 133.526 | 16.160 |

| 2013 | 913.711 | 790.998 | 122.713 | 140.032 | 121.226 | 18.807 |

| 2014 | 1.182.906 | 1.016.888 | 166.018 | 139.494 | 119.916 | 19.578 |

| 2015 | 1.506.611 | 1.263.164 | 243.447 | 129.545 | 108.613 | 20.933 |

| 2016 | 3.277.850 | 1.924.075 | 1.353.775 | 203.973 | 119.731 | 84.242 |

| 2017 | 3.763.146 | 2.287.585 | 1.475.560 | 200.487 | 121.875 | 78.613 |

| 2018 | 6.603.170 | 3.635.525 | 2.967.645 | 174.649 | 96.157 | 78.492 |

| 2019 | 9.160.156 | 4.593.197 | 4.566.959 | 152.975 | 76.707 | 76.269 |

| 2020 | 12.111.866 | 6.313.427 | 5.798.440 | 143.940 | 75.030 | 68.910 |

Fuente: AFIP en sus estadísticas tributarias y elaboración propia

Las declaraciones juradas muestran importantes volúmenes de activos en el exterior que, en comparación con las estimaciones del BCRA en materia de formación de activos externos, permiten imaginar altos niveles de sub declaración, o sea elusión y en casos evasión impositiva.

Los cuadros a continuación expuestos permiten ver la composición de los activos declarados según la tipología construida en las declaraciones juradas. Para ello, solo lo haremos para la última declaración jurada publicada, la del período fiscal 2020. El primero expresado en millones de pesos corrientes y el segundo de los cuadros, en millones de dólares, habiendo hecho la conversión al tipo de cambio (TC) del BCRA del día 31/12/2020.

| Tipo de bienes | En millones de pesos corrientes | ||

| Total | En el país | En el exterior | |

| Inmuebles | 1.840.295 | 1.340.988 | 499.308 |

| Derechos reales | 29.817 | 27.269 | 2.549 |

| Naves y aeronaves | 3.316 | 2.721 | 595 |

| Automotores | 672.587 | 669.933 | 2.654 |

| Bienes muebles registrados | 311.377 | 190.671 | 120.706 |

| Efectivo y depósitos | 3.926.077 | 2.173.997 | 1.752.080 |

| Títulos y acciones | 3.538.312 | 249.263 | 3.289.048 |

| Patrimonio de empresas | 645.047 | 629.557 | 15.489 |

| Créditos y debentures | 792.297 | 676.338 | 115.960 |

| Derechos de propiedad, marcas y patentes | 385 | 333 | 52 |

| Bienes personales y del hogar | 325.389 | 325.389 | |

| Casa habitación | 26.966 | 26.966 | |

| Total de bienes | 12.111.865 | 6.313.425 | 5.798.440 |

| Tipo de bienes | En millones de USD al TC 31/12/2020 | ||

| Total | En el país | En el exterior | |

| Inmuebles | 21.871 | 15.937 | 5.934 |

| Derechos reales | 354 | 324 | 30 |

| Naves y aeronaves | 39 | 32 | 7 |

| Automotores | 7.993 | 7.962 | 32 |

| Bienes muebles registrados | 3.700 | 2.266 | 1.435 |

| Efectivo y depósitos | 46.658 | 25.836 | 20.822 |

| Títulos y acciones | 42.050 | 2.962 | 39.088 |

| Patrimonio de empresas | 7.666 | 7.482 | 184 |

| Créditos y debentures | 9.416 | 8.038 | 1.378 |

| Derechos de propiedad, marcas y patentes | 5 | 4 | 1 |

| Bienes personales y del hogar | 3.867 | 3.867 | - |

| Casa habitación | 320 | 320 | - |

| Total de bienes | 143.940 | 75.030 | 68.910 |

Fuente: AFIP en sus estadísticas tributarias y elaboración propia

Una de las notas salientes es que el 74 % de los bienes declarados son activos financieros. De los activos declarados dentro del país, el 60 % de ellos poseen tal atributo y de los radicados en el exterior, el 90 % está explicado por este tipo de activos de rápida realización. Como se desprende del segundo cuadro, la tenencia declarada de bienes en el exterior —por todas las personas contribuyentes del impuesto— alcanzó los 68.910 millones de dólares.

Esta mirada global necesita ser segmentada por tramos de tenencia de bienes. Para el ejercicio fiscal 2020, se presentaron 933.952 declaraciones personales. De ellas, 22.357 lo fueron sin declaración de bienes, en cero pesos. Unas 312.574 personas declararon poseer bienes cuya suma estuvo por debajo del mínimo no alcanzado. En consecuencia, el número de personas que declararon bienes sujetos al gravamen y saldo de impuesto a pagar fue de 599.021. De ellas, 105.205 manifestaron tener algún tipo de activo en el exterior.

Haciendo zoom en el 1 % de las personas que encabezan el ranking de la tenencia de bienes, ellas declararon el 40 % de los activos contenidos en las declaraciones juradas. Ese segmento del 1 %, algo menos de 10.000 personas, manifestó tener bienes cuya suma fue de 150 millones de pesos en adelante, esto es una tenencia de activos de al menos el equivalente a un millón 786.000 dólares a fines de 2020.

Y si nos acercamos más, pero en este caso al tope de la pirámide, encontramos que 800 personas declararon tener bienes por valor de 1.000 millones de pesos en adelante, unos 12 millones de dólares al tipo de cambio del 31/12/2020. De ellas, 774 dijeron tener una parte en el exterior. Este segmento minúsculo de 800 personas manifestó tener activos en el país por valor de 398.463 millones de pesos y 1 billón 663.992 millones de pesos en el exterior. El 94 % de los bienes en el exterior son activos financieros y traducidos a dólares sumaban casi 20.000 millones de esa moneda.

Valor de los inmuebles

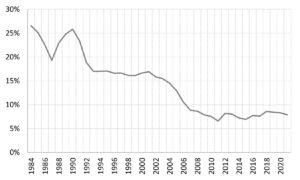

Una cuestión clave en el impuesto sobre los bienes personales es la relativa a la valuación de los inmuebles. Esta depende —en buena medida— del criterio de actualización del avalúo fiscal que haga cada una de las veintitrés provincias y CABA. Lo evidente es que tal avalúo está muy alejado de los valores venales, en algunos casos congelados durante años, en otros actualizados parcialmente y con rezago. Esto tiene una primera implicancia sobre las finanzas provinciales y de CABA: la pérdida de peso del impuesto inmobiliario sobre la recaudación de origen provincial. La segunda implicancia es respecto de la recaudación del impuesto sobre los bienes personales, fruto de ese divorcio entre el avalúo fiscal y el precio de mercado porque ante escrituras traslativas de dominio de varios años, se toma el avalúo fiscal como base para el cálculo del impuesto. El gráfico siguiente muestra la evolución del peso de la recaudación del impuesto inmobiliario en relación con la totalidad de los recursos de origen provincial y CABA, desde la vuelta de la democracia hasta 2021 inclusive.

Reservas internacionales y bienes personales

Las declaraciones juradas de bienes personales muestran una enorme suma de dinero esterilizada que afecta el normal funcionamiento de la economía nacional, limitando las posibilidades del Banco Central para garantizar —por ejemplo— el pago de importaciones y el cumplimiento de otras obligaciones en moneda extranjera. Esterilización que explica en buena medida el alto nivel de inflación. Proviene de la decisión de quienes poseen bienes personales de naturaleza monetaria de tenerlos fuera del sistema financiero doméstico, tanto los radicados en el país, como en el extranjero. Como no está prohibido, por defecto está permitido. Para expresarlo de otro modo: si esos activos en moneda extranjera estuvieran en el país y además dentro del sistema financiero, formarían parte —en ciertas proporciones— de las reservas internacionales que administra el Banco Central.

La Argentina no tiene restricción externa; tiene, en cambio, construido el imaginario social de una economía bimonetaria imposible de ser sostenida. Las reservas internacionales no están donde deberían estar. Encarar este desafío requiere abordar varios planos de conflicto, uno de ellos, la formación de activos externos por parte de la población incluida en el régimen del impuesto sobre los bienes personales.

- Sergio Arelovich es miembro del MATE – Mirador de la actualidad del trabajo y la economía.

https://www.facebook.com/MatEconomia?__tn__=%3C

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí