En plena crisis del Covid-19 los gobiernos de América Latina y el Caribe se las ingeniaron para transferir al exterior 109.000 millones de dólares (algo así como 14% de la inversión total en la región en ese año). En los últimos años la región ha girado un promedio de 2,2% del PIB por año. ¿Podemos darnos el lujo?

Este drenaje no fue ocasionado por un colapso de las exportaciones, ni por un frenesí consumidor de importaciones, ni por el cese de los envíos de dinero de los emigrados a sus familiares en sus países de origen. Fue provocado enteramente por la llamada “libre movilidad del capital”, es decir por las reglas del juego a las que adhirieron todos los Estados de la región en los ‘80 y ’90, y que vienen respetando los sucesivos gobiernos de las diversas tendencias políticas.

En teoría, la libertad de movimiento del capital equivale a una atractiva puerta abierta a las inversiones extranjeras (con sus superiores tecnologías, productividad, canales de distribución, acceso a financiamiento) y al crédito del exterior (con su colosal capacidad de préstamo y sus tasas irrisorias con relación al costo financiero local). ¿Qué sentido tendría cerrarse a estos beneficios en economías técnicamente rezagadas, con anémicas tasas de inversión, costos crediticios relativamente elevados, etc.?

En la práctica, sin embargo, esta entrada de capitales genera inevitablemente diversos flujos de salida de divisas. Por un lado, porque a los créditos e inversiones del exterior corresponde una corriente de pagos en divisas en concepto de intereses, utilidades remitidas, etc. Por el otro, porque la libre entrada presupone la libertad de salida, es decir, el acceso de los capitalistas locales al mercado cambiario para realizar pagos en divisas así como para convertir sus excedentes de moneda nacional en activos externos. La mayor parte del capital en América Latina está en manos de un grupo relativamente reducido de empresas articuladas orgánicamente con el sistema bancario y el mercado de capitales; precisamente la red de conductos que permite el desplazamiento del dinero entre países a la velocidad de un clic.

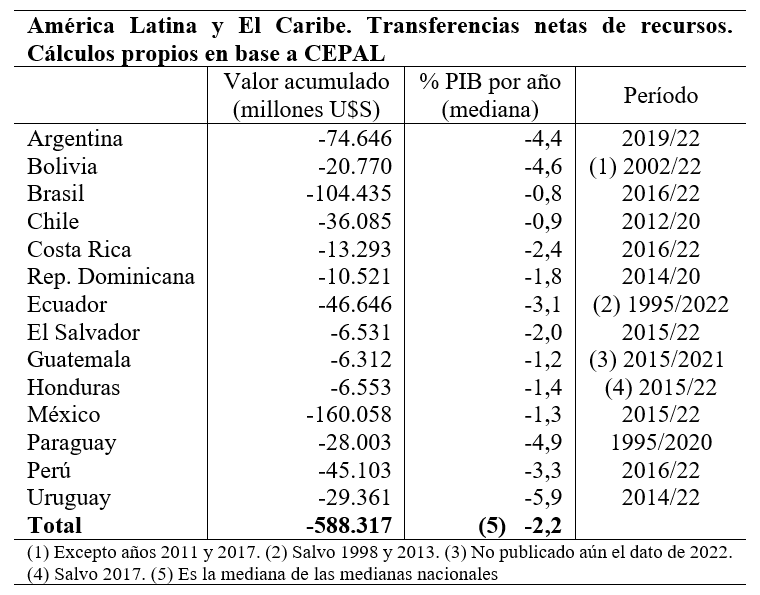

Para la región en su conjunto, la diferencia entre entrada y salida por estos conceptos arroja un saldo negativo desde 2016, pero el proceso se inició bastante antes: Chile desde 2012; Uruguay y República Dominicana desde 2014; cuatro países centroamericanos desde 2015; Brasil, Perú y Costa Rica desde 2016 y la Argentina desde 2019. Ecuador viene sosteniendo transferencias al exterior desde 1995 y Bolivia desde 2002, casi sin interrupciones.

Con relación al PIB, Uruguay, Paraguay, Bolivia y la Argentina han realizado las transferencias “más generosas” al exterior. La suma regional equivale al 60% del monto que suele alcanzar la totalidad de la inversión de capital fijo de la región en un año.

El lector se estará preguntando de dónde sacan las divisas las economías latinoamericanas para solventar estas transferencias netas al exterior. Las fuentes son varias; excedentes comerciales, fondos enviados por emigrados a sus familiares y reservas acumuladas.

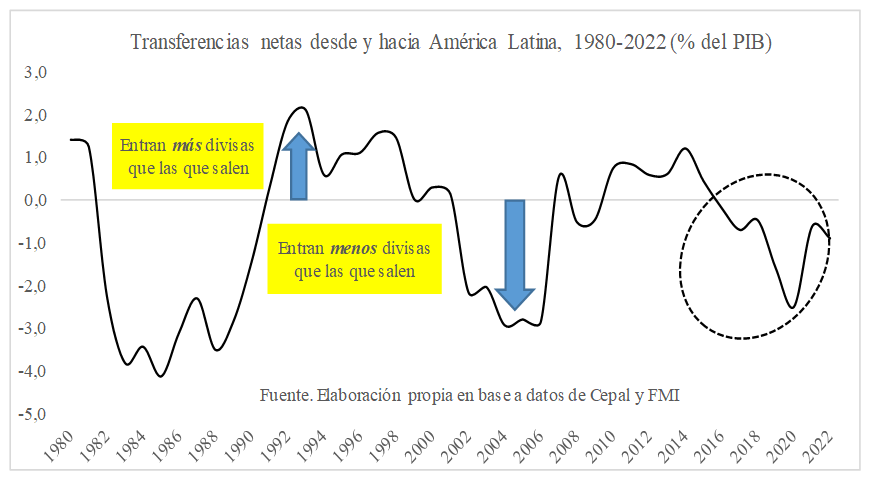

El gráfico muestra las transferencias netas desde 1980. La región está atravesando su tercer período de transferencias netas de divisas en favor de las naciones acreedoras en medio siglo.

Como se ve en el gráfico, las transferencias netas (TN) tienen una evolución cíclica. La fase reciente de TN negativas (óvalo punteado) corresponde a la reversión de una fase previa de TN positivas que se puso en marcha a partir de la crisis de 2007. El punto de inflexión coincidió con el anuncio de la Reserva Federal de los Estados Unidos sobre su decisión de comenzar a retirar su política de súper expansión monetaria.

La alternancia de fases de transferencias positivas y negativas que muestra el gráfico ofrece la engañosa ilusión de una plácida integración financiera con movimientos ondulatorios que desplazan recursos ora en una dirección ora en la contraria, pero con una tendencia al equilibrio entre exportadores e importadores de capital en el largo plazo.

La situación real no podría ser más distinta. Los países acreedores que realizan transferencias netas de divisas al exterior (invierten y prestan más que lo que cobran por intereses y utilidades) han alcanzado ya niveles elevados de desarrollo económico y social. Pero es insensato que América Latina y El Caribe, con su proverbial atraso productivo, irritante desigualdad y crisis social estructural, realice transferencias netas de divisas a las sociedades más ricas del mundo. Y, sin embargo, este fenómeno es inseparable de la existencia misma de un mercado internacional de capitales.

Como en todo trato en el que las cláusulas desfavorables que anulan las supuestas ventajas son convenientemente silenciadas, las periódicas transferencias de divisas al exterior constituyen la “letra chica” de la integración de América Latina y El Caribe a dicho mercado.

¿Es un precio razonable a pagar a cambio de la fluctuante entrada de créditos e inversiones del exterior que vienen moldeando nuestras economías en los últimos 200 años y cuyo periódico colapso es la principal causa de crisis desde la década de 1820? ¿Qué destino espera a nuestras sociedades si los flujos de capital que irrigan el organismo económico mundial se limitan a reproducir la jerarquía y desigualdades de desarrollo entre países? Estas preguntas deberían estar en el centro del debate político latinoamericano.

* El autor integra el Departamento de Economía de la Universidad Nacional del Sur.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí