Javier Milei dijo que el principal problema económico a resolver ni bien asuma la presidencia es el de las LELIQs, paso necesario para poder liberalizar el mercado de cambios (“levantar el cepo”). Las Letras de Liquidez que emite el Banco Central (LELIQs) son un instrumento financiero para “esterilizar” la base monetaria, es decir para sacar pesos de circulación. Reemplazaron a las Letras del Banco Central (LEBACs), cuyo uso se habían extendido notablemente durante la presidencia de Mauricio Macri, convirtiéndose en el principal instrumento para realizar la bicicleta financiera (en una coyuntura de estabilidad cambiaria, ingresaban fondos del exterior para ser invertidos en estas letras de corto plazo, que rendían una tasa de interés muy superior a la internacional). La “bomba” de las LEBACs estalló en marzo/abril de 2018, cuando se reveló insostenible el esquema de valorización financiera reinstaurado por el gobierno de Cambiemos.

Las LELIQs vinieron a reemplazar a las LEBACs. Si bien ambos son instrumentos de corto plazo (28 días), a diferencia de las LEBAC, que podían ser adquiridas por cualquier inversor (mayorista o minorista), las LELIQc están destinadas exclusivamente a los bancos. De esta manera se redujo la volatilidad y se evitó un nuevo ciclo especulativo de valorización financiera, pero estas nuevas letras terminaron operando como respaldo de los depósitos a plazo de los ahorristas. Esto es así ya que buena parte de los ahorros que captan los bancos a través de los plazos fijos son colocados en LELIQs, dado que la oferta de dinero excede la demanda de crédito por parte del sector privado.

De esta manera, el Banco Central utiliza las LELIQs para regular la cantidad de dinero en circulación, ofreciendo a los bancos una tasa de interés igual a la que les ofrecen los bancos a los ahorristas (cuyo piso está regulado por el BCRA). El supuesto es que, si no existiera este instrumento, los bancos no podrían pagar una tasa de interés lo suficientemente atractiva (hoy en el 133% anual) como para captar depósitos, ya que la demanda de crédito es baja y, por lo tanto, buena parte de ese dinero terminaría alimentando la inflación a través de una mayor demanda de bienes y servicios, así como de dólares para atesorar.

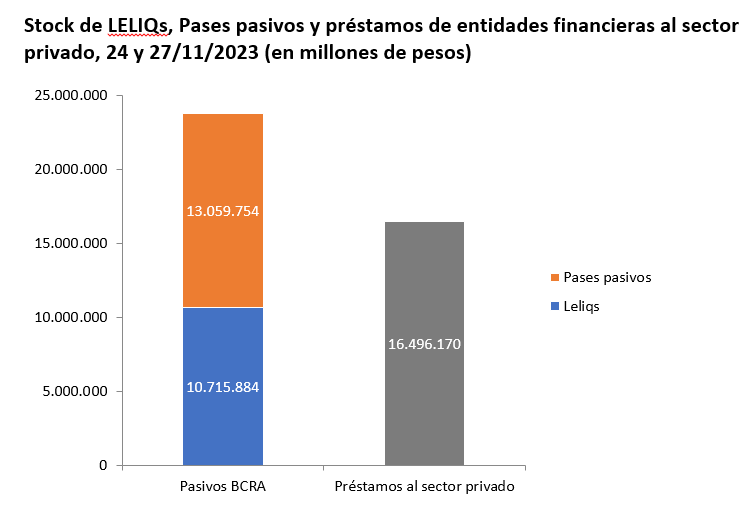

Además de las LELIQs, existen los Pases, que son instrumentos similares pero a más corto plazo (entre uno y siete días), aunque pagan una tasa de interés algo menor a las LELIQs (126% a los bancos y 107% a los Fondos Comunes de Inversión). En la actualidad la mayoría de los Pases son diarios, de cortísimo plazo. En el último mes, ante la incertidumbre generada por el escenario electoral y por su resultado, los bancos dejaron de renovar buena parte de las LELIQs (que son a 28 días) y en cambio optaron por adquirir estos instrumentos de cortísimo plazo. Es por ello que en la actualidad el stock de Pases supera al de las LELIQs, y entre ambos superan al stock de préstamos al sector privado.

Del total del stock en Pases ($ 13.059.754 millones), casi la mitad corresponde a bancos privados ($ 6.377.614 millones), poco más de una cuarta parte a bancos públicos ($ 3.547.173 millones) y algo menos del otro cuarto a los Fondos Comunes de Inversión ($ 3.134.967 millones). Por su parte, dentro de las LELIQs se contabiliza una parte ínfima de Notaliqs ($ 27.370 millones), que son instrumentos similares pero a 180 días de plazo. En total los pasivos remunerados del BCRA (LELIQs + Pases) suman 23.755.638 millones de pesos, mientras que los préstamos al sector privado alcanzan los 16.496.170 millones. Esto quiere decir que los bancos tienen muchas más colocaciones en instrumentos de corto plazo del Banco Central que en préstamos a empresas e individuos. Por su parte, la base monetaria (billetes y monedas en poder del público y depósitos “a la vista”, es decir cajas de ahorro y cuentas corrientes) alcanza un total de 7.885.973 millones de pesos. O sea, tanto el stock de LELIQs como de Pases superan la base monetaria y, en conjunto, la triplican. Esta sería la supuesta “bomba de las LELIQs”, pero ¿es cierto que es una bomba y que debe ser el primer problema a resolver por parte del próximo gobierno?

Ni el principal ni el más urgente

Si bien el notable incremento de los pasivos remunerados del BCRA representa un problema que debiera resolverse en algún momento, de ninguna manera podría afirmarse que se trata del principal problema de la macroeconomía argentina, que sin duda viene por el lado de la falta de divisas y la inflación. Postular como principal problema a las LELIQs parte de la visión monetarista ortodoxa de que todos los males provienen del déficit fiscal (habría que preguntar en los principales países desarrollados por qué no tienen nuestros problemas teniendo déficits similares o superiores). Javier Milei asegura que los intereses pagados por las LELIQs (y los pasivos remunerados del BCRA en general) incrementan el déficit fiscal (en realidad es lo conoce en la jerga como déficit cuasi-fiscal) porque son cubiertos con emisión monetaria. Según sus cálculos, este déficit cuasi-fiscal sería de unos 10 puntos del PBI.

Debe señalarse que incluso entre buena parte de los economistas ortodoxos hay consenso en que, si bien es un problema por resolver, no es el más urgente. Al igual que Milei, la gran mayoría de los economistas liberales apuntan que el problema de las LELIQs es consecuencia del déficit fiscal, ya que el gobierno debe emitir moneda para financiar el exceso del gasto por sobre los ingresos. Pero, a diferencia del libertario, creen que no es necesario dar una solución inmediata y global al tema de las LELIQs, sino que el objetivo primordial debe ser reducir el déficit fiscal primario (el saldo entre gastos e ingresos antes del pago de intereses de la deuda pública) mientras se pueden mantener por un tiempo los controles cambiarios. De todas maneras, en ambos casos la solución al déficit fiscal siempre pasa por recortar gastos y nunca por incrementar ingresos, lo cual no deja de ser paradójico porque el ajuste en el gasto es recesivo, lo cual redunda en una menor recaudación tributaria (que depende mayoritariamente de los impuestos al consumo y a los ingresos) y genera una constante presión por continuar reduciendo el gasto.

En realidad, las LELIQs no son consecuencia del déficit fiscal, sino que, como se señaló, son herencia de las LEBACs y, en definitiva, son consecuencia de la constante devaluación del peso y la persistente inflación –que tiene muchas causas, pero entre las principales no figura la emisión monetaria–. Esto impide que la moneda local (el peso) funcione como instrumento de ahorro, ni siquiera de cortísimo plazo (los pesos “queman”). Es decir, lo que se busca con las LELIQs no es tanto esterilizar la emisión monetaria que se hace para cubrir el déficit fiscal porque esos pesos en el “bolsillo de la gente” generarían un aumento insostenible de la demanda de bienes y servicios y, con ello, un aumento de los precios, sino porque en la Argentina no se ahorra en pesos y, por lo tanto, si no hay instrumentos financieros que tengan un rendimiento significativo en esta moneda, dichos pesos se van al dólar (en este caso a los paralelos), aumentando su demanda y, con ello, generando constantes presiones devaluatorias. En parte en esto se basa el razonamiento implícito del propio Milei, en tanto el incremento del stock de LELIQs sería una bola de nieve que impide desarmar los controles cambiarios ya que, si esto sucede, los pesos que hoy están invertidos en plazos fijos (cuya contraparte son los pasivos remunerados del BCRA) se irían al dólar, produciendo una mega devaluación que conduciría directamente a una hiperinflación. En este sentido, el problema de las LELIQs se vuelve prioritario si lo que se busca es desarmar los controles cambiarios de manera rápida y total.

Sin embargo, el déficit cuasi-fiscal no es igual al déficit fiscal y la deuda en pesos del BCRA con los bancos no es igual a la deuda del tesoro con agentes privados y en moneda extranjera. Y en eso se basa –al menos en lo que trascendió hasta el momento– la “solución” del tándem Caputo-Milei: “rescatar” las LELIQs y los Pases a través de nuevo endeudamiento público con privados en moneda extranjera. Una medida de este tipo no solo incrementaría la vulnerabilidad financiera de largo plazo al aumentar la deuda pública externa (dada la escasez crónica de reservas del BCRA), sino que además, para lograr que le presten los dólares necesarios para desarmar la “bomba de las LELIQs”, el próximo gobierno ofrecería como garantía de pago el Fondo de Garantía Sustentabilidad de la ANSES (FGS) y las acciones que el Estado posee en YPF. O sea que se está poniendo en riesgo una parte esencial y estratégica del patrimonio público para “saldar” una deuda del Banco Central con bancos locales en la moneda que emite el propio organismo.

En realidad, la urgencia por desarmar la “bomba de las LELIQs” se explica porque la prioridad para el gobierno de Milei es llevar adelante los intereses del capital financiero internacional y de los grandes exportadores, que se verían beneficiados con un nuevo endeudamiento público, la posibilidad de quedarse con activos estratégicos y con la eliminación de los controles cambiarios para así incrementar sus ganancias a través de una devaluación (unificación cambiaria), además de poder acceder libremente a dólares para fugar ganancias. Esos son los intereses de clase que defienden los “libertarios”, es decir la libertad para que los más poderosos puedan hacer negocios sin trabas a costa de una redistribución regresiva del ingreso. La casta es el poder económico.

La solución al problema de las LELIQs –que no es el principal ni el más urgente desde el punto de vista de los sectores populares– debe pasar por: 1) estabilizar el tipo de cambio a partir de la acumulación de reservas, lo cual permitiría moderar las expectativas inflacionarias, reducir la tasa de interés y generar instrumentos de ahorro genuinos en pesos y, 2) incrementar el nivel actividad interna de manera que aumente la demanda de crédito del sector privado –especialmente del sector productivo– de forma que se vaya absorbiendo el “exceso” de liquidez que hoy no encuentra salida.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí