LA RIQUEZA OCULTA

La presión tributaria para las grandes fortunas es minúscula

El debate en torno al impuesto extraordinario a las grandes fortunas ha vuelto a poner sobre la mesa la discusión acerca de la supuesta elevada presión tributaria de la Argentina. Sin embargo, los datos no sólo muestran que la presión tributaria está por debajo del promedio de los países “desarrollados”, sino que gran parte de la riqueza de las personas de alto patrimonio se encuentra en el exterior y una porción de ésta podría no estar alcanzada por el fisco argentino. Según información de la AFIP, en conjunto las 14.440 personas de mayores fortunas de Argentina poseían casi tres veces más bienes en el exterior que en el país en 2017. A su vez, los argentinos declararon bienes en el exterior por alrededor de 78 mil millones de dólares en 2017, según los datos de la AFIP, mientras que INDEC estimó 266 mil millones de dólares de activos externos del sector privado no financiero para ese mismo año.

La situación económica será cada vez más crítica. Para 2020, la CEPAL proyecta una caída del PIB del 5,3% en América Latina y el Caribe, y del 6,5% para la Argentina. Es fundamental la aplicación de fuertes paquetes fiscales que sirvan para paliar la crisis. En la Argentina, se anunció que un 3% del PIB será destinado para estos fines. Sin perjuicio de que la emisión monetaria puede ser una fuente esencial de financiamiento de estas políticas, ello no quita la importancia de avanzar en la creación de un impuesto extraordinario a las grandes fortunas y en el diseño de una reforma impositiva de carácter progresivo que permita redistribuir recursos. De lo contrario, la brecha de desigualdad social se ampliará drásticamente.

Como no podía ser de otra manera, existe una fuerte resistencia por parte de los sectores más concentrados de la economía a la aplicación de un impuesto a las grandes fortunas y a las ganancias extraordinarias para los grandes grupos económicos que no están siendo afectados por la cuarentena.

Uno de los principales argumentos esgrimidos es la alta presión tributaria de la Argentina. Este es uno de los mitos que han logrado instalar desde los inicios de la historia de nuestro país y que lejos está de ser realidad para los grandes grupos económicos y familias ricas de la Argentina. Primero, porque para los grandes grupos económicos argentinos transnacionalizados y empresas multinacionales cuyas controlantes se ubican en el exterior, así como para las familias más adineradas de la Argentina, muchas de ellas asociadas a estas grandes firmas, la presión tributaria no suele ser la misma que para el resto, ya que logran minimizar su carga tributaria trasladando sus capitales al exterior. Segundo, la estructura del sistema tributario argentino es fuertemente regresiva, ya que la mayor parte de la recaudación se nutre de impuestos indirectos, tendencia que se vio agudizada en los últimos cuatro años de la gestión de Cambiemos. Por último, la presión tributaria en la Argentina es acorde a los parámetros internacionales.

En varios artículos que escribí en el Cohete mostré que la presión fiscal en la Argentina resulta adecuada al compararla con la de otros países. Según las estadísticas de la OCDE, la presión tributaria de la Argentina en 2017 (30,3% de PIB) se encontraba por debajo del promedio de los países de la Unión Europea (37,5%), del promedio de los países miembro de la OCDE (34,2% de PIB), de Japón (30,6% de PIB), de Canadá (32,2% de PIB), e incluso por debajo de la de Uruguay (30,9% de PIB) y Brasil (32,3% de PIB).

Si analizamos las tasas máximas marginales del impuesto a los ingresos personales (es decir, las que se aplican a las personas con mayores ingresos) en los países de la OCDE, vemos que su promedio para el periodo fiscal 2018 fue del 41,2%, por encima del 35% de la Argentina. Asimismo, en la mayoría de estos países las tasas máximas superan el 35% y llegan hasta el 60,1%.

En el caso de las tasas del impuesto a las ganancias para empresas en América Latina en 2018, de la información de CIAT se desprende que la Argentina posee la misma alícuota máxima general (30%) que otros países hermanos, tales como México, Venezuela, Nicaragua y Costa Rica, e incluso se encuentra por debajo de la de Colombia (33%).

Por otro lado, las familias con grandes fortunas suelen contar con múltiples asesores financieros, contables, impositivos y legales, que tienen los canales para enviar el dinero al exterior y administran los activos financieros externos de sus clientes, brindando confidencialidad sobre la propiedad de la riqueza. Según el nivel de riqueza personal, suelen dividirse en segmentos como High Net Worth (HNW) Individuals (Personas con Alto Patrimonio Neto), desde 1 hasta 100 millones de dólares, y Ultra High Net Worth (UHNW) Individuals (Personas con Ultra Alto Patrimonio Neto), con más de 100 millones de dólares. Estos últimos segmentos, por lo general, requieren un servicio altamente calificado que involucre variadas jurisdicciones con estructuras fiscales y legales complejas.

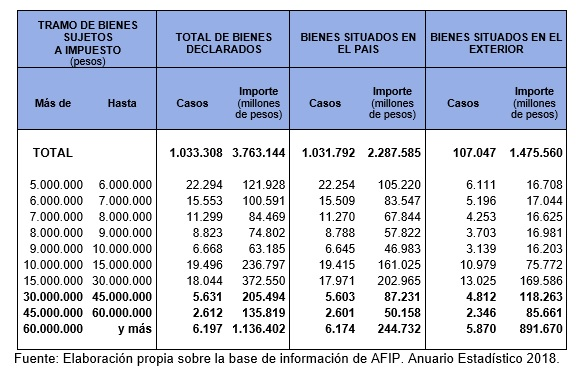

Si analizamos los datos de la AFIP de las declaraciones juradas de bienes personales de 2017, observamos que las personas con mayores patrimonios poseen sus riquezas fundamentalmente en el exterior. A continuación, se presenta un cuadro con los tramos de bienes personales superiores a 5 millones de pesos, elaborado sobre la base de información de AFIP del año fiscal 2017. Allí puede observarse que los últimos tres tramos del cuadro, que corresponden a personas que poseían bienes sujetos a impuestos superiores a los 30 millones de pesos de 2017 (equivalentes a más de 1,58 millones de dólares en ese año), poseen más bienes en el exterior que en el interior del país. En total son 14.440 personas que, en conjunto, declararon en 2017 alrededor de 382.000 millones de pesos en el país (equivalentes a 20.200 millones de dólares) y más de 1,1 billón de pesos en el exterior (equivalentes a 58.000 millones de dólares).

Presentaciones y bienes declarados por tramo de bienes sujetos al Impuesto sobre los Bienes Personales. Año Fiscal 2017.

En total, a través del impuesto sobre los bienes personales, se declararon bienes en el exterior por 1,47 billones de pesos, equivalentes a 78.072 millones de dólares de 2017, muy por debajo de las estimaciones de activos externos del sector privado no financiero de INDEC, que para esa fecha ascendieron a 266.194 millones de dólares, como así también de estimaciones alternativas propias a través del método residual de la balanza de pagos, que arrojaban 350.310 millones de dólares a 2017. Si bien no es estrictamente comparable, la alta brecha resulta al menos llamativa, por cuanto los argentinos declararon en Bienes Personales solamente un 29% de los activos externos que estimaba INDEC a esa fecha y un 22% de las estimaciones alternativas propias de activos offshore (acumulados entre 1970 y 2017).

Las estimaciones acerca de la evolución de la riqueza privada en América Latina indican un aumento en los últimos años. Un informe de Credit Suisse muestra que entre junio de 2018 y junio de 2019, la riqueza de los hogares lationamericanos alcanzó los 9,9 billones de dólares, aumentando en 463.000 millones, lo que representa un incremento del 4,9%. The Boston Consulting Group estimó un crecimiento del 6,3% de la riqueza privada en América Latina, entre 2017 y 2018.

Desafortunadamente, la riqueza privada no derrama hacia el Sur, sino hacia el Norte Global. Los principales destinos de la riqueza privada offshore de los países latinoamericanos son los países “desarrollados”, en donde persiste la opacidad financiera y el secreto. Según BCG, en 2018, los activos financieros offshore se distribuyeron de la siguiente manera:

-

Suiza concentra 2,3 billones de dólares,

-

Hong Kong, 1,3 billones de dólares,

-

Singapur, 1 billón de dólares,

-

Estados Unidos, 0,8 billones de dólares,

-

las Islas del Canal, 0,5 billones de dólares,

-

Emiratos Árabes Unidos, 0,5 billones de dólares,

-

Luxemburgo, 0,3 billones de dólares,

-

Reino Unido, 0,3 billones de dólares.

Estos son los principales sitios a donde se canalizan las tenencias de los ricos del mundo y representan el canal de paso obligado de las operaciones de las empresas multinacionales. Se pierden 500 mil millones de dólares por año de recaudación impositiva global en razón del desvío de ganancias de empresas multinacionales, según las estimaciones de Tax Justice Network. El ocultamiento de ganancias se realiza mediante operaciones de las empresas multinacionales, que desvían sus beneficios desde países de mediana o alta tributación, donde tiene lugar la actividad económica real, hacia entidades vinculadas ubicadas en países de baja tributación y opacidad. Según estas estimaciones, las pérdidas de recaudación en la Argentina fueron de 21.400 millones de dólares en un solo año.

El promedio anual de fuga de capitales de residentes en la Argentina, entre 2008 y 2017, fue de 13.051 millones de dólares. A ello debería agregarse el desvío de ganancias de las empresas multinacionales por manipulación de precios de transferencia y facturación comercial que queda legitimado en los datos de la balanza comercial. Global Financial Integrity (GFI) estima que la brecha que existe entre las estadísticas de comercio exterior de los distintos países y que podrían indicar desvíos de ganancias de las empresas multinacionales, para el caso de la Argentina, es un promedio anual de 14.525 millones de dólares entre 2008 y 2017. Entre fuga de capitales y salidas de divisas por manipulación de precios, los flujos promedio que drenan de Argentina suman 27.576 millones de dólares por año.

En diciembre de 2019, una investigación de Fair Tax Mark, reveló que solamente seis de las empresas globales más importantes, habrían eludido 100 mil millones de dólares en impuestos de todo el mundo durante la última década. Éstas son Amazon, Facebook, Google, Netflix, Apple y Microsoft, las seis gigantes tecnológicas, que dejaron una brecha de 100 mil millones de dólares entre las tasas impositivas y los impuestos efectivamente pagados.

Tengamos en cuenta que estas empresas son justamente algunas de las que no se verán afectadas por la crisis. Más allá de los debates que existen a nivel internacional acerca de la fiscalidad de la economía digital, en este contexto, sería pertinente también poner en discusión si las empresas que saquen mayor provecho de esta situación y obtengan una rentabilidad extraordinaria, debieran contribuir con un impuesto sobre el exceso de sus ganancias.

A pesar de que la riqueza se esconde en guaridas fiscales y detrás de maniobras complejas y estructuras sofisticadas, la desigualdad oculta brota por los poros de la sociedad argentina.

* Magister en Economía Política FLACSO, Doctoranda en Desarrollo Económico, Docente FCE-UBA, ex Investigadora de CEFID-AR.

--------------------------------

Para suscribirte con $ 1000/mes al Cohete hace click aquí

Para suscribirte con $ 2500/mes al Cohete hace click aquí

Para suscribirte con $ 5000/mes al Cohete hace click aquí