La identidad política del oficialismo se forjó al calor de la defensa de los intereses de las mayorías nacionales, asunto que presupone la elevación del nivel de vida promedio. La identidad política de la oposición derechista se consolidó en la idea de que la elevación del nivel de vida no sólo no era posible, sino –antes que nada– contraproducente. Una y otra vez, el norte opositor es volver al orden previo al populismo, lo que implica bajar el nivel de vida alcanzado hasta entonces. El drama político actual es que los primeros no saben-no contestan y los segundos contestan que saben lo de siempre, inconscientes de su anacronismo, con postulaciones diversas que lo único que ofrendan es el polvo y espanto que ya conocemos.

El deambular del oficialismo respecto de qué hacer con el juguete rabioso de la coyuntura y, en un alarde de festina lente, la parsimonia –algo cretina– con que se conduce de cara a las cada vez más cercanas elecciones presidenciales, sugiere emular a un gutural Tarzán yendo de gentil recorrida paseandera por la selva, columpiándose de liana en liana. En cambio, a diferencia del rey de los monos, sus súbditos de la derecha opositora argentina tienen planes para encaramarse al gobierno, con inequívoco espíritu y emanando un inconfundible aroma a lo que se dio en llamar –allá por principios de los '90 – el Consenso de Washington. Aquellas ideas triunfalistas, salidas a luz mientras se disipaba y asentaba la polvareda que levantó la caída del Muro de Berlín, boyaban sobre la preminencia del mercado, remarcado el lado de la oferta con el objetivo deliberado de desdeñar a la demanda agregada.

Hoy por hoy –y desde Donald Trump a la fecha, en perfecta continuidad–, a orillas del Potomac (y aledaños), donde fue parido el mentado Consenso, sólo queda el pasado efímero, por inefectivo y contraproducente. Como resultado, el Fondo Monetario Internacional (FMI), el Banco Mundial y la Organización Mundial del Comercio (OMC) han perdido el peso que tenían. A decir verdad, la influencia del Consenso duro más de la cuenta, siendo un mito que ponía el acento en la libertad para producir más (verbigracia de salarios chinos para abastecer supermercados norteamericanos), cuando en el capitalismo realmente existente se trata de vender más y petardeando a la demanda agregada, se vende menos.

El desorejado proceso inflacionario argentino actual, en el que tallan la sequía, el dólar y el FMI, alienta entre las variantes de derecha más extremas a proponer otra vez la dolarización como remedio. Por estos pagos, cuando junto al despuntar del segundo milenio la realidad le cantó el no va más a la convertibilidad, la dolarización –que no estaba en el menú del Consenso– fue una tuneada de los criollos a la sombra de su ideario, con la vana esperanza de vestir a la mona de seda. En los sectores de ese colectivo donde todavía no cundió la prédica de Timothy Leary, el abuso de narcóticos blandos genera un trip hacia un retorno a los '90 menos draconiano.

En esas postulaciones, la historia –en vez del peso muerto del Consenso de Washington– deviene en una referencia viva a la hora de evaluar los profundos problemas que trae jugar a los dados con la moneda nacional, en tanto poder político impreso de curso legal. Las implicancias de esto van desde Arthur Cecil Pigou, hasta el derrotero del dólar como moneda mundial, en medio de una crisis bancaria norteamericana que no se ha disipado.

Arthur Cecil

El economista inglés Arthur C. Pigou (1877-1959) fue colega de Lord John Maynard Keynes en Cambridge y su adversario intelectual. Pigou es un perfecto desconocido para el ciudadano argentino de a pie, pero sus ideas resultarán de importancia capital si se persiste en el voto enculado y se consagra a los libertarios en las urnas. Es el arma secreta de los dolarizadores. Cuando se les reprocha que con los pocos dólares que hay, si convierten toda la base monetaria contra las reservas, el precio del dólar rompería la barrera del sonido y terminaríamos con salarios mensuales de 70 u 80 dólares desde los 500 dólares de estos días, ponen cara de boludos, se hacen los distraídos y por dentro es de imaginar que se restriegan las manos aguardando el gran especio político que les generará el llamado “efecto Pigou”, justamente porque su demiurgo fue Arthur Cecil.

Pigou decía que las crisis capitalistas se corrigen solitas por medio del mercado, porque así como liquida a los empresarios ineficientes que asignan mal los recursos escasos (curiosa y disparatada caracterización, en medio del no empleo de recursos materiales y humanos en recesión), al provocar deflación (baja en el nivel general de precios), los agentes económicos que están líquidos se sienten más prósperos. La misma cantidad de dinero puede comprar más cosas por la caída de los precios, empiezan a gastar y todo comienza a irse para arriba. Ese es el efecto Pigou, o también llamado riqueza. Es ese proceso que se da en el largo plazo en el que estamos todos muertos –al decir de Keynes– y por eso el Lord recomendaba meterle máquina al gasto estatal (único con autonomía) para salir en meses y a marcha forzada de la crisis.

Los libertarios aguardan ansiosos la despesificación porque se hacen la película de que con la descomunal e inmediata deflación que sobrevendría –no sólo el primer mes, cuando todavía hay stockeado morfi en el freezer y la alacena del votante enculado promedio (de ahí en más, Dios proveerá)–, pasarían a ser vistos como Gardel, sino que los 30-35.000 millones de dólares que los argentinos tienen en el colchón, más los 427.777 millones de dólares que los argentinos tienen en el exterior (Posición de inversión internacional neta [PII] a valor de mercado. Cuarto trimestre de 2022, INDEC) obrarán el milagro de acelerar el crecimiento argentino por las consecuencias positivas del efecto Pigou. En ese esquema, incendiar el Reichstag, perdón, la fábrica de la cadenas de pesos que apresaba la libertad de producir (el Banco Central), resulta indispensable.

Aún con todo a favor de su propuesta dolarizadora –digamos: institucionalmente conseguir la reforma de la Constitución que la haga viable, y financieramente, lograr que el sistema bancario digiera un aumento muy importante de las quiebras por la deflación y conseguir con préstamos y revalorización de los bonos soberanos una conversión de los salarios actuales a 250 dólares mensuales– este proceso en conjunto no tiene ni una pizca de contacto con la realidad. Nadie va a poner un peso (¡uy!, la costumbre), corrijamos: un dólar, en un mercado inexistente. Como el capital es móvil globalmente, esto es: tiende a igualar su rendimiento en toda la geografía del planeta, el grado de miseria argentina que sobrevendría le liberaría dólares para mantener las pocas inversiones que requiere abastecer un mercado de mierda, como al que finalmente se reduciría el ya estropeado actual. Al resto, las bolsas de New York, Frankfurt, París, Tokio y Londres los espera.

La CuCo

Esto es especialmente cierto en lo que hace a la PII de 427.777 millones de dólares. Esta cáfila libertaria se la da de entendida en cuestiones financieras y económicas. Aceptando que fuera así, hay que convenir que el entusiasmo electoral los tiene medio distraídos. La PII es una cuenta de un sistema de doble partida, por lo que su saldo es de 119.019 millones de dólares a causa de un pasivo (fondos de extranjeros invertidos en la Argentina) de 308.758 millones de dólares. Posiblemente, lo distraído que andan por lo que en estos momentos les prometen las veleidosas urnas, también les impida caer en la cuenta de que la PII es un stock que no tiene un pito que ver con el resultado de la Cuenta Corriente (CuCo) de la balanza de pagos, que es un flujo. Y lo que interesa es el flujo. Y la CuCo se va a estropear fulero. Los activos externos de la PII no van a venir en función de que no hay mercado. Los pasivos externos se van a ir por la misma causa.

El efecto Pigou, que por las mediciones hechas en su momento en los países desarrollados tardaba entre 7 y 9 años en frutecer –durante todo ese lapso de altísimo desempleo, mucho ajo y agua por todo concepto– se vería acá irremediablemente obturado de funcionar en razón de la movilidad internacional del capital. Al final seríamos un país del Golfo. Beduinos viviendo como se vive en la avenida Foch de París o el barrio Belgravia de Londres o Palermo Chico, gracias a la renta agraria y minera, mientras la inmensa mayoría se encuentra en el pantano de la subsistencia. El efecto Pigou está en el corazón de los conservadores del centro, y de fondo siempre es la idea que talla para salir de la mala hora. Pero como emiten la moneda mundial, su consecuencia es la intermitencia en el crecimiento, en tanto el nivel de la lucha de clases se lo permita. El trayecto de la crisis financiera mundial de 2007-2008 en adelante ilustra al respecto.

Los X Files

La preocupación por el mercado interno sería un contrasentido si estuviera presente en los fervores de la derecha, puesto que se verían obligados a fomentar el consumo de las mayorías para incentivar la inversión. ¡Vade retro Satanás!, tener que pagar más salarios. Lo suyo es el librecambio y el enclave para las exportaciones, las que en el argot económico se simboliza con la x. Difícil y temerario hacerse el guapo exportador cuando el Consenso de Washington pasó a valores, entre otras cosas, porque la globalización ya no es lo que era. La derecha argentina vive en un mundo que está dejando de existir. A tal punto, que en una columna de opinión de esta semana, Martín Redrado, secretario de Asuntos Estratégicos de la Ciudad de Buenos Aires, tras reconocer que “la globalización tal como la conocíamos desde los años '90 ha muerto”, aboga por enfrentar las consecuencias de tan luctuoso acontecer por medio de una política exterior con “dos objetivos excluyentes: generar más y mejor calidad de empleo e incrementar las exportaciones, a través de una estrategia de inserción productiva internacional”. El regreso de los muertos vivos en el paroxismo.

Para dar el pésame, Christine Lagarde, presidenta del Banco Central Europeo (BCE), al inicio de la semana pasada se hizo presente en Nueva York en el Council on Foreign Relations en el ámbito del “Ciclo de Economía Internacional Charles Peter McColough”, evento que regularmente lleva adelante esa entidad. En su conferencia, afirmó que “estamos presenciando una fragmentación de la economía global en bloques en competencia, con cada bloque tratando de acercar a la mayor parte del resto del mundo a sus respectivos intereses estratégicos y valores compartidos”. Lagarde hizo suya así la narrativa que se ventiló por esos días en las reuniones de primavera del Fondo Monetario Internacional y el Banco Mundial y que están formando un nuevo consenso global.

Contribuye a esta narrativa el discurso que pronunció el jueves la secretaria del Tesoro de Estados Unidos, Janet Yellen, en la Escuela de Estudios Internacionales Avanzados de la Universidad Johns Hopkins, en el que manifestó el camino principal que se propone transitar el gobierno de Joe Biden para que la relación económica con China resulte “constructiva y justa”. Para aflojar los lazos tensos con Beijing, Yellen afirmó que no buscan ahogar el crecimiento chino, en tanto reiteró que las preocupaciones de Estados Unidos son sobre la seguridad.

Por el orden internacional liderado por los Estados Unidos que prevaleció inmediatamente después de la Guerra Fría, en el que "la oferta global se volvió más elástica a los cambios en la demanda interna", se mantuvo baja la inflación, “pero ese período de relativa estabilidad ahora puede estar dando paso a uno de inestabilidad duradera, que resulta en un menor crecimiento, mayores costos y asociaciones comerciales más inciertas", consignó Lagarde. Y en nombre de la seguridad –para no ser menos que Yellen–, argumentó que esta nueva era exige que los formuladores de políticas concentren su energía en áreas tales como asegurar con los aliados la resistencia del entramado de proveedores y diversificar la producción de energía. De lo contrario, tendrán que usar la política fiscal para complementar los ingresos de las personas, lo que —argumentó— es inflacionario.

Los países más desarrollados, fuera de los que pertenecen al G7, están ansiosos por bajar la dependencia del dólar. Temen que las mismas represalias que aplican los Estados Unidos y sus aliados a Rusia con el arma financiera, se lo hagan a ellos si la situación interna norteamericana se revira y encuentran una salida generando un enfrentamiento artificial con alguno de ellos.

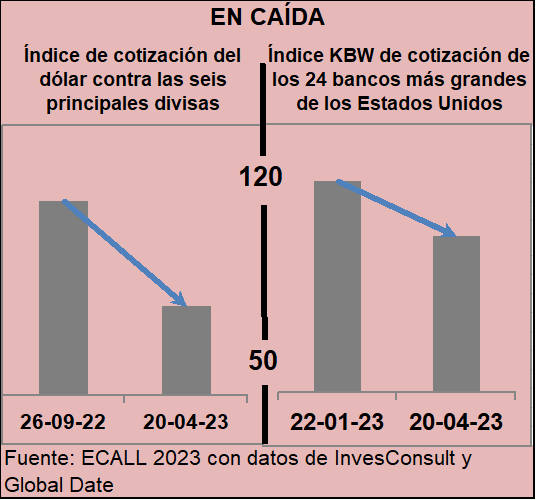

Mientras tanto, algunos datos sobre el dólar le agregan condimentos coyunturales a estos ítems estructurales. Su cotización global estaría reflejando las consecuencias de una crisis bancaria en los países desarrollados con epicentro en los propios Estados Unidos, que no se sabe a ciencia cierta cómo y cuándo se dará por concluida. Y dada las secuelas de la sequía, está para no perder de vista qué onda con el cambio climático.

El índice del dólar que compara su cotización con el euro, el yen japonés, la libra esterlina, el dólar canadiense, la corona sueca y el franco suizo, cayó 11,4% desde el pico del 22 de septiembre del año pasado hasta el jueves 20 de abril. Lo que era esperable es que si el año pasado la Reserva Federal elevó las tasas de interés ocho veces y ahora la arrimó al 5% para darle un mazazo a la inflación, el dólar suba su cotización y no la baje, como está sucediendo. ¿Qué está diciendo el Dixie (como se conoce al dollar index en la jerga)? Posiblemente la respuesta provenga en gran parte de otro índice, el KBW, que mide la performance bursátil de los 24 mastodontes financieros norteamericanos con cotización bursátil. La crisis bancaria afectó las pequeñas y medianas entidades, pero los inversores temen que termine estropeando a los elefantes. Desde su pico entre el 22 de enero y el 20 de abril, el KBW cayó 26%, y eso que los grandes bancos liquidaron ganancias razonables.

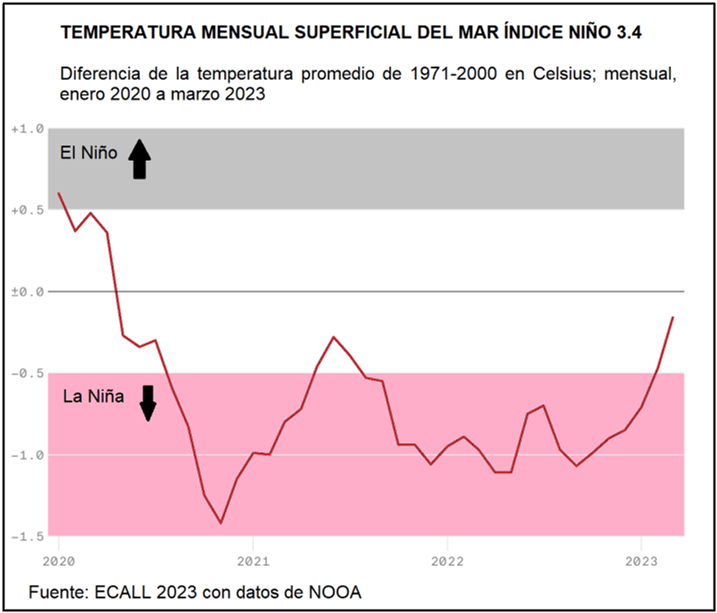

Un doble golpe de los ciclos climáticos naturales y el cambio climático causado por el hombre probablemente hará que el próximo año sea el más cálido registrado en la Tierra, de acuerdo a los más fundamentados análisis meteorológicos. Tres años consecutivos de La Niña, que presenta temperaturas de la superficie del mar más frías de lo normal en el Pacífico tropical, han dado paso a una rápida transición hacia El Niño. El Niño se asocia con el cambio climático causado por el hombre y aumenta las temperaturas superficiales promedio globales. Incluso un evento relativamente débil podría generar nuevos récords para tener el año más cálido en 2023 y 2024. El último récord mundial ocurrió en 2016, que también fue un año de El Niño. La Administración Nacional Oceánica y Atmosférica de los Estados Unidos (NOAA, por sus siglas en inglés) informó sobre la vigilancia de El Niño la semana pasada. Los últimos ocho años fueron los más cálidos de este tipo registrados. Y tan sólo en las últimas semanas, las temperaturas del océano alcanzaron niveles sin precedentes.

Las tendencias estructurales y los avatares de la coyuntura, en medio del descalabro político y económico nacional, son lo suficientemente importantes como para certificar que la dolarización es una tilinguería de mal gusto, puesto que para salir de la malaria hay cosas muy serias de las que ocuparse. Pero sucede que al mismo tiempo hay que ponerle atención, porque no va a ser ni la primera ni la última vez que los cantos de sirenas atraigan hacia el naufragio a los embelesados desprevenidos que, para colmo, andan bien calentitos.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí