La híper-inflación es un aumento muy elevado y generalizado de los precios, fuera de control, en la que estos aumentan rápidamente y el dinero pierde su valor real degradando su capacidad de compra. Nuestro país cuenta en su historia con un proceso híper inflacionario que abarca dos administraciones, el fin del gobierno de Raúl Alfonsín y el comienzo de la gestión de Carlos Menem, en que el dólar pasó de valer 17,62 australes el 6 de febrero de 1989 a 10.000 australes el 1 de abril de 1991, que es la causa directa de la inflación que, medida por el IPC (Índice de Precios al Consumidor) del INDEC, fue de 3.079,5 % en el año 1989 y de 2.314 % en el año 1990.

La híper-inflación es hija de la híper-devaluación. En 1989 con la devaluación del austral en la Argentina, miles de personas cayeron en la pobreza y en la indigencia: la híper-inflación devoró salarios, jubilaciones y pensiones, generó revueltas, tomas de supermercados y llevó al adelantamiento del traspaso del gobierno.

Obviamente, los beneficiados fueron los que tenían divisas, tanto el capital extranjero como —y principalmente— las grandes empresas y personas que contrajeron deudas supuestas o reales con el exterior, que fugaron ese capital y, propiciaron la híper-devaluación para después comprar por la mitad lo que vale el doble

La híper-devaluación de 1989-1990 se generó porque el gobierno de Alfonsín aceptó sin investigar toda la deuda externa generada por la dictadura militar y todo el superávit comercial de la época no fue suficiente para pagar los intereses de esa obligación. Las mismas empresas que traspasaron su deuda al Estado en la dictadura militar fueron las que propiciaron la corrida cambiaria, para ello, previa y sistemáticamente fueron comprando hasta el último dólar de las reservas internacionales del BCRA, ya sea para pagar su supuesta o real deuda externa y/o financiar importaciones.

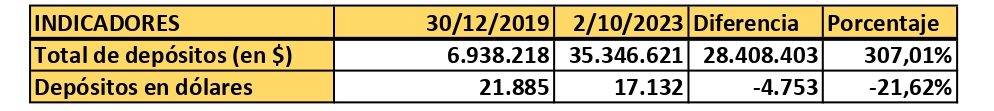

Esa práctica concreta se repite en la actualidad. El BCRA les vendió a las empresas según el balance cambiario de esa entidad, al tipo de cambio oficial (esto es a 63 pesos el 2 de enero de 2020 y a 277 pesos el 30 de junio de 2023), 28.430 millones de dólares de las reservas internacionales del BCRA, para que las empresas pagaran su deuda externa. No sólo este gobierno no investigó la deuda contraída por Macri en más de 100.000 millones de dólares, sino que encima les vendió y les vende dólares de las reservas internacionales del BCRA a las empresas para que paguen su deuda externa. Por eso las reservas de libre disponibilidad del BCRA son inexistentes.

Y ahora, básicamente, las mismas empresas beneficiadas con las reservas del BCRA son las que presionan una mayor devaluación, de allí la diferencia entre el precio oficial de las divisas (que creció en el período en forma similar que la inflación) y los precios de los distintos dólares paralelos.

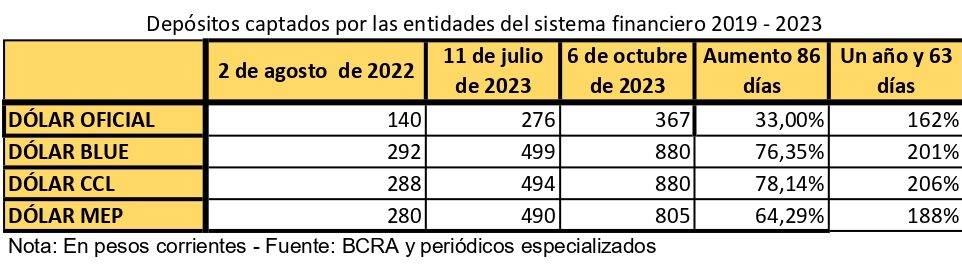

Tomamos la fecha 3 de agosto de 2022 cuando asume Sergio Massa como ministro de Economía y, el 11 de julio de 2023, dado que el día anterior el FMI le negó un crédito puente solicitado de 5.000 millones de dólares y, con ello, pegó el salto el “blue” en 100 pesos —de 399 pesos a 499 pesos— en la Argentina.

El dólar contado con liquidación (CCL) o dólar cable es el principal medio que usan los usuarios para girar dólares al exterior; esto es, compran una acción (o un título público) en la Argentina por un dólar a 367 pesos y lo venden en el exterior [1] a 40 centavos de dólar (surge de dividir el precio oficial de 367 pesos por el precio en pesos del CCL).

El que vende ese título u acción se hace de 40 centavos de dólar que fuga y deja en cuentas en el exterior, pero el que los compra sabe que adquiere por menos de la mitad de su valor ese título o acción. De allí que el mismo Larry Fink, presidente de BlackRock, se jacta de que compró el 9 % del paquete accionario de Techint o el 18,8 % del grupo Galicia, sin moverse de sus oficinas de Nueva York.

La otra fuente de salida de capitales la realiza el mismo BCRA mediante operaciones de mercado abierto, en las que compra, con dólares de las reservas internacionales, títulos públicos nominados en moneda extranjera y revendiéndolos en pesos.

Según datos oficiales del BCRA, el ente monetario vendió divisas de las reservas internacionales en el procedimiento mencionado, entre agosto y septiembre de 2023, por 1.470 millones en intervenciones en el mercado de títulos públicos en dólares, asociado a la intervención del llamado dólar bolsa o MEP, práctica que continua en octubre de 2023. Medida que fue acompañada por el incremento de los días de parking a cinco días hábiles [2].

A eso hay que sumarle que los grandes bancos públicos y privados no perdieron (significativamente) hasta ahora, depósitos ni en pesos ni en dólar [3], entre otras razones porque sus oficiales de cuenta les dicen a sus clientes que, de resultar Presidente Sergio Massa, el ajuste cambiario sería muy menor al de los dólares paralelos actuales, por lo que si adquieren las divisas a los valores exorbitantes de octubre de 2023 pierden plata.

Pero esto es hasta los primeros días de octubre de 2023, la situación puede cambiar a medida que los otros dos candidatos aumenten sus chances de ser presidenciables.

Javier Milei dice que él es liberal y que el precio del dólar lo define el mercado y Darío Epstein y Juan Ignacio Nápoli, en su nombre, estuvieron el 8 de septiembre de 2023 en Greenwich y Nueva York acordando el precio del dólar en la Argentina con los CEO del “mercado financiero”, como son los gerentes y dueños de los bancos HSBC, UBS y JP Morgan, de BlackRock, Vanguard Group, Fidelity, PIMCO, Franklin Templeton, Allianz SE, FMR, Capital Group, Credit Agricole Group, NN Group, Intesa Sanpaolo, Global Evolution, Ashmore Group, TCW Group, entre otros. Todos ellos pretenden comprar por la mitad lo que vale el doble.

Epstein es director titular de Pampa Energía puesto por Larry Fink (presidente de BlackRock), y Nápoli es el presidente del Banco de Valores S. A., y dueño de Nápoli Inversiones S. A., sociedad de bolsa creada en 1985 (cuando Javier Milei tenía 15 años y quería ser cantante de rock and roll), ambos saben lo que tienen que hacer en cumplimiento del mercado.

Y Emilio Ocampo, a quien Milei designaría como presidente del BCRA, propone liberar primero el tipo de cambio y luego fijar un tipo de cambio de conversión igual al tipo de cambio libre, congelaría el stock de pesos con lo cual depósitos y préstamos se dolarizarían inmediatamente. La deuda pública en pesos pasaría a ser en dólares. Para cancelar las Leliqs y demás pasivos remunerados del BCRA, plantean crear un fondo fiduciario que se colocaría en el exterior a cambio de fondos frescos.

La propuesta de la Fundación Mediterránea no es mejor, pero con el límite que no puede devaluarse nuestra moneda al infinito (digamos 5.000 o 10.000 pesos por dólar), porque si no los fondos financieros internacionales se quedarían por centavos de dólar con ARCOR, Molinos Río de la Plata, Techint, Banco Galicia, Banco Macro, Bagó y Clarín. Su referente, Carlos Melconián, afirmó el jueves 5 de octubre de 2023 que el dólar blue a 843 pesos es barato.

Lo mismo sucedió en la híper-inflación de 1989, en que Guido Di Tella [4], antes del 14 de mayo de 1989 en que se realizaron las elecciones nacionales para Presidente, dijo que el dólar iba a estar “recontra alto”, y previamente Domingo Cavallo viajó a Washington para decirle al FMI, al Banco Mundial y al BID que no le refinancien más a la Argentina porque no se les iba a pagar.

Las urgentes medidas a tomar

Para frenar este nuevo golpe de mercado que siempre estuvo latente, pero ahora fue decidido por sus precursores, se debe inmediatamente:

- Cumplir y hacer cumplir la Ley 19.359 de Régimen Penal Cambiario, que dice que solamente es el BCRA quien autoriza a intermediar el cambio. En su artículo 5 le confiere las facultades al BCRA de la fiscalización integral. Y en el artículo 17, al conferirle el rol de juez de instrucción, le otorga el poder de requerir de la Justicia la orden de detención, incluso en uso de la fuerza pública, prohibiendo todo tipo de operación cambiara que no sea la oficial.

- Declarar la emergencia cambiaria restableciendo el Decreto 2.581/1964 (por el que se faculta al BCRA a imponer plazos de liquidación de las exportaciones, así como los pagos de importaciones con financiación a plazo que carezcan de aval bancario o crédito documentario, letras u otros documentos, que deben ser previamente justificados ante el Banco Central. En su artículo 5, afirma que la ejecución de las remesas de divisas extranjeras por otros conceptos no previstos expresamente en este decreto, serán regladas por el Banco Central de la República Argentina el que conforme a la naturaleza de estas fijará los límites correspondientes, de esa manera, solo se emplean las divisas del BCRA bajo control estricto de este

- Continuar con la supervisión integral de todas las operaciones de cambio, como las que hizo la Dirección General de Aduanas, en conjunto con la Unidad de Información Financiera (UIF) y la división de Lavado de Activos de la Policía Federal Argentina (PFA) que realizaron el jueves 5 de octubre 2023 alrededor de 50 allanamientos en el marco de una denuncia por la fuga de 400 millones de dólares por parte de 176 empresas a través de falsas importaciones con el Sistema Integral de Monitoreo de Importaciones (SIMI). Los allanamientos se realizaron de forma simultánea en 18 bancos, ocho estudios contables y veinticinco sociedades ubicadas en el microcentro porteño y en las ciudades de Rosario, Córdoba y Bahía Blanca.

- Restablecer el artículo 6 de la Ley 20.840 de 1974, comúnmente denominada de “subversión económica”, que básicamente preveía sanciones privativas de libertad y multa, respecto de comportamientos que afectaren el patrimonio o bienes de capital de un establecimiento. Considerándose como agravantes de estas acciones, a los efectos de aumentar la pena, los casos en que se produjera desabastecimiento de bienes o servicios de uso común, estafas, el cierre, liquidación o quiebra de empresas o el perjuicio para la economía nacional.

- El BCRA debe transformar la mayor parte de Leliqs y Notaliqs en crédito a través de constituir un stock remunerado, a un plazo de un año y a una tasa mensual variable similar a la tasa pasiva promedio, e ir liberando en cuotas tal tenencia. De ese modo y a una tasa regulada o administrada por el BCRA, el enorme stock de encajes remunerados se transformaría en un préstamo aplicado al restablecimiento de niveles de demanda privado (pequeñas y medianas empresas) y estatal. Para que el Estado pueda financiar obra pública en general y la construcción de viviendas en particular, que no solo da respuesta al déficit habitacional, sino que crea trabajo y no tiene que depender de compras en el exterior porque todos los insumos que se obtienen para la construcción se producen en la Argentina.

En síntesis, el gobierno tiene herramientas no sólo para no ceder ante la presión del FMI, del resto de los acreedores, de los fondos de inversión mandantes de Javier Milei y de los empresarios que fugaron capitales y propician una mayor devaluación para comprar por la mitad lo que vale el doble, sino fundamentalmente para revertir la situación e impulsar de verdad la investigación de la deuda de Cambiemos y que la deuda la paguen los que la fugaron [5].

[1] Debe ser un título público o privado que cotice en un mercado de valores del exterior.

[2] Resolución 979 de la Comisión Nacional de Valores que establece un plazo de permanencia de cinco días hábiles —pasó de 3 a 5 días hábiles— para la venta de valores negociables de legislación extranjera con liquidación en moneda extranjera y para realizar transferencias emisoras y receptoras. Pasa de 15 a 30 días el plazo para vender los dólares obtenidos con estas operaciones con bonos soberanos. Cuando las ALyC (sociedades de bolsa) operen con cartera propia en mercados del exterior por “mandato” de sus clientes sólo podrán hacerlo en segmentos de concurrencia de ofertas con prioridad precio tiempo (PPT) de mercados autorizados bajo control y fiscalización de una entidad gubernamental regulatoria. Cuando las ALyC operan con cartera propia deben terminar, al final del día, habiendo vendido la misma cantidad de bonos soberanos que los que compraron, con liquidación en dólares, en el mismo día, mismo plazo de liquidación y misma especie.

[3] La disminución de los depósitos en dólares se dio tras la renuncia de Martín Guzmán, luego se estabilizó.

[4] Fue nombrado canciller del gobierno de Carlos Menem.

[5] La deuda externa y su investigación es imprescriptible (CIDH–OEA).

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí