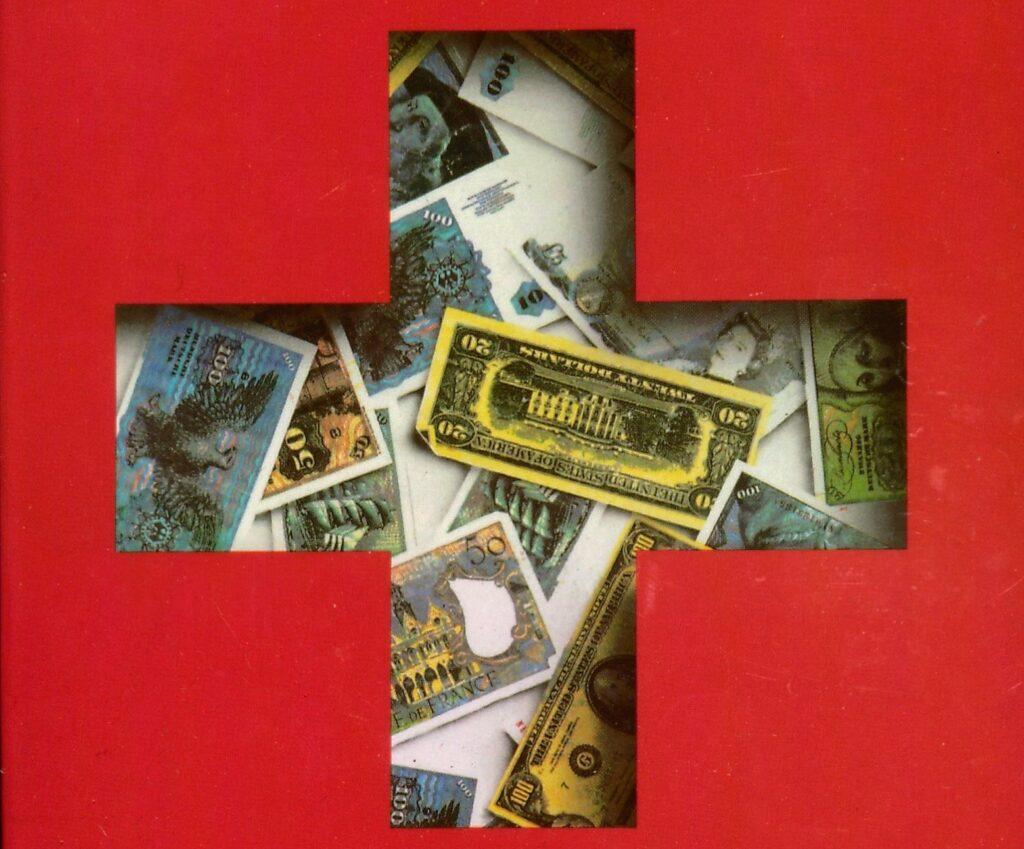

Suiza es una confederación ubicada en el corazón del continente europeo que, sin embargo, no está integrada a la Unión Europea (UE). Este aspecto es de lo más relevante, pues la desconexión relativa de la Comunidad Económica Europea –en un primer momento– y de la Unión Europea después, le permitió eludir toda legislación y autoridad supranacional de control en nombre de un discurso de neutralidad y de una imagen bucólica. Todo esto se fue articulando para resguardar el sigilo de un sistema bancario antiguo y seguro en el interés de Suiza, de su sistema económico-financiero y de los estados de la UE, entre otros. Ese país funciona como puerta giratoria para el reciclaje de capitales criminales. Uno de los bancos internacionales (esto es: que ofrece todos los servicios bancarios) más directamente implicado en este tipo de operaciones es el Credit Suisse.

La tipología de los bancos suizos es dual: existen bancos “grandes” y “pequeños”, ambos privados. Los primeros son bancos de negocios internacionales que cubren el conjunto de los servicios bancarios; los segundos son más antiguos y se especializan en la gestión de grandes fortunas. Sus actividades se remontan al siglo XVIII. La oligarquía helvética se alimenta de la sobreexplotación de los pueblos de los países de la Tricontinental, de la evasión fiscal de los países europeos, del ocultamiento, del blanqueo de capitales de los criminales internacionales y de los capitales en fuga de los países del sur.

El bandidismo bancario es una actividad tradicional de Suiza, vinculada con la mafia calabresa, entre otras organizaciones criminales. Breve recordatorio: las proto-mafias italianas se desarrollaron en el Reino de las dos Sicilias gobernado por los Borbones, una casa real de ascendencia francesa, aunque su primera corona se vinculó con el Reino de Navarra. El apellido aún reina en España y tiene también una terminación nerviosa en el Gran Ducado de Luxemburgo, un conspicuo centro offshore, desde donde el hermano Gianfranco controlaba el negocio de los parques eólicos mientras Mauricio Macri ocupaba la Presidencia de la Nación.

En 1989, en Italia y en Suiza se dio a conocer un informe detallado de 600 páginas de la Guardia di Finanza italiana acerca de los principales lavaderos helvéticos. El documento trazaba la geografía de los bancos dedicados a la actividad del lavado: “Las cuentas de los narcotraficantes han sido identificadas no solamente en la UBS (Unión de Bancos Suizos), SBS (Sociedad de Bancos Suizos) y el Credit Suisse, sino también en el Banco Leu, en el Banco de Comercio y Colocaciones, en el Banco Popular Suizo, en el banco Louis Dreyfus, en el American Express Bank, en el Trade Development Bank de Ginebra, en el Algemeine Bank Nederland, sucursales del Ginebra y Lugano, en el Banco Suizo Italiano” (Jean Ziegler, Suiza lava más blanco, 1990, p. 98).

Pero

Esta perspectiva es ratificada en una nota de Hugo Alconada Mon acerca de una trama de los Suisse Secrets, una investigación global del Organized Crime and Corruption Reporting Project (OCCRP). El artículo de La Nación muestra una conexión entre el Credit Suisse, la mafia calabresa y la Argentina: “Fiscales [italianos] que participaron en la llamada ‘Operación Metrópolis’ en 2013, le dijeron a OCCRP que tenían ‘un rastro que los llevaba a Credit Suisse, pero Suiza solo puede colaborar si ya se conoce el número de las cuentas’. [...] ‘Los bancos suizos son clave para la ‘Ndrangheta’, dijo uno de los principales fiscales antimafia de Reggio Calabria a OCCRP. ‘Los clanes pueden llevar el dinero a las cajas fuertes allí, y nunca lo sabríamos. Esto ocurre desde los años 1980, cuando los spalloni [carteros] de la ‘Ndrangheta iban a Suiza con dinero en efectivo. Ahora ocurre de forma más sofisticada, con transacciones realizadas por holdings financieros de todo el mundo. Pero el concepto sigue siendo el mismo”.

El Credit Suisse le explicó al periódico alemán Süddeutsche Zeitung que “cumple con las leyes y reglamentos globales y locales aplicables en el desarrollo de su actividad”, que había activado “una serie de medidas significativas en consonancia con las reformas financieras en Suiza, incluyendo amplias inversiones específicamente en el área de cumplimiento y para combatir la delincuencia financiera”. Pero se reservó todo comentario sobre clientes individuales, citando un “estricto deber de confidencialidad y diligencia”.

En un lavadero internacional como Suiza (uno de los más “respetables” de Europa, junto con el Gran Ducado de Luxemburgo y el Principado de Liechtenstein) existen al menos tres estratagemas para proteger la identidad de sus clientes criminales y la procedencia de sus capitales: “Primer secreto: el agente [...], deseoso de blanquear su dinero en Suiza, se dirige primero al estudio de un abogado. Este abre una cuenta bajo mandato, fiduciariamente. [...] Es el abogado quien firma los documentos de apertura de la cuenta con su propio nombre, indicando que actúa por mandato de un cliente. [...] Segundo secreto: el agente [...], ya protegido por el secreto bancario de su abogado, rechaza de pleno la idea de depositar directamente su dinero en la cuenta numerada de un banco. Desconfiado por naturaleza, prefiere interponer una pantalla suplementaria entre el abogado y el banco: la que le conseguirá una sociedad fiduciaria o un administrador de fortunas. [...] Tercer secreto: el secreto bancario [...] protege con un muro difícil de franquear el botín ensangrentado de los agentes de la muerte” (Ziegler, pp. 106-108).

Suiza cuenta además con una sofisticada red integrada por sociedades financieras o fiduciarias. Su peculiaridad es la de no estar sometidas a la ley federal que concierne a bancos y cajas de ahorro y su función es la de ofrecer a sus clientes operaciones de “prelavado”: abren cuentan encriptadas en algún banco y depositan ahí los capitales criminales. De este modo consiguen un doble anonimato para sus clientes. La Ley Federal sobre Bancos y las Cajas de Ahorro, de 1934, que instituyó el secreto bancario, protege eficazmente los capitales criminales ante la mirada indiscreta de los fiscos extranjeros, de los gobiernos expoliados y hasta de los derechos legítimos de los acreedores. El secreto bancario es una especie de ley suprema de Suiza: “La ley federal [...] estipula en su artículo 47: ‘Aquel que, en su calidad de miembro de un órgano, de empleado mandatario, de liquidador o de comisario del banco, de observador de la Comisión de Bancos, o aun de miembro de un órgano o empleado de una institución de revisión de comercio haya revelado un secreto a él confiado o del cual hubiera tenido conocimiento en razón de su cargo o de su empleo; aquel que haya incitado a otro a violar el secreto profesional, será castigado con prisión [...] La violación del secreto sigue siendo punible aún cuando el cargo o el empleo hayan terminado” (Ziegler, p. 26). Ese artículo creó una cultura del secreto bancario, interiorizada por lxs empleadxs de los bancos, esto es, por una parte conspicua de la sociedad suiza.

En las bóvedas de los bancos suizos, los capitales oscuros modifican su identidad original y mutan en dineros libres de sospecha que podrán ser reinvertidos en mercados inmobiliarios, bolsas comerciales y respetables empresas multinacionales, sin que haya rastro de su origen. La Ley Federal sobre Bancos y las Cajas de Ahorro continúa vigente. En 2014, el Partido Liberal Radical –uno de los principales representantes de los intereses del mundo económico y financiero suizo– propuso endurecer el artículo 47 de la ley bancaria para sancionar la “violación del secreto profesional”. Esa propuesta fue ratificada por el Parlamento. De esa manera, los infractores ya no serían lxs empleadxs de banco, sino también quienes obtuvieran estos datos o indujeran a cederlos a quienes los tuvieran.

En 2018, el Common Reporting Standard (CRS) –sigla que refiere a un sistema compartido de informaciones dentro de la comunidad de países de la OSCE (Organización para la Seguridad y la Cooperación en Europa)– fue introducido en Suiza. Ese acuerdo permite que los países adherentes intercambien datos de los contribuyentes, de modo tal que puedan llevarse a cabo verificaciones patrimoniales y de activos. Se trata de una herramienta que teóricamente pone en crisis el secreto bancario suizo, al menos por lo que concierne a lxs contribuyentes residentes en el extranjero, pero para lxs ciudadanxs suizos y para lxs residentes, la confidencialidad de las cuentas sigue estando tutelada.

Para mantener el secreto, entonces basta convertir a lxs clientes más prominentes en residentes o en ciudadanxs, o que operen a través de un testaferro helvético. En marzo de 2018 –mismo año en el que se introdujo el intercambio de informaciones fiscales–, la FIFA creó su Fundación con el objetivo de contribuir a la promoción de un cambio social positivo y en enero de 2020 Mauricio Macri fue nombrado como su presidente ejecutivo. Sus oficinas centrales se encuentran en Zúrich, Suiza.

¿Y antes? Dos ejemplos

Un puñado de días antes de la primera vuelta de 2015, la firma BF Corporation S.A., que operaba en Alemania con una cuenta en el banco UBS Deutschland AG, transfirió fondos al Safra Bank de Suiza y ordenó: Destroy all correspondence if any, para que no se pudieran rastrear a sus dueños: los hermanos Gianfranco y Mariano Macri. BF fue creada en 2009 en Panamá (otro respetable lavadero) por orden de Santiago Lussich Torrendell y Asociados, un estudio uruguayo emparejado con otro panameño: Mossack Fonseca. Luego de la operación Safra, el UBS reportó la operación a la unidad anti-lavado de la Fiscalía de Hamburgo, que inició una investigación. A través de la Interpol, esta se contactó con el Ministerio Público Fiscal y la Procuraduría de Criminalidad Económica y Lavado de Activos (PROCELAC) de la Argentina, según la cual esos movimientos de activos revelarían “indicios de ilicitud”. Para eximir al entonces Presidente Macri, intervino el jefe de Gabinete, Marcos Peña, quien dijo que se trataba de “un tema que tiene que explicar el grupo y la familia de (Franco) Macri, no es un tema que tenga que ver con el gobierno argentino”. Sobre fines de 2016, il fratello Gianfranco declaró ante la AFIP ser el dueño de BF Corporation y presentó una “declaración voluntaria y excepcional de bienes en el país y/o en el exterior”, en el contexto del blanqueo que había impulsado ese mismo gobierno cambiemita que no tenía nada que ver con el asunto. El volumen de capitales que controlaba la offshore era de unos 63,5 millones de dólares.

Unos años antes, en noviembre del 2000, se creó el fideicomiso Quiñel Trust Reg. en el Principado de Liechtenstein, que está incrustado entre Suiza y Austria. Era poseedor del 100% de las acciones de Reata Pacific Ltd. (Islas Vírgenes Británicas) y titular de dos cuentas de inversión –en el Credit Suisse y en el Pershing LLC (Estados Unidos)– que administraban los derechos de la fiduciante: doña Alicia Blanco Villegas, principal beneficiaria de los fondos: 25 millones de dólares.

En agosto de 2021, el abogado Ricardo Lifsic presentó ante la AFIP un escrito para blanquear la titularidad del Quiñel, que el hermano Gianfranco de nuevo declaró como propio en diciembre de 2016 durante el proceso de sinceramiento de capitales impulsado por la Ley 27.260 del gobierno que no tenía nada que ver.

En agosto de 2017, el director del Cohete dijo que el blanqueo fue una respuesta del gobierno cambiemita ante el escándalo de los Panamá Papers. Ahora una respuesta para pagar la deuda monstruosa contraída en 2018 ante el Fue MacrI debiera consistir en usar capitales fugados por los poderes que lesionan severamente la vida democrática y popular. A eso se dedican las mafias.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí